โดย…ณัฏฐะ มหัทธนา ผู้อำนวยการอาวุโส

โดย…ณัฏฐะ มหัทธนา ผู้อำนวยการอาวุโส

ฝ่ายกลยุทธ์การลงทุนและลูกค้าสัมพันธ์

บลจ.กรุงไทย

“หันหลอก” หรือ “โยกหลอก” คงเป็นคำแปลภาษาไทยที่ใกล้เคียงสุดของ “Head Fake” ศัพท์กีฬาใช้กับเกมเช่น บาสเกตบอล หมายถึงยุทธวิธีที่ผู้เล่นแสร้งหันหน้ามองคล้ายจะส่งบอลไปทางหนึ่ง แต่เอาเข้าจริงกลับส่งในทิศทางตรงข้าม (หันซ้ายแต่ส่งขวา หรือ หันขวาแต่ส่งซ้าย) คำนี้ถูกยืมมาใช้อธิบายความเคลื่อนไหวในตลาดการเงินอยู่บ่อยๆเมื่อราคาสินทรัพย์หรือตัวแปรบางอย่าง “ขึ้นหลอก” (ขึ้นเพียงชั่วครู่แล้วลงยาว) หรือ “ลงหลอก” (ลงเพียงชั่วครู่แล้วขึ้นยาว)

ความกังวลเงินเฟ้อ (ในสหรัฐ) ยังคงปกคลุมตลาดและมีอิทธิพลมากต่อการวางสถานะลงทุน เราสนใจความคิดเห็นของบรรดาขาใหญ่ในตลาดตราสารหนี้เป็นพิเศษ เพราะแนวโน้มเงินเฟ้อและยีลด์พันธบัตรคือปัจจัยสำคัญขั้นสุดขั้วหัวใจของพวกเขาเหล่านั้น โดยสัปดาห์ที่ผ่านมา PIMCO เพิ่งนำเสนอมุมมองระยะสั้น (cyclical outlook) “Dealing With an Inflation Head Fake” ระบุว่าเงินเฟ้อน่าจะเร่งขึ้นแค่ “ชั่วคราว” จากนี้ไปอีกไม่กี่เดือนข้างหน้า และอาจสร้างความผันผวนในตลาดได้เป็นระยะ แต่พอถึงครึ่งปีหลัง อัตราเงินเฟ้อก็คงจะชะลอลงและต่ำกว่าเป้าของเฟดไปอีก 1-2 ปี

Joachim Fels ที่ปรึกษาเศรษฐกิจโลกของ PIMCO ซึ่งเป็น 1 ใน 2 ผู้เขียนบทความ ตอบข้อสงสัยในบทสัมภาษณ์ Bloomberg ชี้เหตุผล 2 ประการที่ทำให้เชื่อว่า แผนลงทุนโครงสร้างพื้นฐานหลายล้านล้านดอลลาร์ของไบเดน ไม่น่าเร่งเงินเฟ้อระยะยาวขึ้นได้มากนัก เนื่องจาก 1. การลงทุนมูลค่ามหาศาลมิได้เกิดขึ้นรวดเดียวทันที แต่จะทยอยทำไปอีกหลายปีข้างหน้า 2. เม็ดเงินจำนวนมากคงต้องจัดหาด้วยวิธีขึ้นภาษีทั้งนิติบุคคลและผู้มีรายได้สูง ดังนั้น “ผลกระทบสุทธิ” จากเมกะโปรเจคที่มีต่อแนวโน้มเงินเฟ้อจึงไม่น่าจะครึกโครมตามตัวเลขแพคเกจมหึมาดังกล่าว นอกจากนี้ Fels คาดเฟดเริ่มลด QE ต้นปีหน้า โดยอาจส่งสัญญาณอย่างเร็วเดือน มิ.ย. ปีนี้เลยหากมั่นใจว่าเศรษฐกิจสหรัฐฟื้นชัดเจน

ระวัง! นักลงทุนสุ่มเสี่ยงที่จะเผชิญ Head Fake (ราคาขึ้น/ลงหลอกๆ) หลายช็อตในระยะนี้

Head Fake 1) ยีลด์พันธบัตรพักฐานย่อลงวันพฤหัสฯ 1 เม.ย. “April Fool’s Day” เปิดทางหุ้นทั่วโลกทะยานพรึบพรับ นำโดยการฟื้นตัวของหุ้นเทคและพลพรรค growth stocks ซึ่งโดนยีลด์พุ่งแรงกดดันหนักใน Q1 ราคาตลาดสัปดาห์ล่าสุด “ตีความยาก” ส่วนหนึ่งอาจเป็นผลจากเทรดเดอร์ปรับพอร์ต (rebalancing) ช่วงเปลี่ยนไตรมาส

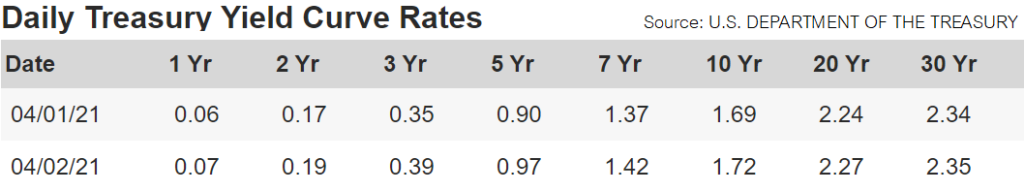

พอวันศุกร์ตลาดหุ้นสหรัฐหยุด Good Friday แต่ตลาดบอนด์ซึ่งเปิดเทรดในวันทำการสุดท้ายของสัปดาห์ศักดิ์สิทธิ์ ตอบรับข้อมูลจ้างงานนอกภาคเกษตร มี.ค. บวกแรงเกินคาดโดย เส้นอัตราผลตอบแทนพันธบัตรสหรัฐ (US Treasury Yield Curve) ปรับตัวแบบ bear flattening ในช่วงอายุ 5 – 30 ปี (5Y +7bps, 7Y +5bps, 10Y +3bps, 20Y +3bps, 30Y +1bps) แปลว่าตลาดตราสารหนี้มองตัวเลขแรงงานแกร่งน่าจะส่งผลให้เฟด “เข้มงวด” กว่าเดิมคือมีโอกาสลด QE หรือขึ้นดอกเบี้ยเร็วกว่าคาด แล้วถ้าสัปดาห์หน้าตลาดหุ้นตกใจที่เห็นยีลด์เด้งก็อาจนำไปสู่…

Head Fake 2) นักลงทุนกลับไปทำ rotation ขายหุ้นเติบโต-ซื้อหุ้นวัฏจักร พร้อมเพิ่มคาดการณ์เงินเฟ้อและยีลด์พันธบัตร ก่อสภาวะขัดแย้งระหว่าง “ความกังวลระยะสั้น” (เงินเฟ้อและยีลด์สูง) กับ “แนวโน้มระยะยาว” (เงินเฟ้อและยีลด์ต่ำ) หากมุมมองของ PIMCO เป็นจริง ณ จุดหนึ่งยีลด์พันธบัตรก็จะหยุดปรับตัวขึ้นพร้อมกับการสิ้นสุดของ rotation trades

ความไม่แน่นอนยังสูงเมื่อเข้าสู่ไตรมาส 2 บรรดาผู้ร่วมตลาดต่างมีความคิดเห็นหลากหลายเรื่องแนวโน้มเงินเฟ้อและยีลด์พันธบัตร เรายึดสไตล์ “ไม่เลือกข้าง” วางพอร์ต “สมดุล” พร้อมรับสถานการณ์ที่อาจผันแปร… ท่านสามารถทบทวนทุก positions ผ่านมุมมองรายสัปดาห์ KTAM Weekly Strategy (29 มี.ค.) https://www.ktam.co.th/ktam-update-detail.aspx?ktam_id=86 “เรือหายติด-หุ้นไปต่อ”

“กองทุนหุ้นต่างประเทศที่เราเน้น มีความสมดุลพร้อมปัจจัยขับเคลื่อนการเติบโตระยะยาว KT-Ashares, KT-CHINA, KT-WTAI, KT-ASIAG และล่าสุด KT-CLIMATE พร้อมเสริมตลาดที่น่าจะทำได้ดีทั้ง 2 สถานการณ์ไม่ว่าดอลลาร์สหรัฐจะแข็งหรืออ่อนค่าคือ “หุ้นไทย” โดยเลือกใช้ KTEF นอกจากนี้เราชอบกองทุนที่เน้นอสังหาฯ KT-PIF, KT-PROPERTY เพื่อรับโอกาสฟื้นตัวอย่างจริงจังหลังกระจายวัคซีนป้องกันโควิด รวมถึงตลาดที่มีสตอรี่เฉพาะตัวอย่างเวียดนามผ่าน KT-CLMVT เราเชื่อว่าทั้งหมดนี้คือส่วนผสมที่ลงตัว ณ ปัจจุบันและต่อไปในช่วงไตรมาสข้างหน้า”

KT-CLIMATE เป็นตัวเลือกอันดับ 1 สำหรับเดือน เม.ย. ตามมุมมองใน KTAM Focus (21 มี.ค.) “Climate: The New Defensive” รัฐบาลทั่วโลกทุ่มงบมหาศาลลงทุนโครงการลดโลกร้อนอย่างต่อเนื่องไปอีกหลายปีหรือหลายสิบปีข้างหน้า จนกว่าจะบรรลุเป้าหมายตาม “ข้อตกลงปารีส” (Paris Agreement) ซึ่งมุ่งขจัดการปล่อยก๊าซคาร์บอนไดออกไซด์ให้เหลือศูนย์ (net zero) และจำกัดอุณหภูมิโลกเฉลี่ยให้สูงขึ้นไม่เกิน 1.5 องศาเซลเซียส ภายในช่วงกลางศตวรรษ Climate Change จึงมาแรงแซงทุกธีมลงทุนเข้าข่ายหุ้น defensive บนแนวโน้มความ “แน่นอน” ดังกล่าว เราตั้งใจวางตัว KT-CLIMATE เป็น “หุ้นโลก” ในพอร์ต เพราะมีการกระจายดีในแง่ภูมิศาสตร์ และเชื่อว่าธุรกิจที่สร้างผลกระทบเชิงบวกต่อสิ่งแวดล้อม กำลังได้รับ “ลมหนุน” ทั้งเงินลงทุนจากภาครัฐ รวมถึงกฎระเบียบที่ใช้ขับเคลื่อนสู่เป้าหมาย Climate Change

คำเตือน: ความเห็นส่วนบุคคล ไม่ใช่คำแนะนำการลงทุน ผลการดำเนินงานในอดีต มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต ทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน คู่มือการลงทุน และความเสี่ยงก่อนตัดสินใจลงทุน