โดย…ณัฏฐะ มหัทธนา

ผู้อำนวยการอาวุโส

ฝ่ายกลยุทธ์การลงทุนและลูกค้าสัมพันธ์ บลจ.กรุงไทย

ปรากฏการณ์ประหลาดในตลาดสหรัฐ หุ้นหลายตัวซึ่งส่วนใหญ่กิจการแย่จนตกเป็นเป้าหมายการขายชอร์ตของบรรดา hedge funds สัปดาห์ล่าสุดราคาพุ่งทะยานทะลุจักรวาลด้วยวอลุ่มเทรดล้นทะลักติด top chart ปาดหน้าบรรดาเทคยักษ์

มหาสงครามลงทุนปะทุ “วันจุดพลุ” 27 ม.ค. หุ้นบริษัทเจ้าของโรงหนัง AMC Entertainment วิ่งวันเดียว 3 เด้ง +301% หุ้นร้านขายเกมและอุปกรณ์อิเล็กทรอนิกส์ GameStop Corp แม้โดนพักการซื้อขายหลายครั้งแต่ก็รั้งไว้ไม่อยู่ +134%

Short Squeeze คือกลยุทธ์ซึ่งรายย่อยใช้เล่นงานขาใหญ่วอลสตรีทครั้งนี้ เป็นที่รู้กันทั่วไปในตลาดว่ามีกลุ่มเทรดเดอร์มือใหม่สุมศีรษะสื่อสารกันผ่านห้องแชทชื่อ WallStreetBets บนแอป Reddit มุ่งรวมจุดโฟกัสกระหน่ำซื้อดันราคาหุ้นเป้าหมายทะยานขึ้นไปบีบให้ “ขาชอร์ต” ขาดทุนหนัก จนบางก๊วนทนไม่ไหวต้องยอมสยบปิดสถานะโดย “ซื้อกลับ” หลักทรัพย์ตัวดังกล่าว และกลายเป็นส่วนหนึ่งของกลไกหนุนราคาหุ้นขึ้นๆๆไปไกลหลายระลอกคลื่นสึนามิอย่างที่เห็น

สงครามยังไม่จบ hedge funds ผู้ทรงอิทธิพลหลายรายไม่หมอบง่ายๆ “ฮึดสู้” leverage up เพิ่มสถานะขายชอร์ตให้มากขึ้นอีก อาศัยความได้เปรียบจากสายป่านยาวเหยียดและเส้นสายโยงใยองคาพยพในระบบการเงินรวมถึงกรรมการผู้คุมกฎ โดยขาใหญ่ “นักเลงคุมซอยวอลล์สตรีท” มืออาชีพเหล่านี้อ้างความชอบธรรมของตนเองในฐานะ “ตำรวจตลาด” ผู้รับหน้าเสื่อปัดกวาดธุรกิจที่อ่อนแอ/ฉ้อฉลทางบัญชี ด้วยการยืมหุ้นมาขายชอร์ตพร้อมโชว์ positions ปั้นรายงานออกมากระตุ้นให้ชาวบ้านขายตาม แต่ตอนนี้กลับโดนตลบหลังไล่ต้อนจนกลายเป็น “เหยื่อ” เสียเอง ด้วยน้ำมือของเทรดเดอร์สมัครเล่น

การต่อสู้ถึงขั้นตะลุมบอน สั่นสะเทือนทั้งวงการเมื่อแพลตฟอร์มซื้อขายหลักทรัพย์สุดฮอต Robinhood และอีกหลายเจ้าสั่งบล็อก/จำกัดปริมาณการซื้อหุ้นจี๊ดตามข่าว โดยอ้างเหตุผลด้านความเสี่ยง ท่ามกลางเสียงโวยของหมู่แมงเม่าที่เทรดแบบไร้ค่าธรรมเนียมผ่านแอพพลิเคชั่นชื่อเหมือนขุนโจรขวัญใจคนยากไร้ในตำนาน… ลือหึ่ง! Robinhood อาจกำลังพยายามช่วยเซฟ “ลูกค้าตัวจริง” คือพลพรรคยักษ์วอลล์สตรีท เพราะแอปเทรดฟรีมีรายได้เป็นกอบเป็นกำจากการแชร์ข้อมูลซื้อขายของ users แบบ real-time ให้แก่บรรดาโบรกเกอร์ที่ซี้ย่ำปึ้กอยู่แล้วกับ hedge funds นั่นเอง! เรื่องมันเลยเถิดบานปลายขยายประเด็นชนชั้นเข้าทำนอง “สองมาตรฐาน” ลากเอานักการเมือง 2 พรรคใหญ่ร่วมวงดราม่า สารพัดคดีฟ้องร้องตลอดจนการเรียกสอบสวนก็คงตามมาโดยมิอาจหลีกเลี่ยง

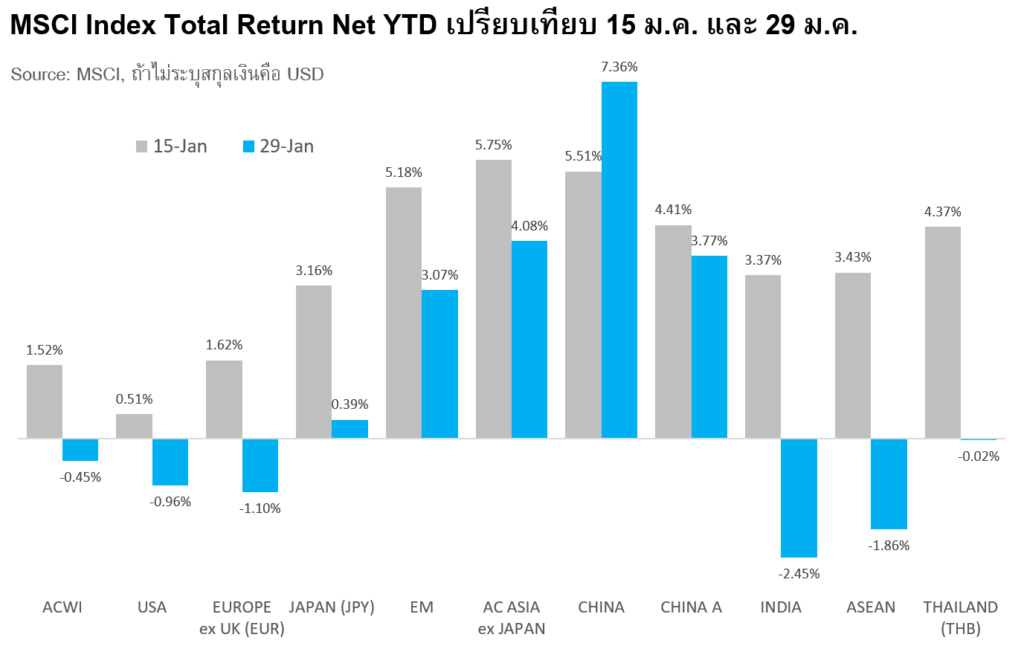

แล้วใครจะชนะ? KTAM Focus 2 สัปดาห์ก่อนเพิ่งโชว์หุ้นโลกเขียวสดใส แต่พอสิ้นเดือนกำไรหดหายหลายดัชนีพลิกกลับไปติดลบ (ยกเว้นหุ้นจีนซึ่งนำโด่ง) มาตรวัดความกลัว VIX Index พุ่งแตะระดับสูงสุดในรอบเกือบ 3 เดือน ตลาดออกอาการแกว่งจนหลายคนกังวลปนสงสัยว่า การยกพวกตีกันระหว่าง hedge funds กับ WallStreetBets ข้างไหนจะชนะ? แล้วผลขาดทุนมหาศาลของผู้แพ้ ซึ่งมีอัตราทด (leverage) สูงลิ่ว จะกระทบเสถียรภาพตลาดการเงินเป็นวงกว้างแค่ไหน?

เฟดคิดอย่างไร? คือคำถามสำคัญเหนือข้อสงสัยอื่นๆ เพราะถ้าธนาคารกลางสหรัฐ #พ่อทุกสถาบัน เริ่มวิตกและหันมาโฟกัส “เสถียรภาพตลาดการเงิน” อย่างจริงจังเมื่อใด ก็เตรียมนับถอยหลังไปยังการขึ้นดอกเบี้ยหรือถอน QE กันได้เลย! เราตั้งสมมุติฐานนี้เนื่องจาก ความมั่นใจเกินขีด (overconfidence) ของนักลงทุน ซึ่งส่งเสริมพฤติกรรมเก็งกำไรสุดโต่งแบบไม่สนราคาและใช้อัตราทดเกินปกติ (overleverage) ล้วนเป็นผลข้างเคียงของการดำเนินนโยบายผ่อนคลายสุดขั้ว (ดอกเบี้ยต่ำ & ปั๊ม QE) อัดฉีดสภาพคล่อง “เงินฟรี” ปริมาณมากและยาวนานเกินไป…อีกไม่กี่เดือนจะครบปีแล้ว!

หลังประชุม FOMC (26-27 ม.ค.) ซึ่งเฟดคงนโยบายและ forward guidance ท่านประธาน Jerome Powell ตอบคำถามเรื่องตลาดหุ้นร้อนแรงในทำนอง “ผมไม่เกี่ยว” อ้างระยะหลังดอกเบี้ยมิได้มีอิทธิพลมากเท่าพัฒนาการของโควิด วัคซีน และแพคเกจกระตุ้นของรัฐบาล …เราเชื่อว่า “สงครามลงทุน” ในตลาดหุ้นสหรัฐ เพิ่มแรงกดดันให้เฟดเตรียมขึ้นดอกเบี้ยและ/หรือลด QE เพียงแต่ตอนนี้ต้องเก็บอาการไว้ให้มิดชิดจนกว่าจะมั่นใจว่า เศรษฐกิจสหรัฐ “แข็งแรงพอ”

อย่ายึดติด! กับผังประมาณการ dot plot ซึ่งบ่งชี้ว่าเฟดจะ “คงดอกเบี้ยต่อไปอย่างน้อยถึงสิ้นปี 2023” เพราะโอกาส “เซอร์ไพรส์” (เฟดขึ้นดอกเบี้ยหรือลด QE เร็วกว่าคาด) อาจเป็นไปได้มากกว่าที่ตลาดรับรู้

สัญญาณเบื้องต้นควรเฝ้าสังเกต 1. การปรับตัวขึ้นของยีลด์พันธบัตรสหรัฐ 2. เฟดตอบสนองโดย “ปล่อย” หรือ “คุม” ยีลด์ที่กำลังปรับตัวขึ้น …ถ้าเศรษฐกิจ/เงินเฟ้อฟื้นหนุนยีลด์ทะลุจุดสูงสุดหลังวิกฤต เช่น 10Y > 1.145% แล้วเฟดไม่เบรก ก็อาจเป็น “จุดเปลี่ยน” ปรับ mindset ของผู้ร่วมตลาดให้หันกลับมาใช้ “ปัจจัยพื้นฐาน” ตัดสินใจลงทุนกันอีกครั้งก็เป็นได้ เนื่องจากการที่อัตราดอกเบี้ยหรือ discount rates มีแนวโน้มปรับตัวขึ้น กระทบการประเมินมูลค่าเหมาะสม (Discounted Cash Flow: DCF) ของสินทรัพย์ทั่วทั้งกระดาน นักลงทุนจึงมิอาจยอมรับราคา “แพงเท่าไหร่ก็ได้” อีกต่อไป!

Investment Distancing คือกลยุทธ์ระยะสั้นเพื่อรับมือปรากฏการณ์ล่าสุดในตลาดหุ้นสหรัฐอันมีต้นตอจากสถานะลงทุนหนาแน่น (crowded trades) ควรรักษาสภาพคล่องอย่างน้อย 20% ในพอร์ต ขณะโอกาสเปิดกว้างขึ้นเมื่อราคาหุ้นย่อลง จึงเน้นสะสมกองทุนหุ้นในตลาดที่ “เว้นระยะห่าง” จากความวุ่นวายในสหรัฐ ไม่ต้องแย่งกันเข้ากับใครๆเพราะไม่ใช่ consensus ของเทรดเดอร์อเมริกันในช่วงที่ผ่านมา ราคายังสมเหตุสมผล และการเคลื่อนไหวขึ้นกับปัจจัยเฉพาะตัวมากกว่า fund flows ระดับโลก เครื่องมือลงทุนที่เข้าข่ายดังกล่าวประกอบด้วย KT-Ashares, KT-JAPAN และ KT-PIF

คำเตือน: ความเห็นส่วนบุคคล ไม่ใช่คำแนะนำการลงทุน ผลการดำเนินงานในอดีต มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต ทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน คู่มือการลงทุน และความเสี่ยงก่อนตัดสินใจลงทุน