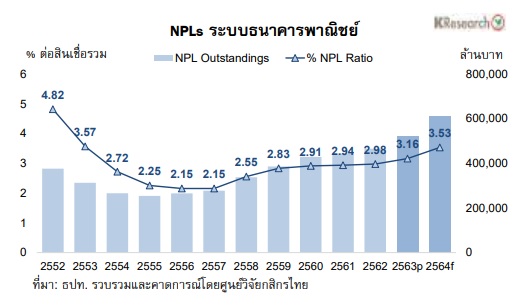

HoonSmart.com>> “ศูนย์วิจัยกสิกรไทย” ประเมินหนี้เสียระบบธนาคารพาณิชย์ปี 63 เพิ่มขึ้น 12.5% แตะ 5.23 แสนล้านบาท สัดส่วนกว่า 3.16% ของสินเชื่อรวม หลังโควิดระลอกใหม่ กิจกรรมทางเศรษฐกิจยังไม่ฟื้นเต็มที่ คาดดันยอดหนี้เสียปี 64 พุ่งต่อเนื่องอยู่ที่ 3.53% ของสินเชื่อรวม ชี้ความเสี่ยงหลักของสถาบันการเงิน

ศูนย์วิจัยกสิกรไทย ประเมินว่า ยอดคงค้างสินเชื่อที่ไม่ก่อให้เกิดรายได้ (NPLs) ของระบบธนาคารพาณิชย์น่าจะปิดสิ้นปี 2563 ที่ยอดรวมประมาณ 5.23 แสนล้านบาท คิดเป็นสัดส่วนประมาณ 3.16% ของสินเชื่อรวม ขยับขึ้น 12.5% จากยอดคงค้าง NPLs ที่ประมาณ 4.65 แสนล้านบาทในปี 2562

“สถานการณ์สินเชื่อด้อยคุณภาพเสมือนเป็นภาพสะท้อนสัญญาณอ่อนแอของกิจกรรมทางเศรษฐกิจท่ามกลางวิกฤตโควิด-19 ที่มีผลกระทบต่อภาคธุรกิจและครัวเรือนทั่วไป อย่างไรก็ดี ด้วยเกณฑ์การกำกับของธปท.ที่ผ่อนคลายลง ตลอดจนการดำเนินนโยบายตั้งสำรองของธนาคารพาณิชย์ในระดับสูงตลอดทั้งปีเพื่อรองรับความไม่แน่นอนที่อาจเกิดขึ้นในอนาคต ก็ทำให้อัตราส่วนเงินสำรองฯ ต่อสินเชื่อด้อยคุณภาพ หรือ NPL Coverage Ratio ของระบบธพ. ในปี 2563 ยังคงอยู่ในระดับสูงถึงประมาณ 147%” ศูนย์วิจัยกสิกรไทย ระบุ

สำหรับในปี 2564 ศูนย์วิจัยกสิกรไทยมองว่า NPLs ยังมีโอกาสเพิ่มขึ้นต่อเนื่อง เนื่องจากกิจกรรมทางเศรษฐกิจที่ยังไม่ฟื้นตัวเต็มที่ กลับต้องมาเผชิญกับผลกระทบอีกครั้งจากการระบาดระลอกใหม่ของโควิด-19 ในประเทศ แต่เนื่องจากการผ่อนปรนในเรื่องของเกณฑ์การจัดชั้นหนี้หากมีการปรับโครงสร้างหนี้ให้กับลูกหนี้ รวมถึงการจัดการในเชิงรุกในการดูแลปัญหาหนี้เสียและการตัดหนี้สูญของระบบธพ. ทำให้คาดการณ์ในเบื้องต้นว่า สัดส่วน NPLs ต่อสินเชื่อรวมของระบบธพ. ในปี 2564 อาจจะทยอยขยับขึ้นไปที่ระดับประมาณ 3.53% (กรอบประมาณการ 3.40%-3.80% ของสินเชื่อรวม)

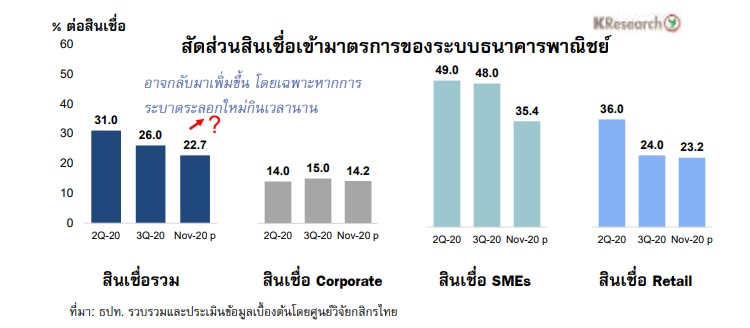

จุดจับตาของสัญญาณหนี้ด้อยคุณภาพในปีนี้จะอยู่ที่ 2 เรื่อง คือ 1) ยอดภาระหนี้ที่ได้รับความช่วยเหลือผ่านมาตรการต่างๆ ของสถาบันการเงินที่อาจกลับมาเพิ่มขึ้นอีกครั้งในไตรมาสที่ 1/2564 และ 2) ปัญหา NPLs ในปีนี้มีโอกาสกระจายตัวออกไปในหลายกลุ่มธุรกิจมากขึ้น หลังจากในปีที่แล้ว แรงกดดันหลักๆ จะอยู่กับธุรกิจขนส่ง โดยเฉพาะขนส่งทางอากาศ และธุรกิจโรงแรมและรีสอร์ท โดยกลุ่มที่น่าเป็นห่วงเพิ่มเติมในปีนี้ ได้แก่ ผู้ประกอบการ SMEs ขายส่ง/ขายปลีก SMEs ภาคการผลิตทั้งที่รับช่วงผลิตต่อ/พึ่งพาตลาดส่งออก/อิงกับกำลังซื้อในประเทศ รวมไปถึงธุรกิจให้เช่าอาคารอพาร์ทเม้นท์ เซอร์วิสอพาร์ทเม้นท์และที่อยู่อาศัยอื่นๆ เพื่อเช่า

ศูนย์วิจัยกสิกรไทย ประเมินว่า การดูแลคุณภาพหนี้ในพอร์ตจะยังคงเป็นโจทย์สำคัญต่อเนื่องตลอดทั้งปี 2564 และอาจข้ามไปในปี 2565 เพราะจะมีหนี้บางส่วนที่ต้องกลับมาจ่ายคืนตามเงื่อนไขปกติ นอกจากนี้ คงต้องรอจังหวะให้เศรษฐกิจปรับตัวกลับสู่ระดับปกติก่อนที่สัญญาณจากความเสี่ยงหนี้ตกชั้น หรือสัดส่วนหนี้ด้อยคุณภาพจะลดระดับลง ซึ่งนั่นก็หมายความว่า ธปท. อาจต้องกลับมาประเมินความจำเป็นของการขยายเวลาผ่อนปรนเกณฑ์การจัดชั้นลูกหนี้ให้กับสถาบันการเงิน รวมถึงการเว้นการกันเงินสำรองสำหรับวงเงินที่ยังไม่ได้เบิกใช้ ซึ่งกำลังจะสิ้นสุดลงในช่วงสิ้นปี 2564 หากสถาบันการเงินยังต้องใช้เวลาในการจัดการปัญหาหนี้เสีย

อย่างไรก็ดี ระบบธนาคารพาณิชย์ยังมีความแข็งแกร่ง และธนาคารพาณิชย์หลายแห่งได้ทยอยเตรียมความพร้อมเพิ่มความเข้มแข็งให้กับระดับเงินกองทุนและเงินสำรองฯ เพื่อรองรับสถานการณ์ที่มีความไม่แน่นอนในปีนี้ โดยล่าสุด อัตราส่วนเงินกองทุนต่อสินทรัพย์เสี่ยงอยู่ที่ระดับ 20.15% (ณ พ.ย.63) ซึ่งสูงกว่าเกณฑ์ขั้นต่ำและประเทศที่พัฒนาแล้ว ขณะที่สภาพคล่องในระบบก็ยังอยู่ในระดับที่สูง ทำให้ความเสี่ยงด้านเสถียรภาพทางการเงินของประเทศยังคงอยู่ในระดับต่ำ แม้ว่าสถาบันการเงินอาจจะต้องเผชิญกับสถานการณ์ NPLs ที่ยังขยับขึ้นก็ตาม

สถานการณ์สินเชื่อด้อยคุณภาพเสมือนเป็นภาพสะท้อนสัญญาณอ่อนแอของกิจกรรมทางเศรษฐกิจท่ามกลางวิกฤตโควิด-19 ที่มีผลกระทบต่อภาคธุรกิจและครัวเรือนทั่วไป อย่างไรก็ดี ด้วยเกณฑ์การกำกับของธปท.ที่ผ่อนคลายลง ตลอดจนการดำเนินนโยบายตั้งสำรองของธนาคารพาณิชย์ในระดับสูงตลอดทั้งปีเพื่อรองรับความไม่แน่นอนที่อาจเกิดขึ้นในอนาคต ก็ทำให้อัตราส่วนเงินสำรองฯ ต่อสินเชื่อด้อยคุณภาพ หรือ NPL Coverage Ratio ของระบบธพ. ในปี 2563 ยังคงอยู่ในระดับสูงถึงประมาณ 147%