โดย…นันท์มนัส เปี่ยมทิพย์มนัส

Chief Investment Officer สายการลงทุน

บริษัทหลักทรัพย์จัดการกองทุน ไทยพาณิชย์ จำกัด

ในหลายๆ ปัจจัยที่กำลังส่งผลต่อตลาดหุ้นและแนวโน้มการลงทุนอยู่ในขณะนี้ มีปัจจัยหนึ่งที่มีความสำคัญมากเป็นพิเศษซึ่งจะส่งผลต่อแนวโน้มการลงทุนทั้งในระยะสั้น (ความผันผวน) และระยะยาว (กระทบเศรษฐกิจโลกในระดับนโยบาย) นั่นก็คือ การเลือกตั้งประธานาธิบดีสหรัฐฯ ซึ่งจะมีขึ้นในวันที่ 3 พฤศจิกายน 2563 ที่จะถึงนี้ ดังนั้นเพื่อให้เข้ากับสถานการณ์ เลยจะขอหยิบประเด็นนี้มาเล่าสู่กันฟัง เพื่อประกอบการตัดสินใจลงทุนของนักลงทุนทุกท่าน ในช่วงหัวเลี้ยวหัวต่อนี้

แม้ในทางสถิติ 50 ปีที่ผ่านมา (ย้อนหลังไปตั้งแต่ปี 1972) โดยเฉลี่ย US equity มักปรับตัวขึ้นในช่วงเดือนสุดท้ายก่อนเลือกตั้ง และขึ้นต่อเนื่องโดยเฉลี่ยราว 8-10% ในช่วง 6 เดือนหลังเลือกตั้ง ส่วนหนึ่งอาจเป็นเพราะผลแพ้ชนะมักสะท้อนความต้องการของคนหมู่มาก (ตามหลักประชาธิปไตย) จึงนำไปสู่ความเชื่อมั่น ดีใจ และความหวังในตัวผู้นำที่ตนเองเลือกเข้ามา

อย่างไรก็ตาม ในปีนี้มีความเสี่ยงพิเศษที่ต้องจับตามองซึ่งอาจทำให้ในช่วงแรกหลังวันเลือกตั้งตลาดอาจประสบความผันผวน นั่นคือ ผลการเลือกตั้งมีโอกาสสูงมากที่จะล่าช้า ซึ่งสำนักข่าวอย่าง Voice of America กล่าวไว้ว่า อาจต้องใช้เวลายาวนานหลายวันหรือเป็นสัปดาห์กว่าจะรู้ผลอันมาจากสองปัจจัย คือ 1) หากผลเลือกตั้งสูสี ย่อมเกิดการเรียกร้องให้นับคะแนนใหม่ ซึ่งอาจใช้เวลานาน และ 2) ปัญหาโรคระบาด COVID-19 ทำให้อาจมีคนจำนวนมากส่งใบลงคะแนนทางไปรษณีย์ซึ่งจะยิ่งล่าช้ามากขึ้น หากคะแนนแพ้ชนะไม่ขาดลอยเพราะต้องเสียเวลาในการจัดส่ง การตรวจสอบความถูกต้องตลอดจนการนับด้วยมือที่อาจกินเวลายาวนาน โดยเฉพาะอย่างยิ่ง ทางฝ่าย Trump ส่งสัญญาณชัดเจนแล้วว่าอาจไม่ยอมรับผลการเลือกตั้ง หากมีการส่งคะแนนทางไปรษณีย์จำนวนมากโดยอ้างความกังวลว่าอาจมีความผิดพลาด (จริงๆ แล้วมีผลสำรวจบ่งชี้ว่าฐานเสียงของ Trump มีความกลัวต่อ COVID-19 น้อยกว่าฐานเสียงของผู้ท้าชิงที่มีความต้องการใช้การโหวตทางไปรษณีย์มากกว่าเสี่ยงเดินทางไปเลือกตั้ง) ทั้งหมดนี้ จะนำไปสู่การประท้วงผลคะแนน การนับใหม่ ก่อให้เกิดความล่าช้าและความไม่แน่นอนส่งผลทางลบต่อตลาดหุ้นในช่วงหลังเลือกตั้ง

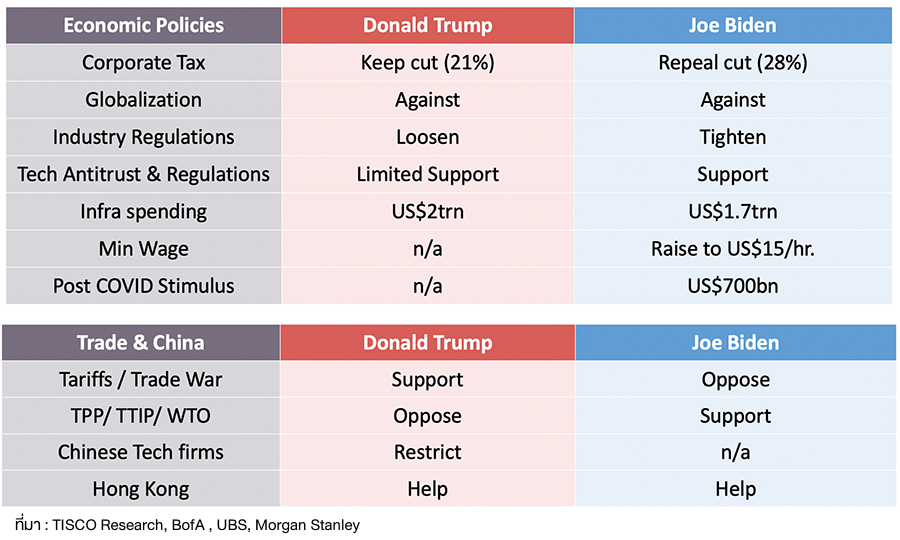

นอกจากนี้ ยังมีเรื่องนโยบายที่ต้องกังวลเพราะผลโพลต่างๆ บ่งชี้ไปที่ผู้ท้าชิงจากพรรค Democratic คือ นาย Joe Biden อาจเป็นผู้ชนะ โดยนโยบายต่างๆ เริ่มมีการส่งสัญญาณออกมา มีส่วนหนึ่งที่ Biden พูดถึงการขึ้นภาษีบริษัทจดทะเบียน (สัญญาณร้ายสำหรับตลาดหุ้น) ทำให้ตลาดกังวลว่าอาจได้เห็นอัตราภาษีถูกปรับกลับขึ้นไปที่ราวๆ 28% จากระดับปัจจุบันที่อยู่ประมาณ 21% (ขอนอกเรื่องนิดนึงว่านโยบายภาษี 21% ดังกล่าวนับเป็นผลงานชิ้นโบว์แดงในปีแรกๆ ของสมัย Trump ที่ส่งผลให้ตลาดหุ้นและเศรษฐกิจสหรัฐฯ บูมมากในช่วงต้น และสามารถเข้าสู่สงครามการค้าในเวลาต่อมาได้อย่างแข็งแกร่งกว่าประเทศอื่นๆ มาก)

ทั้งนี้ ล่าสุดผลโพลระหว่าง Biden vs Trump ในตอนนี้ Biden นำอย่างมาก (บางโพลให้ Biden ได้คะแนนสูงถึง 57%) โดยทิ้งห่าง Trump กว้างกว่าเมื่อครั้ง Clinton ที่คะแนนโพลนำหน้า Trump เมื่อคราวเลือกตั้งปี 2016 นอกจากนี้ ผลโพลของ Biden ยังนำแบบค่อนข้างนิ่งตลอด 5-6 เดือนที่ผ่านมา ซึ่งต่างจากปี 2016 ที่คะแนน Clinton นำแบบเหวี่ยงๆ เดี๋ยวน้อย เดี๋ยวมาก และจบด้วยว่าการนำที่น้อยมาก คือน้อยจน Trump เฉือนแซงชนะ Electoral College ไปได้แม้จะมีคะแนนนิยมตามหลัง

ในแง่ผลการเลือกตั้งที่จะออกมา ยังคงยากจะคาดเดา แต่เราอาจแบ่งได้ 3 ฉากทัศน์ (scenario) คือ

1. Trump ชนะ แบบ split congress (คล้ายสภาวะปัจจุบัน) คือ Democratic คุมสภาผู้แทน ส่วน Republican คุมวุฒิสถา และเนื่องจากการออกกฎหมายต่างๆ ของสหรัฐฯ โดยเฉพาะนโยบายการคลังหรือการใช้จ่ายเงิน จำเป็นต้องผ่านทั้งสามเสาหลัก คือผ่านสภาผู้แทน ผ่านวุฒิสภา และผ่านประธานาธิบดี ทำให้การออกกฎหมายต่างๆ น่าจะทำได้ล่าช้า เกิดการต่อรองระหว่างสองพรรค และเราน่าจะได้เห็นนโยบายแบบเดิมๆ ของ Trump ยังคงดำเนินต่อไป (รวมถึงความแข็งกร้าวทางการค้า และสินค้าเทคโนโลยีต่อจีนในรูปแบบเดิมๆ เพราะนโยบายต่างประเทศอยู่ในอำนาจประธานาธิบดี ไม่ต้องผ่านสภาฯ) ทั้งนี้ คาดว่าผลต่อตลาดอาจจะออกมาในแง่ดีอย่างน้อยก็ในระยะสั้น เพราะความกังวลว่าจะมีการขึ้นภาษี (นโยบายของ Biden) ซึ่งถูก price-in เข้าไปในราคาหุ้นตอนนี้จะหายไป ดังนั้นคาดว่าตลาดอาจปรับตัวขึ้นทันทีหากผลเลือกตั้งออกมาแนวนี้

2. กรณี Democratic ชนะแบบขาดลอย คือ ได้ทั้ง Biden, สภาผู้แทน และยึดวุฒิสภาคืนมาจาก Republican ได้ด้วย ภายในสถานการณ์นี้อาจไม่เป็นผลดีต่อตลาดหุ้นนักในระยะแรก เพราะการผ่านกฎหมายต่างๆ รวมถึงการขึ้นภาษีจะทำได้ง่าย ส่วนนโยบายการค้ากับจีนน่าจะยังแข็งกร้าว แต่รูปแบบเปลี่ยนไปคือรักษาความสัมพันธ์ทางการค้ากับมิตรประเทศอื่นๆ (ต่างจาก Trump ใน 3-4 ปีที่ผ่านมาซึ่งลุยกับทั้งจีนและพันธมิตรไปพร้อมกันหมด) ดังนั้น ตลาดในระยะสั้นอาจคลายจากความกังวลภาษี และในระยะยาวตลาดน่าจะปรับตัวขึ้นได้ เพราะสงครามการค้าจะจำกัดวงความเสียหายอยู่แค่กับจีน ในขณะที่มิตรประเทศอื่นๆ อาจเห็นความร่วมมือทางการค้ามากขึ้น

3. กรณี Biden (Democratic) ชนะเลือกตั้งประธานาธิบดี แต่ Split congress คือ ไม่สามารถยึดวุฒสภาได้ อันนี้อาจเป็นฉากทัศน์ที่ดีที่สุดต่อตลาด เพราะนโยบายขึ้นภาษี (ที่ต้องผ่าน วุฒิสภา ของ Republican) อาจทำได้ไม่ง่ายนัก ลดความเสียหายต่อ Earnings ของบริษัทจดทะเบียน ในขณะที่นโยบายสงครามการค้าแบบเจาะจงกับจีน (แต่รักษาความสัมพันธ์กับมิตรประเทศ) น่าจะส่งผลดีในระยะยาว ซึ่งหากออกมาแนวนี้น่าจะดีกับตลาดหุ้นทั้งในระยะสั้นและยาว

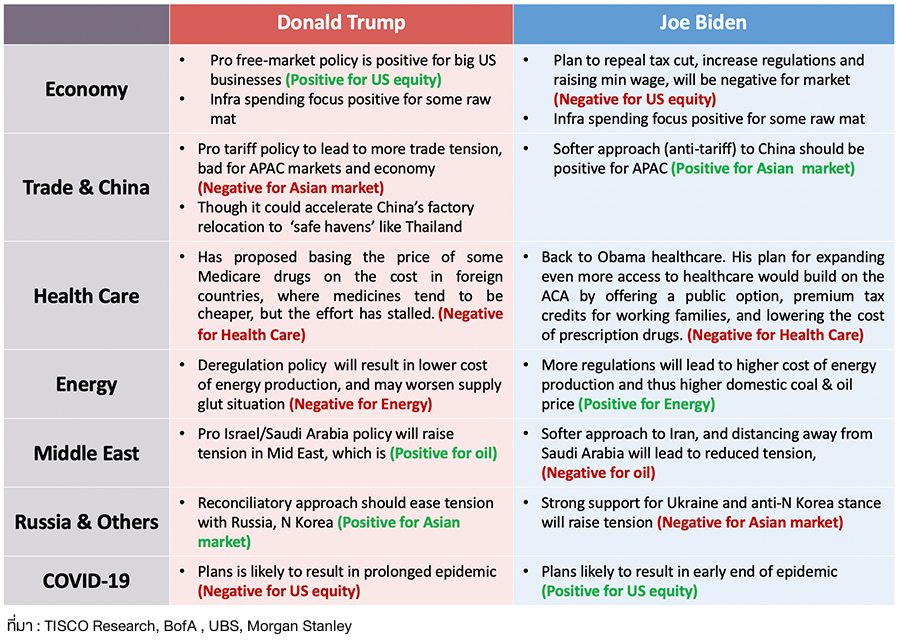

ทั้งนี้ ทั้ง 3 ฉากทัศน์นี้ยังไม่มีอะไรแน่นอน เรายังคงต้องจับตาผลการเลือกตั้งอย่างใกล้ชิด โดยในแง่ผลกระทบต่อ Sector ต่างๆ อย่างกลุ่มพลังงาน กลุ่มผู้ผลิตยา และ Healthcare รวมถึงหุ้นกลุ่มตลาด Asian อาจมีความแตกต่างกันระหว่างผู้ชนะ Biden VS Trump ซึ่งเราได้ทำตารางสรุปคร่าวๆ มาให้ดูแล้วดังรูปด้านล่างนี้

รูป 1: ตัวอย่างเปรียบเทียบนโยบายด้านต่างๆ และผลกระทบต่อการลงทุน