HoonSmart.com>>บัตรกรุงไทยเผยไตรมาส 3/63 ภายใต้มาตรฐานใหม่ TFRS9 กำไร 1,221 ล้านบาท รวม 9 เดือน กำไร 4,011 ล้านบาท ฐานสมาชิกรวม 3.5 ล้านบัญชี NPLs ลดลง ปรับกลยุทธ์ฝ่าวิกฤติ ปรับการทำงานครั้งใหญ่ ลดต้นทุนการดำเนินงาน คุมค่าใช้จ่ายทางการเงิน รุกโมเดลธุรกิจใหม่ “พี่เบิ้ม” ควบศึกษาแผนงานระบบการชำระเงิน เสริมธุรกิจหลัก สร้างโอกาสเติบโตยั่งยืนระยะยาว

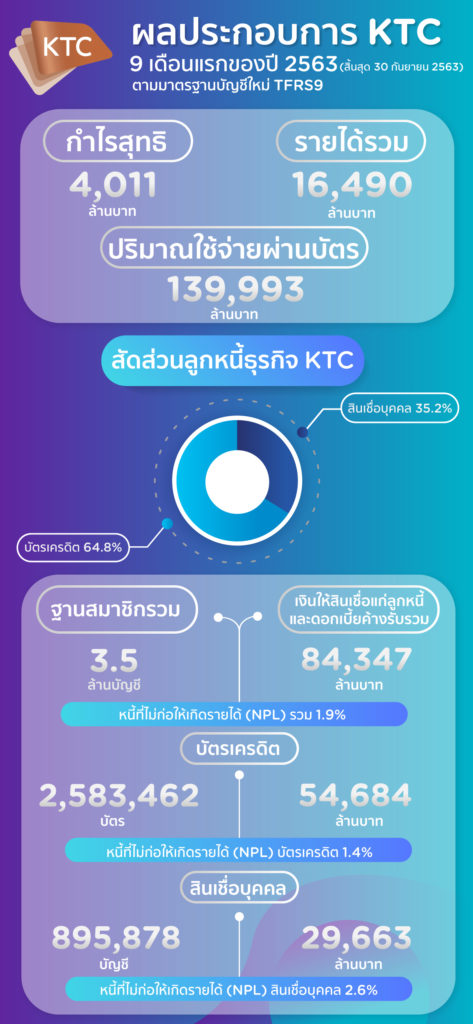

บริษัท บัตรกรุงไทย (KTC) เปิดเผยผลการดำเนินงานงวดไตรมาสที่ 3/2563 มีกำไรสุทธิ 1,221 ล้านบาท ลดลงประมาณ 71 ล้านบาท คิดเป็น 5.49% จากระยะเดียวกันปีก่อนที่มีกำไรสุทธิ 1,292 ล้านบาท เทียบกับไตรมาส 2 ที่ผ่านมา กำไรเพิ่มขึ้น 72 ล้านบาท คิดเป็น 6.26% รวม 9 เดือนแรกของปีนี้ กำไรสุทธิ 4,011 ล้านบาท ลดลง 194 ล้านบาท คิดเป็น 4.61% จากกำไรสุทธิ 4,205 ล้านบาทในระยะเดียวกันปีก่อน

นายระเฑียร ศรีมงคล ประธานเจ้าหน้าที่บริหาร บริษัท บัตรกรุงไทย (KTC) กล่าวว่า สถานการณ์ทางเศรษฐกิจในไตรมาสที่ 3 เริ่มส่งสัญญาณดีขึ้น จากการผ่อนคลายมาตรการต่างๆ ลง ความเชื่อมั่นของผู้บริโภคและการใช้จ่ายภาคประชาชนเป็นไปในทางที่ดีขึ้น โดยรวม 9 เดือนที่ผ่านมา ถือว่าปริมาณการใช้จ่ายผ่านบัตรเครดิตเริ่มดีขึ้นเป็นลำดับ พอร์ตลูกหนี้ขยายตัว 5.9% บริษัทควบคุมค่าใช้จ่ายทางการเงินได้ดี และมีรายได้หนี้สูญได้รับคืนอยู่ในระดับที่น่าพอใจ

อย่างไรก็ตาม รายได้ของบริษัทได้รับผลกระทบจากข้อจำกัดเรื่องเพดานอัตราดอกเบี้ยของ 2 ธุรกิจหลักที่ลดลง คือ ธุรกิจบัตรเครดิตลดลงที่ 2% และสินเชื่อบุคคลลดลงที่ 3% รวมถึงการให้ความช่วยเหลือด้านสินเชื่อสำหรับลูกหนี้ที่ได้รับผลกระทบจากโควิด-19 โดยมีลูกหนี้เข้าร่วมปรับโครงสร้างหนี้กับบริษัทประมาณ 7,800 ราย คิดเป็นมูลหนี้รวม 600 ล้านบาท (ข้อมูล ณ วันที่ 30 ก.ย. 2563) ทำให้บริษัทฯ ต้องเร่งปรับกลยุทธ์สร้างโมเดลธุรกิจใหม่ เพื่อเพิ่มโอกาสในการทำรายได้ รวมทั้งปรับกระบวนการทำงานทั่วทั้งองค์กรให้มีประสิทธิภาพมากขึ้น เพื่อลดต้นทุนการดำเนินงาน รวมทั้งตัดหนี้สูญเพื่อให้พอร์ตลูกหนี้สะท้อนภาพความเป็นจริงมากขึ้น

ทั้งนี้ ณ วันที่ 30 ก.ย. 2563 ภายใต้มาตรฐานบัญชีใหม่ TFRS9 บริษัทมีเงินให้สินเชื่อแก่ลูกหนี้และดอกเบี้ยค้างรับรวม 84,347 ล้านบาท ขยายตัว 5.9% ฐานสมาชิกรวม 3.5 ล้านบัญชี แบ่งเป็นบัตรเครดิต 2,583,462 บัตร เติบโต 5% เงินให้สินเชื่อแก่ลูกหนี้บัตรเครดิตและดอกเบี้ยค้างรับรวม 54,684 ล้านบาท (ขยายตัว 6.9%) ปริมาณการใช้จ่ายผ่านบัตรเครดิต 9 เดือน อยู่ที่ -8.3% คิดเป็นมูลค่ารวมทั้งสิ้น 139,993 ล้านบาท NPLs รวมลดเหลือ 1.9% NPL บัตรเครดิตอยู่ที่ 1.4% สินเชื่อบุคคล (รวมสินเชื่อธนวัฏและสินเชื่อเจ้าของกิจการ) 895,878 บัญชี (ลดลง 8% จากการปิดบัญชีที่ไม่เคลื่อนไหว) เงินให้สินเชื่อแก่ลูกหนี้สินเชื่อบุคคลและดอกเบี้ยค้างรับรวม 29,663 ล้านบาท (เติบโต 5.1%) NPLs ของสินเชื่อบุคคลอยู่ที่ 2.6%

บริษัทมีรายได้ดอกเบี้ยรวม (รวมค่าธรรมเนียมในการใช้วงเงิน) ไตรมาส 3 และ 9 เดือน/ 2563 เท่ากับ 3,498 ล้านบาท เพิ่มขึ้น 2.1% เมื่อเทียบกับช่วงเดียวกันของปีก่อน และ 10,745 ล้านบาท เพิ่มขึ้น 7.3% ตามลำดับ ขณะที่รายได้ค่าธรรมเนียม (ไม่รวมค่าธรรมเนียมการใช้วงเงิน) มีมูลค่าเท่ากับ 1,093 ล้านบาท ลดลง -10.3% และ 3,245 ล้านบาท ลดลง -11.6% ตามลำดับ ในขณะที่ค่าใช้จ่ายดำเนินงานต่อรายได้รวม (Cost to Income Ratio) เท่ากับ 31.7% ลดลงจาก 34.0% เทียบช่วงเวลาเดียวกันของปีก่อน เนื่องจากบริษัทฯ เน้นทำการตลาดออนไลน์มากขึ้น และลดการจัดกิจกรรมการตลาดทั้งในการจัดหาบัตรใหม่และการส่งเสริมการใช้จ่ายผ่านบัตร

สำหรับรายได้รวม 9 เดือน/ 2563 เท่ากับ 16,490 ล้านบาท ลดลงเล็กน้อยที่ -1% เมื่อเทียบกับช่วงเดียวกันของปีก่อน มาจากรายได้ดอกเบี้ยลูกหนี้บัตรเครดิตและลูกหนี้สินเชื่อบุคคลที่เพิ่ม 9% และ 6% ตามลำดับ ขณะที่มีค่าใช้จ่ายรวม 11,476 ล้านบาท แบ่งเป็นค่าใช้จ่ายบริหารงาน 5,223 ล้านบาท ผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้น (หนี้สูญและหนี้สงสัยจะสูญ) 5,095 ล้านบาทเพิ่มขึ้น 11% แบ่งเป็นหนี้สูญ 3,734 ล้านบาท และหนี้สงสัยจะสูญ 1,361 ล้านบาทและต้นทุนทางการเงิน 1,159 ล้านบาท ตามลำดับ

นายระเฑียรกล่าวเพิ่มเติมว่า จากวิกฤตโรคระบาดที่ยังไม่มีจุดสิ้นสุด และกฎเกณฑ์ของหน่วยงานกำกับดูแลที่ปรับเปลี่ยนต่อเนื่อง ทำให้บริษัทต้องปรับตัวครั้งใหญ่ในลักษณะของการทำลายอย่างสร้างสรรค์หรือที่เรียกว่า Creative Disruption สร้างโมเดลธุรกิจใหม่ขึ้นมาสนับสนุนธุรกิจหลักเดิม ด้วยการศึกษาและทดลองตลาดผลิตภัณฑ์ทางการเงินใหม่ๆ หลายรูปแบบ ไม่ว่าจะเป็น “พิโก ไฟแนนซ์” สินเชื่อรายย่อยระดับจังหวัดสำหรับบุคคลธรรมดากู้ยืมไปใช้จ่ายส่วนตัว หรือ “นาโน ไฟแนนซ์” สินเชื่อรายย่อยเพื่อการประกอบอาชีพ และสินเชื่อที่มีทะเบียนรถเป็นประกัน

“เราตัดสินใจเปิดสินเชื่อใหม่หลากรูปแบบขึ้น ภายใต้แบรนด์ “เคทีซี พี่เบิ้ม” เป็นสินเชื่อที่มีหลักประกัน ครอบคลุมทั้งสินเชื่อทะเบียนรถยนต์และสินเชื่อทะเบียนรถจักรยานยนต์ ซึ่งเป็นธุรกิจที่มีความเสี่ยงต่ำ ให้ผลตอบแทนที่รวดเร็วและสอดคล้องกับสภาะเศรษฐกิจ คาดว่าสินเชื่อแบรนด์ “เคทีซี พี่เบิ้ม” จะเป็นหนึ่งในฐานการทำธุรกิจใหม่ของเคทีซี นอกจากนี้ บริษัทฯ ยังอยู่ในระหว่างการศึกษาข้อมูลและวิธีดำเนินโครงการเกี่ยวกับระบบการชำระเงิน (Payment System) ซึ่งคาดว่าจะเสริมธุรกิจหลัก และสร้างโอกาสให้บริษัทเติบโตได้อย่างยั่งยืนในระยะยาว”นายระเฑียรกล่าว