HoonSmart.com>> ศูนย์วิจัยกสิกรไทยคาดกำไรกลุ่มแบงก์ไตรมาส 3/63 หดตัวต่อเนื่องอยู่ที่ 3.08 หมื่นล้านบาท ลดลง 66.5% จากงวดปีก่อน แม้ดีขึ้นจากไตรมาส 2/63 เหตุรายได้ธุรกิจหลักยังไม่ฟื้นหลังผลกระทบโควิด-19 มองไตรมาส 4/63 เผชิญความท้าทาย รับมือหนี้เสีย สำรองพุ่ง

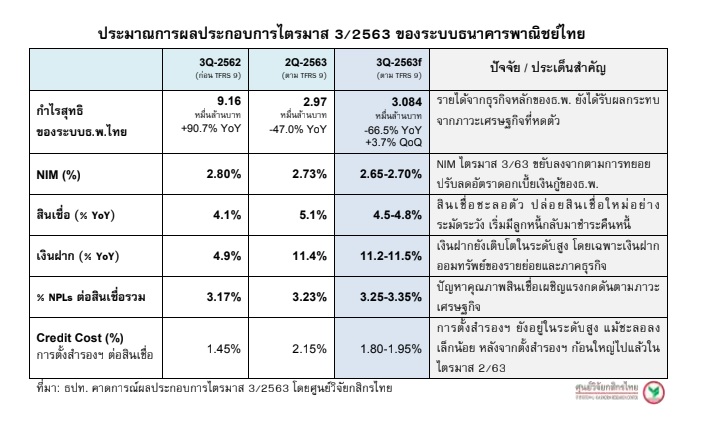

ศูนย์วิจัยกสิกรไทย คาดว่า กำไรสุทธิของระบบธนาคารพาณิชย์ไทยในไตรมาส 3/2563 จะลดลงมาอยู่ที่ระดับประมาณ 3.08 หมื่นล้านบาท หรือ -66.5% จากงวดเดียวกันของปีก่อน เมื่อเทียบกับที่มีกำไรสุทธิสูงถึง 9.16 หมื่นล้านบาทในไตรมาส 3/2562 ซึ่งเป็นช่วงที่ธนาคารพาณิชย์แห่งหนึ่งมีกำไรพิเศษจากการขายหุ้นในบริษัทประกันที่ถือหุ้นอยู่

อย่างไรก็ดี กำไรสุทธิที่ระดับดังกล่าวขยับขึ้นเล็กน้อยประมาณ 3.7% เมื่อเทียบกับไตรมาสก่อนหน้า เนื่องจากค่าใช้จ่ายในการกันสำรองฯของธนาคารพาณิชย์หลายแห่งอาจชะลอลงบางส่วน หลังจากที่มีนโยบายการตั้งสำรองฯ เชิงรุกในระดับที่สูงมากในไตรมาส 2/2563 ที่ผ่านมา

ศูนย์วิจัยกสิกรไทย ประเมินว่า สภาพแวดล้อมทางเศรษฐกิจที่ยังไม่กลับสู่ภาวะปกติยังคงกดดันความสามารถในการทำกำไรของธนาคารพาณิชย์ในไตรมาส 3/2563 โดยรายได้ดอกเบี้ยและรายได้ค่าธรรมเนียมมีแนวโน้มลดลงตามการหดตัวของกิจกรรมทางเศรษฐกิจอย่างต่อเนื่องในหลายๆ ภาคส่วน นอกจากนี้รายได้ดอกเบี้ยของทั้งระบบธนาคารพาณิชย์ไทยยังได้รับผลกระทบมากขึ้นจากทิศทางขาลงของอัตราดอกเบี้ยเงินกู้ตั้งแต่ช่วงปลายปี 2562

ขณะที่ภาพรวมสินเชื่อ และ NIM ในไตรมาส 3/2563 ชะลอลง พร้อมกับสัญญาณถดถอยลงของคุณภาพสินเชื่อในพอร์ต คาดว่าสินเชื่อของระบบธนาคารพาณิชย์ไทยอาจเติบโตในอัตราชะลอลงมาที่ 4.5-4.8% YoY ในไตรมาส 3/2563 จาก 5.1% YoY ในไตรมาส 2/2563 เนื่องจากยังต้องประเมินความเสี่ยงด้านเครดิตของลูกค้าที่มาขอสินเชื่อใหม่อย่างระมัดระวัง ประกอบกับมีการทยอยชำระคืนสินเชื่อของภาคธุรกิจ โดยเฉพาะธุรกิจขนาดใหญ่บางราย

ขณะที่ข้อมูลจากธนาคารแห่งประเทศไทย (ธปท.) สะท้อนว่าหลังจากมาตรการช่วยเหลือของสถาบันการเงินทยอยครบกำหนดลง มีลูกหนี้ธุรกิจและรายย่อยบางส่วนเริ่มกลับมาชำระคืนหนี้ในช่วงไตรมาส 3/2563 นี้ด้วยเช่นกัน

ส่วน NIM ไตรมาส 3/63 ปรับตัวลดลงมาอยู่ที่ระดับประมาณ 2.65-2.70% จาก 2.73% ในไตรมาส 2/63 โดยเป็นผลต่อเนื่องจากการปรับลดอัตราดอกเบี้ยเงินกู้ในช่วงก่อนหน้านี้ ประกอบกับสินเชื่อปล่อยใหม่ส่วนใหญ่รวมถึงสินเชื่อรีไฟแนนซ์ในระยะนี้เป็นสินเชื่อที่มีอัตราดอกเบี้ยต่ำลง นอกจากนี้เพดานใหม่สำหรับดอกเบี้ยสินเชื่อบัตรเครดิตและสินเชื่อส่วนบุคคลก็เริ่มมีผลบังคับแล้วตั้งแต่เดือน ส.ค.2563 ที่ผ่านมา

ด้านคุณภาพสินเชื่อในพอร์ตถดถอยลงตามสัญญาณอ่อนแอของเศรษฐกิจ คาดว่าสัดส่วน NPLs ของระบบธนาคารพาณิชย์ไทยในไตรมาส 3/2563 จะขยับขึ้นไปที่กรอบประมาณ 3.25-3.35% จากระดับ 3.21% ในไตรมาส 2/2563 เนื่องจากยังอยู่ในช่วงของมาตรการพักชำระหนี้ของภาคธุรกิจ ประกอบกับคาดว่า ธนาคารพาณิชย์ทุกแห่งจะเร่งจัดการปัญหาหนี้เสียในเชิงรุกมากขึ้น ทั้งด้วยวิธีการตัดขายหนี้ด้อยคุณภาพ และเร่งปรับโครงสร้างหนี้

อย่างไรก็ดี คาดว่าการตั้งสำรองฯ จะยังอยู่ในระดับสูงในไตรมาส 2/2563 แม้จะมีการตั้งสำรองฯ ก้อนใหญ่ไปแล้วในไตรมาส 2/2563 ดังนั้นสัดส่วนค่าใช้จ่ายในการตั้งสำรองฯ ต่อสินเชื่อ (Credit Cost) อาจชะลอลงเล็กน้อยมาอยู่ในกรอบประมาณ 1.80-1.95% ในไตรมาส 3/63 เทียบกับ 2.15% ในไตรมาส 2/2563 โดยธนาคารพาณิชย์คงเตรียมความพร้อมในส่วนนี้ไว้เพื่อรองรับปัญหาคุณภาพหนี้ ซึ่งจะเห็นได้อย่างชัดเจนมากขึ้นหลังมาตรการช่วยเหลือลูกหนี้ทยอยสิ้นสุดลงหลังในเดือนต.ค.นี้

ศูนย์วิจัยกสิกรไทยประเมินว่า เมื่อจบไตรมาส 3/2563 สินเชื่อที่ได้รับความช่วยเหลือจากธนาคารพาณิชย์จะมีสัดส่วนประมาณ 28.5% ต่อสินเชื่อรวม ลดลงเล็กน้อยจากสัดส่วนประมาณ 31.0% ต่อสินเชื่อรวมในไตรมาส 2/2563 เนื่องจากลูกหนี้บางส่วนกลับมาชำระคืนหนี้ได้ตามปกติหลังมาตรการช่วยเหลือรอบแรกทยอยสิ้นสุดลง

อย่างไรก็ดี การประเมินความสามารถในการชำระหนี้ของลูกหนี้บุคคลและลูกหนี้ธุรกิจ โดยเฉพาะธุรกิจ SMEs หลังจากมาตรการพักหนี้สิ้นสุดลง ยังคงเป็นโจทย์ที่ยากและมีความท้าทายสำหรับธนาคารพาณิชย์ เนื่องจากลูกหนี้กลุ่มนี้ส่วนใหญ่ยังมีสถานะทางการเงินที่เปราะบาง ขณะที่สัญญาณอ่อนแอทางเศรษฐกิจที่ลากยาวต่อเนื่องอาจส่งผลกระทบต่อรายได้และความสามารถในการชำระหนี้ของลูกหนี้กลุ่มนี้ได้อีกในอนาคต

ดังนั้น แม้มาตรการพักชำระหนี้ธุรกิจเป็นการทั่วไปจะทยอยสิ้นสุดลง แต่ธนาคารพาณิชย์แต่ละแห่งจะยังคงให้ความช่วยเหลือกับลูกหนี้ทั้งลูกหนี้ธุรกิจและลูกหนี้รายย่อยในรูปแบบอื่นต่อไป ควบคู่ไปกับการเร่งปรับโครงสร้างหนี้ตามแนวทางของธนาคาร หรือผ่านโครงการ DR BIZ มาตรการรวมหนี้ ตลอดจนมาตรการช่วยเหลือลูกหนี้รายย่อยระยะที่ 2 ซึ่งยังสามารถเข้าโครงการได้จนถึงสิ้นปี 2563 โดยหลักเกณฑ์ในการให้ความช่วยเหลือจะตั้งอยู่บนพื้นฐานของการพิจารณาความสอดคล้องกันระหว่างกระแสรายได้-ภาระหนี้ ซึ่งแยกตามลักษณะของลูกหนี้แต่ละกลุ่มที่ได้รับผลกระทบทางเศรษฐกิจและมีจังหวะและโอกาสในการฟื้นธุรกิจแตกต่างกัน

สไหรับไตรมาสสุดท้ายของปี 2563 ความสามารถในการทำกำไรของธนาคารพาณิชย์ยังคงมีความท้าทายไม่น้อยไปกว่าหลายๆ ไตรมาสที่ผ่านมา แม้กิจกรรมทางเศรษฐกิจจะทยอยกลับมาหลังการคลายล็อกดาวน์ แต่ก็เป็นการฟื้นตัวที่เปราะบางมากเพราะแรงขับเคลื่อนพื้นฐานของเศรษฐกิจ โดยเฉพาะภาคการส่งออกและท่องเที่ยว ยังไม่สามารถฟื้นกลไกการทำงานกลับมาได้อย่างเต็มที่

ศูนย์วิจัยกสิกรไทย มองว่า ในไตรมาสสุดท้ายของปีนี้ คาดว่าจะยังเป็นช่วงที่ธนาคารมีค่าใช้จ่ายรวมสูงกว่าไตรมาสอื่นๆ เพราะมีทั้งค่าใช้จ่ายในการตั้งสำรองฯ ที่น่าจะยังอยู่ในระดับสูง ค่าแคมเปญการตลาด ค่าอุปกรณ์และสถานที่ และรายจ่ายค่าธรรมเนียม ซึ่งท้ายที่สุด คาดว่าจะมีผลกดดันให้กำไรสุทธิของระบบธนาครพาณิชย์ไทยติดลบ YoY ต่อเนื่องในไตรมาสสุดท้ายของปี 2563 โดยระดับกำไรสุทธิมีแนวโน้มลดต่ำลงกว่ากำไรสุทธิในไตรมาส 3/2563