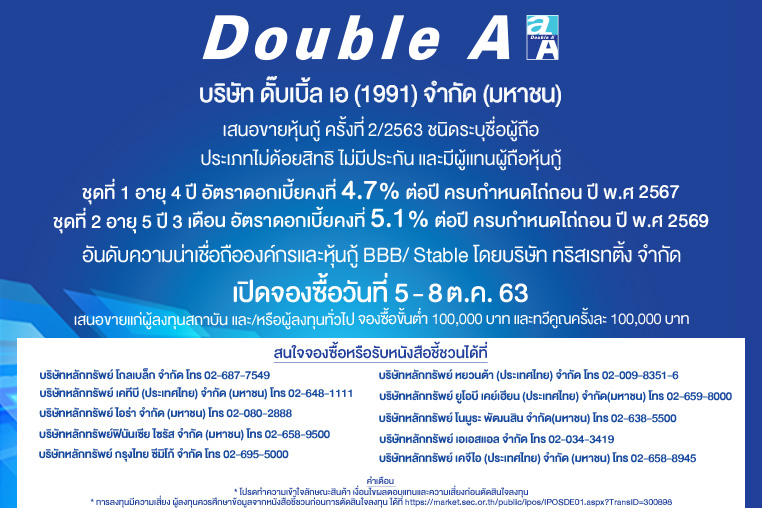

HoonSmart.com>>บมจ.ดั๊บเบิ้ล เอ (1991) เตรียมเสนอขายหุ้นกู้ครั้งที่ 2/2563 มูลค่า 3,000 ล้านบาท และสำรอง 2,000 ล้านบาท โดยเปิดให้จองซื้อระหว่างวันที่ 5-8 ตุลาคม 2563 ขณะที่ บริษัท ทริสเรทติ้ง ปรับเพิ่มอันดับเครดิตทั้งองค์กรและหุ้นกู้จากระดับ BBB- สู่ BBB แนวโน้ม”คงที่” สะท้อนฐานะการเงินที่แข็งแกร่ง และการฟื้นตัวหลังโควิด-19

บมจ.ดั๊บเบิ้ล เอ (1991) ผู้ผลิตกระดาษจากคันนาที่ส่งออกไปแล้วกว่า 130 ประเทศทั่วโลก ยื่นแบบรายงานต่อสำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ ( ก.ล.ต.) เพื่อเสนอขายหุ้นกู้ครั้งที่ 2/2563 ให้กับผู้ลงทุนสถาบัน และ/หรือผู้ลงทุนทั่วไป มูลค่าการเสนอขายที่ 3,000 ล้านบาท และสำรอง 2,000 ล้านบาท โดยเสนอขายระหว่างวันที่ 5-8 ตุลาคม 2563

สำหรับหุ้นกู้ที่เสนอขายแบ่งออกเป็นหุ้นกู้ชุดที่ 1 อายุ 4 ปี อัตราดอกเบี้ยคงที่ 4.70% ต่อปี จ่ายดอกเบี้ยทุก 3 เดือน ตลอดอายุหุ้นกู้ ครบกำหนดไถ่ถอนปี 2567 และหุ้นกู้ชุดที่ 2 อายุ 5 ปี 3 เดือน ครบกำหนดไถ่ถอนปี 2569 อัตราดอกเบี้ยคงที่ 5.10% ต่อปี จองซื้อขั้นต่ำ 100,000 บาท และทวีคูณครั้งละ 100,000 บาท

ก่อนหน้านี้ บริษัท ทริสเรทติ้ง จำกัด (TRIS) ได้ประกาศปรับเพิ่มอันดับเครดิตองค์กรและหุ้นกู้ของบมจ.ดั๊บเบิ้ล เอ (1991) จากเดิมในระดับ BBB- เป็น BBB แนวโน้ม”คงที่” โดยประกาศ ณ วันที่ 28 สิงหาคม 2563

การปรับเพิ่มอันดับความน่าเชื่อถือในครั้งนี้สะท้อนให้เห็นถึงความมั่นใจของทริสเรทติ้ง ต่อผลการดำเนินงานของบริษัทฯ ที่ปรับตัวดีขึ้นตลอดช่วง 3 ปีที่ผ่านมา และสะท้อนถึงสถานะความเป็นผู้นำของบริษัทฯ ในอุตสาหกรรมการผลิตกระดาษสำนักงาน ความแข็งแกร่งของตราสัญลักษณ์ “ดั๊บเบิ้ล เอ” (Double A) รวมถึงการขยายธุรกิจของบริษัทฯ ไปสู่อุตสาหกรรมกระดาษบรรจุภัณฑ์ที่เริ่มดำเนินงานเมื่อเดือนมิถุนายนที่ผ่านมาอีกด้วย

ขณะเดียวกัน บมจ.ดั๊บเบิ้ล เอ (1991) ยังมีผลการดำเนินการที่ปรับตัวดีขึ้นอย่างต่อเนื่อง โดยเฉพาะผลกำไรที่ปรับตัวขึ้นอย่างมีนัยสำคัญในช่วง 3 ปีที่ผ่านมา คือมีกำไรก่อนดอกเบี้ยจ่าย ภาษี ค่าเสื่อมราคา และค่าตัดจำหน่ายเพิ่มขึ้นเหนือระดับ 5,000 ล้านบาทต่อปี หรือคิดเป็นอัตรา 20% นับตั้งแต่ปี 2561 เป็นต้นมา จากระดับต่ำกว่า 3,000 ล้านบาทต่อปี คิดเป็นอัตรา 8.2% ในช่วงก่อนปี 2560 เนื่องจากการปรับปรุงประสิทธิภาพการดำเนินงานเพื่อลดต้นทุนและค่าใช้จ่าย รวมทั้งเพิ่มความคล่องตัวในการปรับเปลี่ยนผลิตภัณฑ์ให้สอดคล้องกับความต้องการของลูกค้า

ปัจจุบัน บมจ.ดั๊บเบิ้ล เอ (1991) เป็นผู้นำในอุตสาหกรรมการผลิตกระดาษสำนักงานของไทยที่มีการดำเนินธุรกิจแบบครบวงจร ทั้งธุรกิจผลิตกระดาษ และธุรกิจผลิตเยื่อกระดาษ และยังขยายธุรกิจไปสู่ผลิตภัณฑ์กระดาษบรรจุภัณฑ์ ซึ่งเป็นแหล่งรายได้ใหม่ที่มีแนวโน้มเติบโตสูงอีกด้วย

ผู้ลงทุนสถาบัน นักลงทุน และประชาชนที่สนใจ สามารถติดต่อผ่านผู้จัดการการจัดจำหน่ายหุ้นกู้ ได้แก่ บริษัทหลักทรัพย์ โกลเบล็ก จำกัด โทร 02-687-7549, บริษัทหลักทรัพย์ หยวนต้า (ประเทศไทย) จำกัด โทร 02-009-8351-6, บริษัทหลักทรัพย์ กรุงไทย ซีมิโก้ จำกัด โทร. 02-695-5000, บริษัทหลักทรัพย์ ฟินันเซีย ไซรัส จำกัด (มหาชน) โทร.02-658-9500 บริษัทหลักทรัพย์ เคจีไอ (ประเทศไทย) จำกัด (มหาชน) โทร. 02-658-8945, บริษัทหลักทรัพย์ เคทีบี (ประเทศไทย) จำกัด (มหาชน) โทร.02-648-1111, บริษัทหลักทรัพย์ ยูโอบี เคย์เฮียน (ประเทศไทย) จำกัด (มหาชน) โทร.02-659-8000, บริษัทหลักทรัพย์ โนมูระ พัฒนสิน จำกัด (มหาชน) โทร.02-638-5500, บริษัทหลักทรัพย์ ไอร่า จำกัด(มหาชน) โทร.02-080-2888 และบริษัทหลักทรัพย์ เอเอสแอล จำกัด โทร.02-034-3419