โดย…ณัฏฐะ มหัทธนา

โดย…ณัฏฐะ มหัทธนา

ผู้อำนวยการอาวุโส ฝ่ายกลยุทธ์การลงทุนและลูกค้าสัมพันธ์ บลจ.กรุงไทย

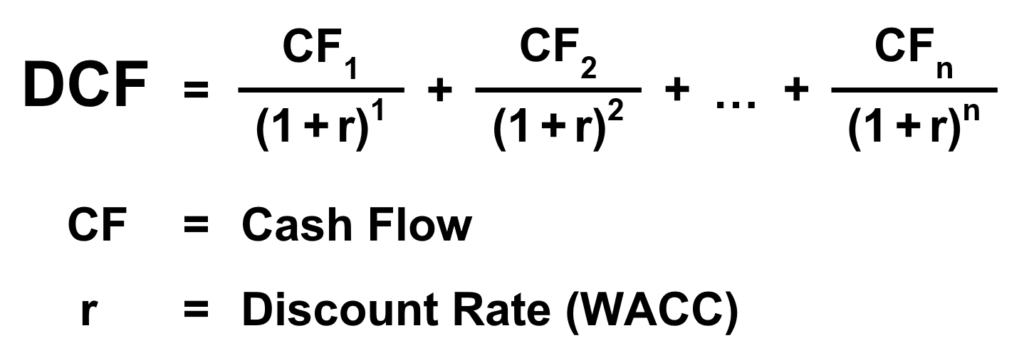

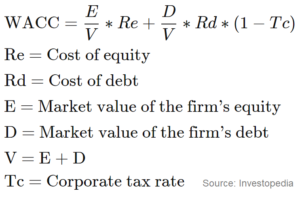

วิธีคิดลดกระแสเงินสด (Discounted Cash Flow: DCF) ใช้ประเมินมูลค่าหุ้น โดยนำกระแสเงินสด (Cash Flow) ทุกก้อนที่คาดว่าจะได้รับในอนาคต คิดลดกลับมาเป็นปัจจุบัน ด้วยอัตราคิดลด (Discount Rate) คือต้นทุนของเงินทุน (WACC) ซึ่งขึ้นอยู่กับ 2 ตัวแปรสำคัญได้แก่ “ต้นทุนของผู้ถือหุ้น” (Cost of Equity) และ “ต้นทุนของเจ้าหนี้” (Cost of Debt) สมการชุดนี้มีส่วนช่วยอธิบายปรากฏการณ์ปัจจุบัน “เศรษฐกิจแย่แต่หุ้นทะยานขึ้น” ซึ่งเห็นได้ชัดในตลาดสหรัฐ

ดอกเบี้ยและยีลด์พันธบัตรทั่วโลกต่ำมาก แบบที่ไม่เคยเป็นมาก่อน และคงกลับขึ้นไปสู่ระดับเดิมไม่ได้อีกแล้ว! เพราะถ้าธนาคารกลางขึ้นดอกเบี้ยแรง รัฐบาลหลายชาติรวมถึงมหาอำนาจสหรัฐอเมริกา คงไม่มีปัญญาจ่ายดอกเบี้ยบนหนี้ก้อนมหึมาที่พอกพูนขึ้นจากวิกฤต COVID-19 ดังนั้น แนวโน้มดอกเบี้ยต่ำใกล้ 0% ไปอีกนาน จึงช่วยลด cost of debt รวมถึง discount rate ในสมการ DCF ลงมาอยู่ในระดับต่ำยาวนานเช่นกัน เป็นปัจจัยหนุน “มูลค่าเหมาะสมของหุ้น” ให้สูงกว่าในอดีต

มิใช่หุ้นทุกตัวจะมี DCF สูงขึ้นเมื่อดอกเบี้ยต่ำ เพราะดอกเบี้ยต่ำยาวแปลว่าเศรษฐกิจอาจซึมยาว ซึ่งกดดัน cash flow ของกิจการทั่วไป แต่ธุรกิจที่ทนทานรักษากระแสเงินสดไว้ได้ หรือเหนือกว่านั้นคือมีศักยภาพการเติบโตสูง จึงจะได้ประโยชน์เต็มๆในการคำนวณหามูลค่าเหมาะสมเมื่อ discount rate ต่ำยาวนาน หลักฐานที่ชัดเจนคือ ดัชนี Nasdaq ซึ่งเต็มไปด้วย หุ้นกลุ่มเทคโนโลยี “ความหวังอนาคต” พุ่งขึ้น +35.91% จากจุดต่ำสุด 23 มี.ค. พลิกกลับมาบวกแล้ว +3.92% นับตั้งแต่ต้นปี ชนะตลาดหุ้นสหรัฐโดยภาพรวมดัชนี S&P 500 ที่ฟื้นตัว +32.09% จากจุดต่ำสุด ทว่านับจากต้นปียังติดลบ -8.52% (ราคาปิด 22 พ.ค.)

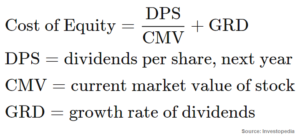

หุ้นเติบโตสูง ในกลุ่มเทคฯมักจ่ายปันผลน้อย (DPS ต่ำ) เพราะนำเงินไปลงทุนต่อในกิจการ เมื่อราคาหุ้นทะยานขึ้น มูลค่าหลักทรัพย์ตามราคาตลาด (CMV) สูงขึ้น cost of equity ก็ยิ่งต่ำลง ส่งผลให้ WACC ลดลง ยิ่งเพิ่มมูลค่าเหมาะสมจากการคำนวณด้วยสูตร DCF #วนไป

หุ้นเทคฯแพงไปหรือยัง? คำตอบหลากหลายขึ้นอยู่กับ “วัดด้วยอะไร?” หากเลือกวิธี DCF แล้วใช้จินตนาการสักนิด เป็นไปได้ไหม? ด้วยปัจจัยต่างๆดังที่กล่าวมา “อัตราคิดลด” (discount rate) คือตัว r อาจกำลังต่ำลงๆจนใกล้ 0% เมื่อนำไปแทนค่าในสมการโดยสมมุติให้ n คือจำนวนปีที่ดำเนินกิจการ มีค่าใกล้อนันต์ (infinity) หรือยาวนานมากๆ มูลค่าเหมาะสมของหุ้น ก็จะเท่ากับการนำ cash flow ทุกก้อน (จำนวนก้อน = ∞) มาบวกกันเฉยๆ โดยไม่ต้องคำนึงถึงมูลค่าตามเวลา ดังนั้น ถ้านักลงทุนในตลาดเชื่อว่า ธุรกิจใด “เก่ง” น่าจะสร้างกระแสเงินสดในอนาคตได้ยาวนาน หรือมีโอกาสเติบโตสูงมาก (แม้กว่าจะเห็นผลก็อีกหลายปีข้างหน้า) มูลค่าเหมาะสมของหุ้นตัวนั้นก็อาจจะสูงจนเข้าใกล้ INFINITY ได้ในทางทฤษฎี!!!

กลยุทธ์ลงทุนในกองทุนหุ้นเติบโตสูงที่เน้นกลุ่มเทคฯ เพื่อเปิดโอกาสสร้างกำไรให้สมศักยภาพและลดความเสี่ยง

1. เฉลี่ยราคาซื้อ แบ่งเงินหลายๆก้อนแล้วทยอยเข้าลงทุน …ลดการเสียโอกาสจากนิสัย “รีรอ” ไม่กล้าลงทุนสักที

2. ทยอยขายทำกำไรบางส่วนออกมาเรื่อยๆ เช่นครั้งละ 5% …หลีกเลี่ยงการขายตามอารมณ์เมื่อตลาดผันผวน

3. ถือยาว คงเงินส่วนที่เป็นต้นทุนเอาไว้ในกองฯ (รวมกับกำไรส่วนที่ขายไม่หมด) เพื่อรับโอกาสเติบโตระยะยาว

KTAM World Technology Artificial Intelligence Equity (Class A) (KT-WTAI-A) เน้นลงทุนในหุ้นของบริษัทที่เกี่ยวข้องกับปัญญาประดิษฐ์ (Artificial Intelligence: AI) คือความสามารถของโปรแกรมหรือสมองกลในการคิดและเรียนรู้แบบมนุษย์ ซึ่งถูกฝึกให้ มองเห็น ได้ยิน นำทาง ตอบโต้ แบบ real time

พัฒนาการตลอดหลายปีที่ผ่านมาชี้ชัดว่า AI มีบทบาทสำคัญต่อการปรับปรุงประสิทธิภาพ สร้างมูลค่าเพิ่มทางเศรษฐกิจ พัฒนาความสามารถการแข่งขัน ตลอดจนสร้างการเติบโตแบบก้าวกระโดดแก่ธุรกิจที่เกี่ยวข้อง 3 กลุ่ม ได้แก่ AI Infrastructure โครงสร้างพื้นฐานทั้ง software และ hardware เพื่อรองรับและพัฒนาเทคโนโลยี, AI Applications มุ่งประยุกต์ใช้ AI ให้ทำสิ่งต่างๆแทนคนได้มากขึ้น ตัดสินใจเร็วขึ้น และประหยัดต้นทุน, AI-enabled Industries ครอบคลุมหลากหลายธุรกิจที่นำ AI ไปสร้างคุณค่า อาทิ การเงิน สุขภาพ ขนส่ง สื่อ ยานยนต์ ค้าปลีก เกษตรกรรม พลังงาน การก่อสร้าง การศึกษา ฯลฯ ทั้งหมดนี้อยู่ในข่ายที่กองทุนหลักสามารถเข้าไปลงทุน

คำเตือน: ความเห็นส่วนบุคคล ไม่ใช่คำแนะนำการลงทุน ผลการดำเนินงานในอดีต มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต ทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน คู่มือการลงทุน และความเสี่ยงก่อนตัดสินใจลงทุน