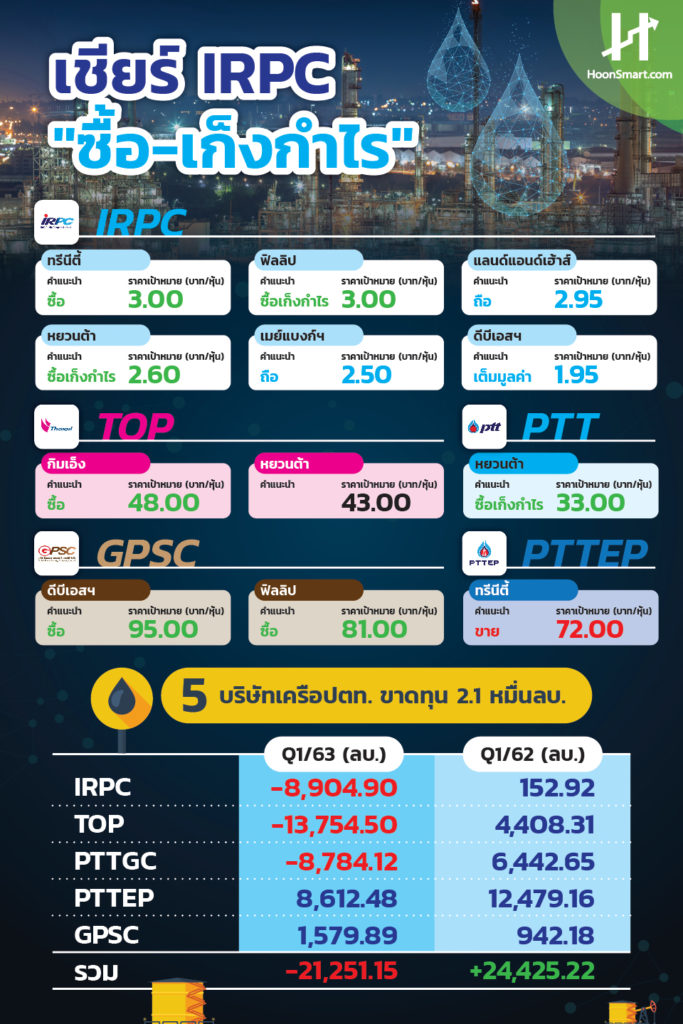

HoonSmart.com>>5 บริษัทในครอบครัวปตท.เปิดผลงานไตรมาส 1/2563 ออกมาขาดทุนรวม 21,215 ล้านบาท โบรกเกอร์เชียร์ IRPC “ซื้อ-เก็งกำไร” มองครึ่งปีหลังกำไรฟื้น TOP- PTTGC น่าสนใจ GPSC ราคาขึ้นมามาก รอจังหวะอ่อนตัว

บริษัทในกลุ่มปตท. (PTT) ประกาศผลงานไตรมาส 1/2563 ออกมาแล้ว รวม 5 บริษัท ได้แก่ บริษัทไออาร์พีซี (IRPC),บริษัทไทยออยล์ (TOP), บริษัทพีทีที โกลบอล เคมิคอล (PTTGC), บริษัทปตท. สำรวจและผลิตปิโตรเลียม หรือ ปตท.สผ. (PTTEP) และ บริษัท โกลบอล เพาเวอร์ ซินเนอร์ยี่ (GPSC) มีผลขาดทุนทั้งสิ้น 21,215 ล้านบาท สาเหตุหลักมาจากการขาดทุนสต๊อกและอัตราแลกเปลี่ยน

นักวิเคราะห์ประสานเสียงว่าผ่านจุดต่ำสุดไปแล้ว แนวโน้มจะดีขึ้นตั้งแต่ไตรมาส 2 เป็นต้นไป จึงแทบจะไม่เห็นคำแนะนำให้”ขาย”หุ้นออกมา ในทางกลับกันกับมีแรงซื้อเข้ามาผลักดันให้ราคาปรับตัวขึ้นแรงในวันที่ประกาศผลงาน (8 พ.ค.) เช่น TOP ปิดที่ 43.25 บาท บวก 6.13% PTTGC ปิดที่ 38.50 บาท เพิ่มขึ้น 4.05% และ IRPC ปิดที่ 2.64 จุด +1.54%

นายเอกรินทร์ วงษ์ศิริ นักวิเคราะห์ บริษัทหลักทรัพย์ ทรีนีตี้ ออกบทวิเคราะห์แนะนำ “ซื้อ” หุ้น IRPC ให้ราคาเป้าหมาย 3 บาท คาดกำไรในไตรมาส 2 เริ่มฟื้น และครึ่งปีหลังความต้องการน้ำมันเริ่มกลับมา ส่วนต่างผลิตภัณฑ์ดีขึ้น

สำหรับไตรมาส 1/2563 ขาดทุน 8,897 ล้านบาท มากกว่าตลาดคาด สาเหตุจากขาดทุนสินค้าคงเหลือ 6,800 ล้านบาท และขาดทุนอัตราแลกเปลี่นและอนุพันธ์ 2,000 ล้านบาท ถ้าไม่นับรายการพิเศษดังกล่าว ผลดำเนินงานขาดทุน 35 ล้านบาท

แนวโน้มไตรมาส 2 กำไรปกติจะอยู่ระดับ 100-200 ล้านบาท ถึงแม้กำลังการกลั่นจะลด แต่ได้ส่วนลดน้ำมันมาช่วย และจะมีกำไรพิเศษจากการกลับขาดทุนของสินค้าคงเหลือ ประมาณ 2,600 ล้านบาท การปลดล็อกดาวน์ทำให้ปริมาณการใช้น้ำมันเริ่มฟื้น และ gasoline spread ดีขึ้น ประเมินกำไรปกติทั้งปีนี้ 1,198 ล้านบาท พลิกเป็นกำไรจากขาดทุนในปี2562 ที่ 1,174 ล้านบาท

บล.ฟิลลิป แนะนำ “ซื้อเก็งกำไร” IRPC ราคาพื้นฐาน 3 บาท มองว่าแนวโน้มช่วงที่เหลือของปีดีขึ้น จากการฟื้นตัวของกำลังซื้อและส่วนต่างราคาที่ดีขึ้น

บล.ดีบีเอสวิคเคอร์ส (ประเทศไทญ) วิเคราะห์ IRPC เต็มมูลค่าแล้ว ราคาพื้นฐาน 1.95 บาท คาดการณ์ไตรมาส 2/2563 จะฟื้นตัวดีขึ้น จากราคาวัตถุดิบน้ำมันดิบต่ำลง ทำให้ GRM ดีขึ้น, มาร์จิ้นปิโตรเคมีกระเตื้องขึ้น, ผลกระทบจากขาดทุนสต็อกและอัตราแลกเปลี่ยนลดลง

นายปรินทร์ นิกรกิตติโกศล นักวิเคราะห์กลุ่มพลังงานและปิโตรเคมี บล.หยวนต้า (ประเทศไทย) กล่าวว่า IRPC ขาดทุนใกล้เคียงกับที่คาด ให้ราคาเป้าหมาย 2.60 บาทแนวโน้มในไตรมาส 2 ฟื้นตัวจากฐานต่ำ ขาดทุนสต๊อกจำนวนมากไม่น่าจะเกิดขึ้นซ้ำ และได้ปัจจัยบวกจากต้นทุนราคาน้ำมันดิบที่ลดลง หลังซาอุดีอาระเบียประกาศลดราคาขายน้ำมันดิบชนิด Arab light (OSP) อย่างไรก็ตาม อัตราการผลิตมีแนวโน้มลดลงจากไตรมาสแรกตามคาวมต้องการน้ำมันเชื้อเพลิงในประเทศที่ยังต่่า ผลบวกจากต้นทุนน้ำมันอาจยังไม่เพียงพอ ทดแทนค่าใช้จ่ายที่สูง คาดว่าบริษัทยังมีโอกาสขาดทุนในไตรมาส 2 และทั้งปี 2563 ขาดทุนสุทธิ 6,200 ล้านบาท

บริษัท TOP ขาดทุน 13,700 ล้านบาท ใกล้เคียงกับที่คาด ขาดทุนหนักมากจากทั้งสงครามราคาน้ำมัน และขาดทุนจากอัตราแลกเปลี่ยน จากมาตรการปิดเมือง กดดันทั้งความต้องการใช้น้ำมันเบนซินและอากาศยานที่ลดลง มองว่าไตรมาส 2 จะไม่แย่ไปกว่าไตรมาสแรก ค่าการกลั่นมีโอกาสฟื้นตัว ขาดทุนสต๊อกที่ลดลง

สำหรับภาพรวมผลประกอบการของบริษัท ปตท. (PTT) ถูกกดดันจากผลงานของบริษัทลูก คาดไตรมาส 1/2563 ขาดทุนสุทธิ 1,300 ล้านบาท เนื่องจากผลกระทบราคาน้ำมันดิบหดตัวอย่างหนัก ขาดทุนสต๊อกเฉพาะของบริษัท ปตท. เองประมาณ 3,000 ล้านบาท เช่นเดียวกับธุรกิจก๊าซ และน้ำมัน โดยได้รับผลกระทบทั้งกำไรขั้นต้นที่ต่ำลงจากการอ้างอิงของราคาน้ำมันเตาและปิโตรเคมี และปริมาณความต้องการขายที่ลดลง รวมถึงการปิดซ่อมบำรุงโรงแยกก๊าซที่ 5

แนวโน้มไตรมาส 2 ยังไม่ดีมากนัก คาดการฟื้นตัวของโรงกลั่น และปิโตรเคมีจะถูกชดเชยด้วยผลประกอบการที่อ่อนแอของธุรกิจต้นน้ำ กดดันจากราคาน้ำมันดิบที่ต่ำลง รวมถึงปริมาณการขายที่ยังมีแนวโน้มลดลง และ แผนการปิดซ่อมบำรุงโรงแยกก๊าซที่ 1 จำนวน 25 วัน ในช่วงเดือน มิ.ย.นี้

สำหรับ PTTEP กำไรสุทธิไตรมาส 1/2563 ที่ 8,600 ล้านบาท หากไม่นับรวมรายงานการพิเศษ กำไรปกติทำได้ 9,100 ล้านบาท ดีกว่าที่คาดการณ์ไว้ 5% แนวโน้มการดำเนินได้รับแรงกดดันจากปริมาณขายตามเรียกรับก๊าซของลูกค้า และราคาก๊าซมีแนวโน้มลดลง ประมาณการกำไรทั้งปีไว้ที่ 22,800 ล้านบาท ลดลง 49% เมื่อเทียบกับปีก่อนหน้า

บริษัท PTTGC ขาดทุนสุทธิ 8,784 ล้าน แย่กว่าที่คาดไว้ขาดทุนสุทธิ 7,600 ล้านบาท โดยมาจากราคาน้ำมันดิบอ่อนแอกว่าคาด ส่งผลต่ออัตรากำไรธุรกิจโอเลฟินส์ และขาดทุนสต๊อกน้ำมัน แต่บริษัทฯไม่ได้ประโยชน์จากต้นทุนน้ำมันที่ลดลง เหมือนโรงกลั่นอื่นๆ และยังกดดันอัตรากำไรธุรกิจโอเลฟินส์

ส่วน GPSC กำไรดีกว่าที่ตลาดคาดประมาณ 12% มาจาก ค่าความพร้อมจ่าย (AP) ของโรงไฟฟ้าศรีราชาที่สูงขึ้น และเงินบาทอ่อนค่า ส่งผลให้อัตรากำไรขึ้นต้นของโรงไฟฟ้าดีขึ้น ขณะที่ ค่าใช้จ่ายซ่อมบำรุงลดลง และต้นทุนทางการเงินที่ต่ำลงจากผลการปรับปรุงโครงสร้างทางการเงิน

” คาดปตท.ขาดทุน 1,300 ล้านบาทในไตรมาส 1/2563 ถูกกดดันจากผลประกอบการของบริษัทลูก ที่ได้รับผลกระทบจาก ราคาน้ำมันดิบหดตัวอย่างหนัก เกิดขาดทุนสต๊อกจำนวนมาก เฉพาะของบริษัท ปตท. เองประมาณ 3,000 ล้านบาท เช่นเดียวกับธุรกิจก๊าซ และน้ำมัน โดยได้รับผลกระทบทั้งกำไรขั้นต้นที่ต่ำลงจากการอ้างอิงของราคาน้ำมันเตาและปิโตรเคมี ปริมาณความต้องการขายที่ลดลง รวมถึงการปิดซ่อมบำรุงโรงแยกก๊าซที่ 5 คำ แนะนำให้ซื้อขายเพื่อเก็งกำไรในระยะสั้น ในหุ้น PTT ,PTTEP และ IRPC ถึงแม้จะเติบโตดีในระยะยาว แนะกลุ่มโรงกลั่นและปิโตรเคมีในหุ้น PTTGC และTOP ในส่วนของ GPSC รอจังหวะราคาอ่อนตัว หรือเห็นโอกาสการเพิ่มขึ้นค่อยลงทุน ปัจจุบันราคาขึ้นมามากพอสมควร ให้ราคาเป้าหมายหุ้น PTT ที่ 33 บาท , PTTEP ที่ 78 บาท , IRPC ที่ 2.60 บาท , PTTGC ที่ 48 บาท , TOP ที่ 43 บาท และ GPSC ที่ 65 บาท” นายปรินทร์กล่าว

ด้านนายวิจิตร อารยะพิศิษฐ นักกลยุทธ์การลงทุน บล.เมย์แบงก์ กิมเอ็ง (ประเทศไทย) กล่าวว่า PTT จะขาดทุนสุทธิ 4,00 ล้านบาท จากลูกขาดทุนเกือบทุกบริษัท โดย PTTEP ดีกว่าที่ตลาดคาดไว้ 10% , PTTGC แย่กว่าที่คาดไว้ขาดทุน 6,500 ล้านบาท IRPC แย่กว่าที่คาดไว้ 7% TOP ใกล้เคียงกับที่คาดไว้ขาดทุน 13,500 ล้านบาท และ GPSC ถือว่าดีกว่าที่ตลาดคาดไว้ แนะนำเป็นโอกาสการลงทุนโรงกลั่นและปิโตรเคมี ให้ราคาเป้าหมายหุ้น TOP ที่ 48 บาท คาดค่าการกลั่นจะดีขึ้น ส่วนหุ้นในกลุ่มที่เหลือแนะนำเป็นซื้อขายทำกำไรช่วงสั้น น้ำมันเบรนท์มีโอกาสปรับตัวเพิ่มขึ้นบริเวณ 35 เหรียญสหรัฐต่อบาร์เรล

ด้านนายนพดล ปิ่นสุภา กรรมการผู้จัดการใหญ่ บริษัท ไออาร์พีซี กล่าวว่า สถานการณ์ราคาน้ำมันดิบในไตรมาส 2 คาดว่ายังทรงตัวในระดับต่ำต่อเนื่องจากสิ้นไตรมาส 1 ต้นทุนทางการผลิตลดลง จากการได้รับประโยชน์จากราคาประกาศของ Saudi Aramco ที่มีส่วนลด ประมาณ 7 เหรียญสหรัฐฯ ต่อบาร์เรล ในเดือนพ.ค.ซึ่งในปัจจุบันสัดส่วนน้ำมันดิบที่ IRPC สั่งซื้อมาจาก Saudi Aramco มีประมาณ 40% ของปริมาณการสั่งซื้อน้ำมันดิบทั้งหมด บริษัทฯ ได้มีการบริหารต้นทุน และประสิทธิภาพการผลิตอย่างเคร่งครัด เพื่อให้มั่นใจว่า จะมีสภาพคล่องเพียงพอในการดำเนินธุรกิจท่ามกลางสถานการณ์ปัจจุบัน

สำหรับ TOP ตั้งงบลงทุน 5 ปี (2563-2567) รวมทั้งสิ้น 3,486 ล้านเหรียญสหรัฐฯ โดยส่วนใหญ่เป็นโครงการพลังงานสะอาด (Clean Fuel Project) 3,263 ล้านเหรียญสหรัฐฯ ซึ่งเป็นโครงการขยายกำลังการกลั่นเป็น 4 แสนบาร์เรล/วัน และเพิ่มประสิทธิภาพโรงกลั่น โดยมีเป้าหมายแล้วเสร็จในไตรมาส 1/2566 ทางด้านผลงานไตรมาส 1/2563 ขาดทุนสุทธิ 13,754 ล้านบาท คาดธุรกิจการกลั่นในไตรมาส 2 มีแนวโน้มดีขึ้นจากต้นทุนน้ำมันดิบลดลง ส่วนครึ่งปีหลัง ธุรกิจการกลั่นมีแนวโน้มปรับตัวดีขึ้นเมื่อเทียบกับครึ่งแรกของปี 63 เนื่องจากความต้องการใช้น้ำมันสำเร็จรูปมีแนวโน้มปรับตัวดีขึ้น หลังคาดการณ์ว่าการแพร่ระบาดของเชื้อไวรัสโควิด-19 จะบรรเทาลง

นอกจากนี้ ตลาดจะได้รับแรงหนุนจากนโยบายการกระตุ้นเศรษฐกิจของหลายประเทศทั่วโลก ส่วนต่างราคาน้ำมันเบนซินกับน้ำมันดิบที่มีแนวโน้มดีขึ้น ตลาดพาราไซลีน จะดีขึ้นเมื่อเทียบกับไตรมาส 1 เนื่องจากราคาน้ำมันเบนซิน 95 ที่อ่อนตัวลงอย่างมาก ตลาดยังคงได้รับแรงสนับสนุนจากอุปสงค์ในช่วงฤดูร้อนของประเทศส่วนใหญ่ในภูมิภาคเอเชีย ที่จะนำสารพาราไซลีนไปใช้ในอุตสาหกรรมปลายน้ำในการผลิตขวดน้ำดื่ม แต่อุปสงค์การบริโภคเส้นใยสิ่งทอในภูมิภาคเอเชียคาดว่ายังได้รับผลกระทบ ประกอบกับกำลังการผลิตของโรงผลิตสารพาราไซลีนในประเทศจีนที่ยังอยู่ในระดับสูง ส่งผลให้มีอุปทานออกมากดดันตลาดอย่างต่อเนื่อง