โดย…ณัฏฐะ มหัทธนา

ผู้อำนวยการอาวุโส ฝ่ายกลยุทธ์การลงทุนและลูกค้าสัมพันธ์ บลจ.กรุงไทย (KTAM)

ความคาดหวังเงินเฟ้อ ซึ่งสะท้อนในตลาดพันธบัตรเช่น US 10-Year Breakeven Inflation Rate ลงมาต่ำกว่า 1% ครั้งแรกนับตั้งแต่ มี.ค. 2009 หลังวิกฤตการเงินโลก (Global Financial Crisis: GFC) เรื่องนี้สำคัญ เพราะการเปลี่ยนแปลงความคาดหวังเงินเฟ้อนั้นกระทบ “ดอกเบี้ยแท้จริง” ซึ่งมีอิทธิพลต่อสภาวะทางการเงิน (financial conditions) เป็นอย่างมาก เพราะยามที่ดอกเบี้ยแท้จริงปรับตัวลง สภาวะทางการเงินก็ผ่อนคลาย หนุนราคาสินทรัพย์ต่างๆปรับตัวขึ้น แต่ในทางกลับกัน หากดอกเบี้ยแท้จริงสูงขึ้น สภาวะการเงินตึงตัว ถ้าขณะนั้นเศรษฐกิจชะลอ ราคาสินทรัพย์ก็อาจร่วงลงอย่างรุนแรงได้

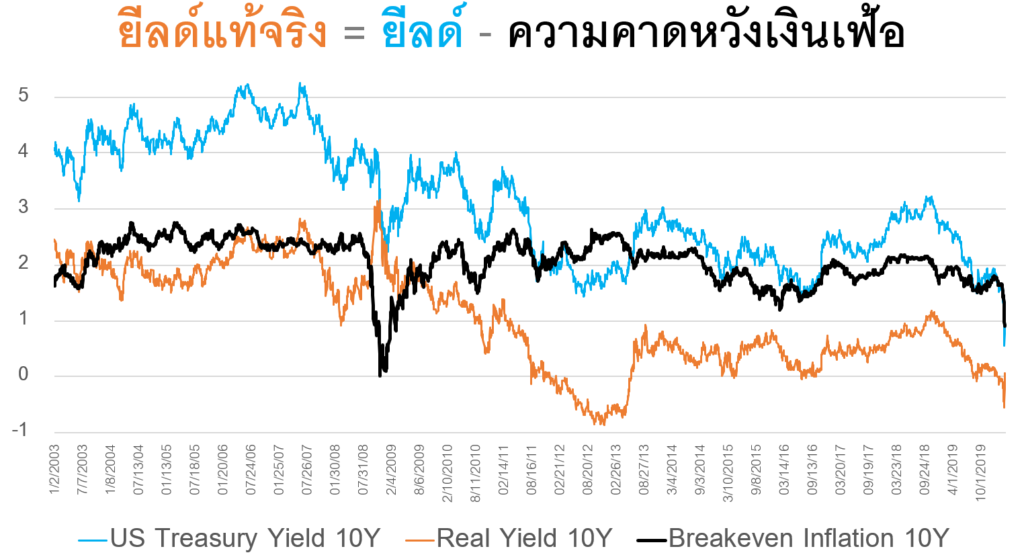

Mother of All Factors 3 ตัวแปรซึ่งผมเชื่อว่า “สำคัญสุด” ต่อการวิเคราะห์แนวโน้มตลาด มีความสัมพันธ์กันตามสมการนี้

ดอกเบี้ยแท้จริง = ดอกเบี้ย – ความคาดหวังเงินเฟ้อ

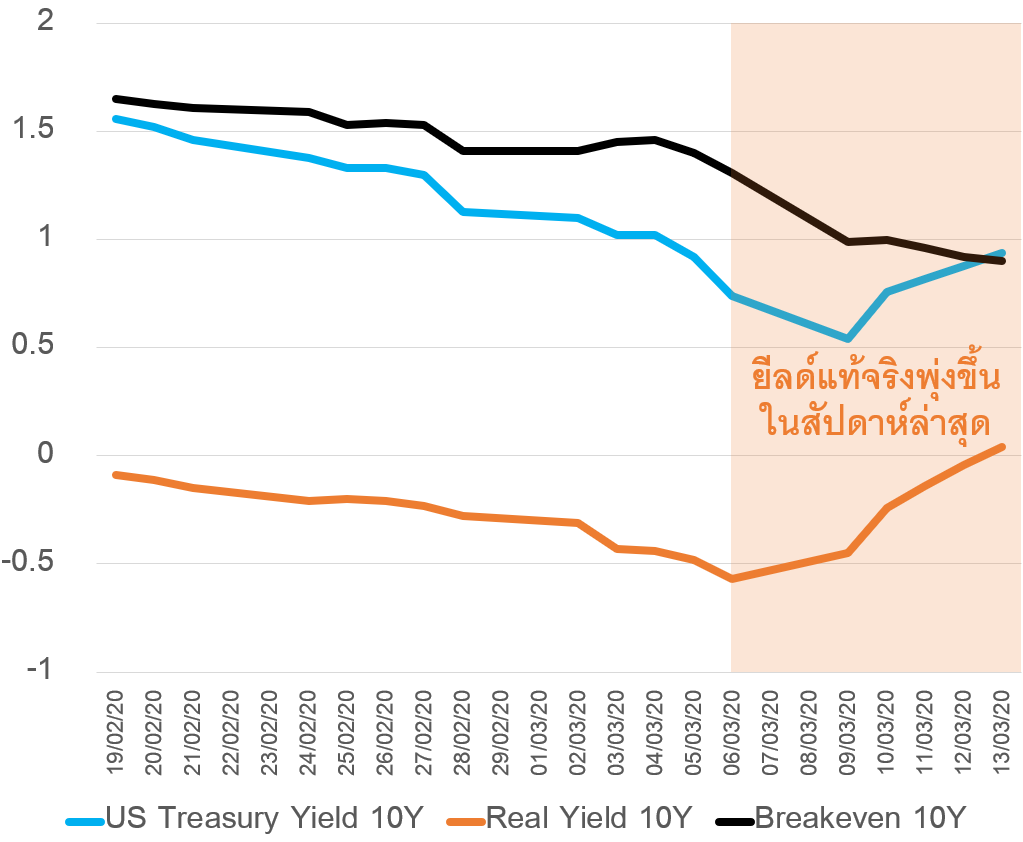

หลักการดังกล่าวใช้อธิบายสถานการณ์ปัจจุบัน COVID-19 กดดันเศรษฐกิจชะลอตัวจนเสี่ยงที่จะเกิดภาวะถดถอยในปีนี้ ราคาน้ำมันดิบร่วงลงอย่างหนักหลังกลุ่ม OPEC และประเทศผู้ผลิตรายอื่นๆนำโดยรัสเซีย กลับมาเร่งผลิตเพื่อทำสงครามราคารอบใหม่ ยิ่งทำให้ความคาดหวังเงินเฟ้อต่ำลง และทวีความรุนแรงจนกระทั่ง ความคาดหวังเงินเฟ้อระยะยาว ปรับตัวลงเร็วกว่ายีลด์พันธบัตรระยะยาวของสหรัฐ ส่งผลต่อเนื่องตามสมการ ยีลด์แท้จริงจึงกลับตัวพุ่งขึ้น ในช่วงสัปดาห์ที่ผ่านมา

สภาวะทางการเงินตึงตัว กดดัชนีหุ้นสหรัฐปรับตัวลงด้วยอัตราเร่ง แม้กระทั่งราคาพันธบัตรยังปรับตัวลง ส่งผลให้ยีลด์พันธบัตรสหรัฐอายุยาวเด้งขึ้น ค้านสายตานักลงทุนส่วนใหญ่ เพราะเบื้องหลังมันคือ กลไกการทำงานที่ซับซ้อนซ่อนเงื่อนของ ดอกเบี้ย ดอกเบี้ยแท้จริง และ ความคาดหวังเงินเฟ้อ ดังที่กล่าวมา

ศุกร์ 13 หุ้นสหรัฐรีบาวด์ ทั้ง 3 ดัชนีหลักบวกแรงกว่า 9% รับการกลับมาของ QE หลังเฟดขยายธุรกรรม repo พร้อมลุยซื้อพันธบัตรทุกช่วงอายุเพื่อกดยีลด์ลงให้จงได้ ส่วนอีกสาเหตุหนึ่ง (ซึ่งน่าจะมีผลมากสุด) คงเป็นเพราะราคาหุ้นร่วงลงมามากและนานกว่า 3 สัปดาห์แล้ว จนหลายดัชนีเข้าใกล้ระดับที่นักลงทุนส่วนใหญ่เล็งไว้ว่า อาจเป็นจุดต่ำสุดของรอบนี้เช่น S&P 500 ที่ 2,4XX หรือแม้แต่ตลาดหุ้นไทย SET ก็ลงมาต่ำกว่า 1,000 ก่อนรีบาวด์แรงเช่นกัน แต่อย่าเพิ่งดีใจเร็วนัก! เพราะ “เสาหลัก” ต้นหนึ่งที่ค้ำยันการฟื้นตัวอย่างยั่งยืนของตลาดหุ้นนั้นหายไป!

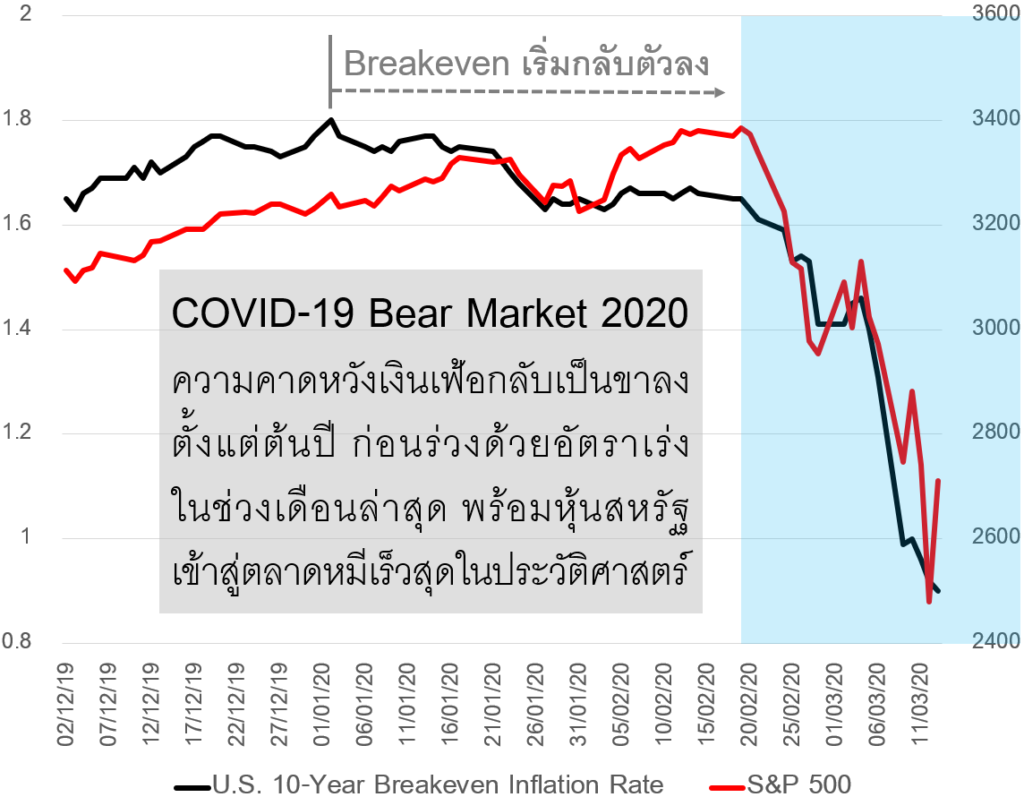

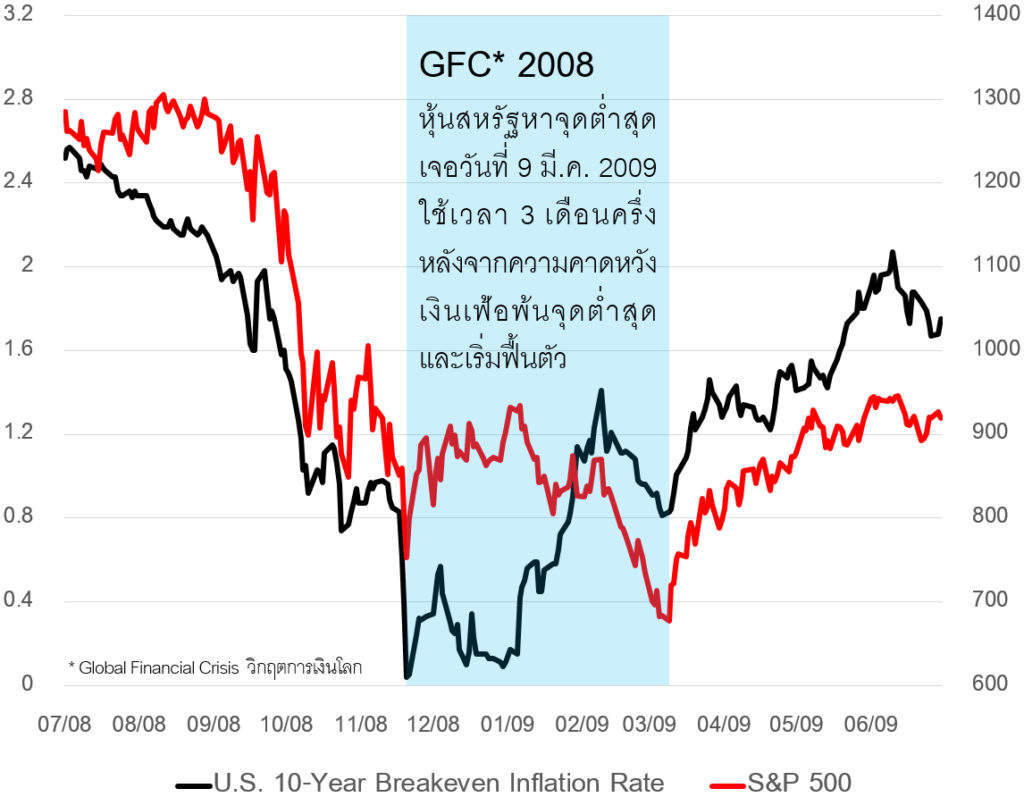

มาตรการลุกลี้ลุกลนของเฟด ดูเหมือนไม่ได้ผลเพราะกดยีลด์พันธบัตรไม่ลง แถมอะไรที่อยากให้ฟื้นอย่าง ความคาดหวังเงินเฟ้อ ยังร่วงต่อไปอีก ตรงนี้สำคัญมากต้องจับตาว่าจะพบจุดต่ำสุดเมื่อไหร่? เพราะการฟื้นตัวอย่างมีเสถียรภาพของความคาดหวังเงินเฟ้อ มักนำหน้าการฟื้นตัวอย่างแข็งแกร่งของตลาดหุ้น ดังเช่นในอดีตเมื่อครั้งนักลงทุนพากันไขว่คว้าหาจุดต่ำสุดของดัชนี ณ ก้นบึ้งของวิกฤตการเงินโลกปี 2008

สัญญาณบางประการควรปรากฏ เมื่อตลาดหุ้นกำลังจะผ่านจุดต่ำสุด เช่น “ความกลัว” COVID-19 ในสหรัฐถึงจุดพีค สภาวะตึงตัวในตลาดเครดิตน่าจะรุนแรงยิ่งกว่านี้ ก่อนที่สุดท้ายเฟดคงต้องช่วย “อุ้ม” โดยเปิดโครงการซื้อหุ้นกู้เอกชน

Update กลยุทธ์เฉพาะกิจ: ลดสัดส่วนเงินสดจาก 70% เหลือ 50% ตลาดหุ้นถูกลงเริ่มน่าสนใจ ค่อยๆทยอยเพิ่มสินทรัพย์คุณภาพสูง โอกาสโตระยะยาวชัดเจนระดับ megatrend เช่น กองทุนหุ้นต่างประเทศซึ่งเน้นธุรกิจที่ได้ประโยชน์จากเทคโนโลยีปัญญาประดิษฐ์ (AI) อาทิ KT-WTAI โดยปกติหุ้นศักยภาพสูงระดับนี้มักมีราคาเกินเอื้อม ทว่าปัจจุบันลงมามากแล้ว ผู้ลงทุนระยะยาวเริ่มทยอยลงทุนได้ ควรแบ่งเงินหลายๆก้อนเพื่อเฉลี่ยราคาซื้อ ในภาวะที่ความผันผวนยังคงสูงมาก

คำเตือน: ความเห็นส่วนบุคคล ไม่ใช่คำแนะนำการลงทุน ผลการดำเนินงานในอดีต มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต ทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน คู่มือการลงทุน และความเสี่ยงก่อนตัดสินใจลงทุน