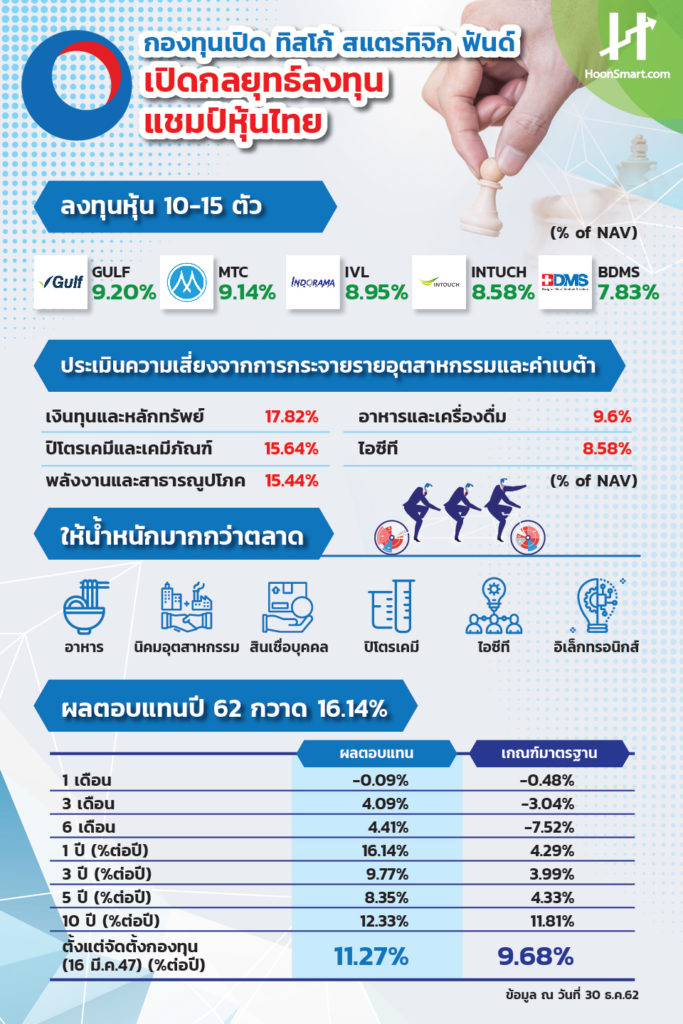

HoonSmart.com>> บลจ.ทิสโก้ ปลื้มกองทุน “ทิสโก้ สแตรทิจิก ฟันด์” กวาดแชมป์กองทุนหุ้นไทย กลุ่มหุ้นใหญ่ รอบ 1 ปี 3 ปี 5 ปี ชนะตลาดทุกช่วง โชว์กำไรปี 62 กว่า 16% เหนือผลตอบแทนหุ้นไทยรวมปันผลได้แค่ 4.29% เปิดกลยุทธ์เฟ้นหุ้นรายตัว 10-15 บริษัท กระจายอุตสาหกรรม พร้อมหาจังหวะทำกำไร กางพอร์ต 5 อันดับแรกถือ GULF-MTC-IVL-INTUCH-BDMS มองหุ้นไทยปีนี้อัพไซด์ 8-10% โอกาสของกองทุนบริหารเชิงรุก แนะจัดพอร์ตกระจายลงทุนหุ้นเอเชียเหนือ เชื่อฟื้นตัว ด้านตลาดหุ้นพัฒนาแล้วแพง

นายสาห์รัช ชัฏสุวรรณ ผู้อำนวยการสายการตลาดและที่ปรึกษาการลงทุน บริษัทหลักทรัพย์จัดการกองทุน (บลจ.) ทิสโก้ เปิดเผยว่า ภาพรวมตลาดหุ้นไทยในปี 2562 เป็นอีกหนึ่งปีที่ทำผลงานได้แพ้ตลาดหุ้นต่างประเทศค่อนข้างมาก โดยตลาดหุ้นพัฒนาแล้วผลตอบแทนเฉลี่ย 20% ขณะที่ดัชนีหุ้นไทยเพิ่มขึ้น 1.02% และเมื่อรวมเงินปันผลเข้ามาผลตอบแทนตลาดหุ้น (SET TRI) อยู่ที่ประมาณ 4%

ขณะที่กองทุนภายใต้การบริหารของบลจ.ทิสโก้สามารถสร้างผลตอบแทนได้ดี โดยเฉพาะกองทุนเปิดทิสโก้ สแตรทิจิก (TSF) ผลตอบแทน 16.14% สูงเป็นอันดับหนึ่งในกลุมกองทุน Equity Large-Cap (หุ้นขนาดใหญ่) ทั้งหมด 146 กองทุน ทำผลงานสูงกว่า SET TRI ได้ถึง 11.85%

นอกจากนี้ยังสร้างผลตอบแทนได้เป็นอันดับหนึ่งในช่วงเวลา 3 ปี เฉลี่ย 9.77% ต่อปีและ 5 ปี 8.35% ต่อปี ตามลำดับ และตั้งแต่จัดตั้งกองทุนปี 2547 ผลตอบแทนเฉลี่ย 11.27% ต่อปี เมื่อเทียบ SET TRI อยู่ที่ 9.68% ต่อปี

นายสาห์รัช กล่าวว่า กลยุทธ์การลงทุนของกองทุนจะเน้นหุ้น 10-15 ตัวที่มีพื้นฐานดีโดยให้น้ำหนักลงทุน 8-10% ของมูลค่าทรัพย์สินกองทุน ปัจจุบันมีขนาดกองทุน 1,000 ล้านบาท โดยจะไม่ยึดดัชนีอ้างอิง (Bench Mark) แต่จะดู Botoom Up มองกลุ่มอุตสาหกรรมและเรื่องราวของแต่ละบริษัทเป็นสำคัญ รวมทั้งจะกระจายลงทุนในหลายอุตสาหกรรม

“กองทุนจะเลือกหุ้นที่มั่นใจและให้น้ำหนักค่อนข้างมาก หุ้นที่ชอบอาจมีน้ำหนัก 8-10% ต่อตัว ขณะเดียวกันบริหารความเสี่ยงโดยกระจายอุตสาหกรรม แม้ให้น้ำหนักหุ้นแต่ละตัวสูง แต่การปรับพอร์ตก็รวดเร็วกว่ากองทั่วไป”นายสาห์รัช กล่าว

สำหรับ 5 อันดับหุ้นที่กองทุนลงทุนสูงสุด ณ 30 ธ.ค.2562 ได้แก่ GULF สัดส่วน 9.2% ของมูลค่าทรัพย์สินสุทธิ MTC 9,14% IVL 8.95% INTUCH 8.58% และ BDMS 7.83%

ทั้งนี้ เมื่อเทียบข้อมูล ณ 30 ก.ย.62 กองทุนถือหุ้นสูงสุดใน GULF 9.52% INTUCH 9.37% MTC 9.33%, M 9.28% และ IVL 9.20% โดยไม่ได้ถือหุ้น BDMS และย้อนหลัง ณ 31 มี.ค.2562 กองทุนถือหุ้น GULF 9.81% IVL 9.58% INTUCH 9.32% MTC 9.01% และ M 8.97% โดยม่ได้ถือหุ้น BDMS ในพอร์ต หลังจากขายหุ้น BCH ซึ่งอยู่ในกลุ่มการแพทย์ออกไปจากมีในพอร์ต ณ 31 มี.ค.2562

นายสุพงศ์วร เมี้ยนโภคา ผู้บริหารสายงานจัดการลงทุน บลจ.ทิสโก้ กล่าวว่า กองทุนเป็นสไตล์บริหารแบบเชิงรุก (Active Fund) กองทุนไม่ซื้อและถือยาว แต่จะเทรดหุ้นโดยดูจากราคาหุ้นนั้นๆ และพอร์ตโดยรวม หากหุ้นยังเป็นตามมุมมองของผู้จัดการกองทุนก็จะถือหุ้นต่อไป แต่ถ้าภาพเปลี่ยนหรือมีปัจจัยอะไรเข้ามาก็อาจเปลี่ยนตัวหุ้น หากผู้จัดการกองทุนเห็นจังหวะควรขาย ดังนั้นหุ้นในพอร์ตที่กองทุนประกาศในแต่ละเดือนตัวหุ้นอาจเปลี่ยนแปลง แต่ยังคงเน้นกระจายหลายอุตสาหกรรม

“หุ้น GULF ที่มีน้ำหนักในพอร์ตสูงสุด ปีที่แล้วกลยุทธ์แบบหนึ่ง แต่ปีนี้กลยุทธ์อาจเป็นอีกแบบหนึ่ง ราคาหุ้นถูกหรือแพงไม่สามารถบอกได้ เพราะมีองค์ประกอบในการพิจารณา ดังนั้นการปรับพอร์ตจึงขึ้นกับมุมมองผู้จัดการกองทุน และเวลาขายหุ้นออกไม่ได้ขายในวันเดียว แต่จะทยอยขายออก เช่นเดียวกับเวลาเข้าซื้อหุ้นจะค่อยๆ เก็บ ซึ่งการที่กองทุนมีขนาดไม่ใหญ่มากก็ถือเป็นข้อดีในการบริหารพอร์ต เพราะมีความคล่องตัวในการซื้อขายหุ้นมากกว่ากองทุนหุ้นที่มีขนาดใหญ่หลายหมื่นล้านบาท”นายสุพงศ์วร กล่าว

สำหรับแนวโน้มตลาดหุ้นในปี 2562 มองในมุมบวกกรอบ 1,650-1,740 จุด โดยได้รับปัจจัยสนับสนุนจากการเบิกจ่ายภาครัฐ การลงทุน ส่งออกน่าจะฟื้นตัว ขณะที่ปัจจัยต่างประเทศสถานการณ์ความตึงเครียดตะวันออกกลางผ่อนคลายลง สงครามการค้าน่าจะมีทิศทางดีขึ้น นอกจากนี้นโยบายการเงินที่ผ่อนคลายมากขึ้นเป็นปัจจัยสนับสนุนตลาด สภาพคล่องยังสูง อัตราดอกเบี้ยไทยต่ำ 1.25% ผลตอบแทนพันธบัตรรัฐไทยก็ต่ำกว่าสหรัฐอย่างมีนัยสำคัญ และราคาหุ้นไม่แพง มีเงินปันผล พี/อีไม่สูง จึงคาดว่าจะหนุนตลาดหุ้นในครึ่งปีแรก ส่วนครึ่งปีหลังค่อยมาประเมินกันใหม่

ส่วนกลุ่มที่ยังให้น้ำหนักลงทุนมากกว่าตลาด ได้แก่ กลุ่มอาหาร, อินดัสเทรียล, คอนซูเมอร์ ไฟแนนซ์, ปิโตรเคมี, ไอซีทีและอิเล็กทรอนิกส์

นายสุพงศ์วร กล่าวว่า นอกจากตลาดหุ้นไทยที่เป็นหนึ่งในสินทรัพย์ที่ควรมีในพอร์ตแล้ว แนะนำตลาดหุ้นเอเชียเหนือ ได้แก่ เกาหลีใต้, ไต้หวัน, จีน และ ฮ่องกง ซึ่งคาดว่าจะฟื้นตัวหลังจากสงครามการค้าผ่อนคลายลง ประกอบกับราคาหุ้นปรับตัวลงไปมาก เมื่อเทียบตลาดหุ้นพัฒนาแล้วซึ่งแพงและแนวโน้มการเติบโตลดลง สวนทางตลาดหุ้นเอเชียเหนือและตลาดหุ้นเกิดใหม่ซึ่งแนวโน้มเติบโตสูงขึ้น โดยคาดว่าอัพไซด์ตลาดเอเชียน่าจะเป็นเลขสองหลัก ซึ่งสูงกว่าไทย

นอกจากนี้มีอาจมีรีทในพอร์ต แต่มองผลตอบแทนจะไม่โดดเด่นเหมือนปีที่ผ่านมา ขณะที่โอกาสในการลดดอกเบี้ยของไทยมองไว้ 1 ครั้ง ส่วนเม็ดเงินลงทุนต่างชาติคาดว่าไม่น่าจะเข้ามามากนัก เนื่องจากหุ้นไทยไม่ได้ดึงดูดเมื่อเทียบตลาดเอเชียอื่นๆ แต่ก็อาจได้อานิสงส์เข้ามาบ้าง

ด้านนายสาห์รัช กล่าวว่า จากสถิติ SER TRI ย้อนหลัง 5 ปีที่ผ่านมาผลตอบแทนเฉลี่ย 4.33% ต่อปี แต่มีความผันผวนสูง เช่นเดียวกับปี 2563 คาดว่าดัชนีมีโอกาสเหวี่ยงขึ้นเหวี่ยงลง ตลาดยังมีอัพไซด์ประมาณ 8-10% ขณะที่อัตราดอกเบี้ยยังต่ำทำให้หุ้นยังน่าสนใจมากกว่าและยังเป็นโอกาสของกองทุนหุ้นที่บริหารในเชิงรุกเมื่อเทียบกองทุน Passive Fund

“ปีนี้ตลาดหุ้นจะมีทั้งปัจจัยบวกและลบ ความผันผวนของตลาดยังสูง การเลือกหุ้นและเลือกกลุ่มอุตสาหกรรมก็สำคัญ ไม่ใช่ทุกกลุ่มจะดี และจากผลงานกองทุนหุ้นไทยปีที่ผ่านมา เห็นภาพได้ชัดว่ากองทุนที่ทำผลงานได้สูงสุดกับต่ำสุดในอุตสาหกรรมมีส่วนต่างระหว่างกันกว่า 30%”นายสาห์รัช กล่าว

นอกเหนือจากกองทุนทิสโก้ สแตรทิจิก ฟันด์ ที่ทำผลตอบแทนได้สูงสุดในกลุ่มหุ้นไทยขนาดใหญ่แล้ว กองทุนเปิดทิสโก้ ดิวิเดนด์ ซีเล็ค อิควิตี้ (TISCODS) ยังติดอันดับหนึ่งผลตอบแทนสูงสุดกลุ่มกองทุนหุ้น Equity Small/Mid-Cap (ขนาดกลางและเล็ก) เฉลี่ย 3.40% ต่อปี ในช่วงเวลา 3 ปี จากจำนวนกองทุนทั้งหมด 25 กองทุน ขณะที่ปี 2562 ที่ผ่านมาทำผลตอบแทนได้ 10.47% เป็นอันดับ 5 จากทั้งหมด 32 กองทุน

อ่านข่าว