HoonSmart.com>> Finnomena Funds เปิดมุมมองลงทุนปี 68 ให้น้ำหนักสูงสุด “ตราสารหนี้โลก-ตราสารหนี้เอเชีย” ได้ประโยชน์ดอกเบี้ยขาลง “บิทคอยน์-บล็อกเชน” รับแรงหนุนนโยบายทรัมป์ ผสมฟันด์โฟลว์จาก กองทุน Spot ETF พร้อมคัด 9 กองทุนเด่นจัดพอร์ตลงทุน

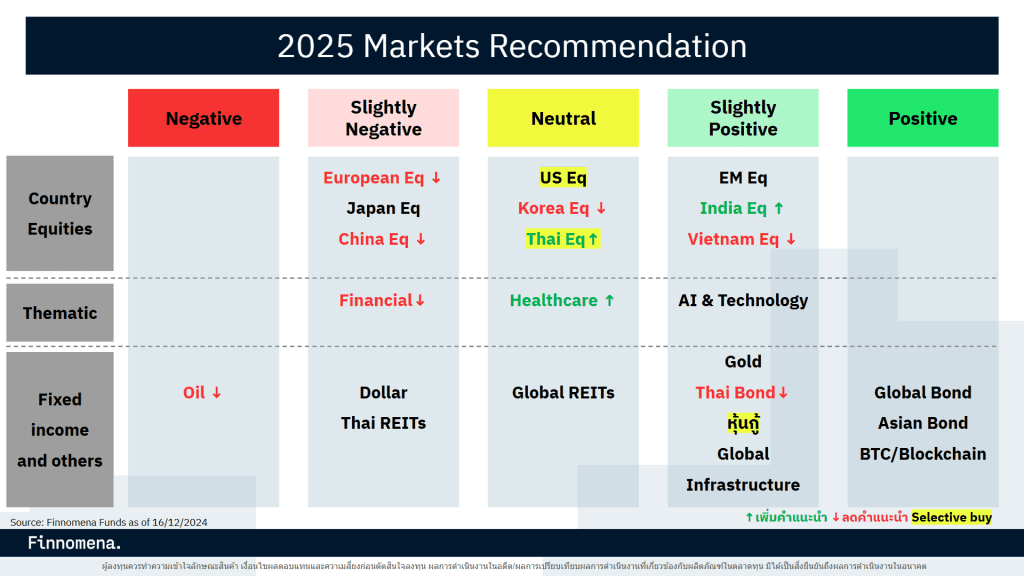

Finnomena Funds เผยมุมมองการลงทุน Finnomena Funds ในปี 2568 (ข้อมูล ณ วันที่ 17 ธ.ค.67) ให้น้ำหนักการลงทุน “ตราสารหนี้โลก” “ตราสารหนี้เอเชีย และ “BTC/Blockchain” เป็น Positive มากที่สุด เพราะการลงทุนในตราสารหนี้ต่างประเทศ จะได้รับประโยชน์จากทิศทางดอกเบี้ยโลกเป็นขาลงเช่นเดียวกับเงินเฟ้อ รวมถึง Yield ก็อยู่ในระดับสูงน่าสนใจลงทุน ด้านบิทคอยน์กับบล็อกเชน จะได้รับแรงหนุนจากนโยบายสนับสนุนของ Trump ประกอบกับ Fund Flow ที่เพิ่มขึ้นอย่างมีนัยสำคัญของกองทุน Spot ETF

นอกจากนี้ มีมุมมอง Slightly Positive ต่อตลาดหุ้น Developed Markets, หุ้นอินเดีย, หุ้นเวียดนาม, หุ้นธีมเทคโนโลยี AI, ทองคำ, ตราสารหนี้ไทย และกลุ่มโครงสร้างพื้นฐานโลก

สำหรับมุมมองการลงทุน FundTalk Call โดย “เจษฎา สุขทิศ” CEO Finnomena

“คำแนะนำการลงทุนในรูปแบบ The Contrarian Investor เน้นกลยุทธ์การลงทุนที่หาสินทรัพย์ที่ถูกทิ้ง จนราคาปรับตัวลงลึกมากจนเกินไป แต่ศักยภาพการเติบโตยังดี ประกอบกับมีลมหนุนที่ทำให้เริ่มเห็นสัญญาณการกลับตัวขึ้นได้ ทำให้มีโอกาสได้เข้าลงทุนในสินทรัพย์ที่ดี ราคาถูก ตอนที่คนไม่เหลียวแล นอกจากนี้ มีมุมมอง Slightly Positive ต่อตลาดหุ้น Developed Markets, หุ้นอินเดีย, หุ้นเวียดนาม, หุ้นธีมเทคโนโลยี AI, ทองคำ, ตราสารหนี้ไทย และกลุ่มโครงสร้างพื้นฐานโลก

“

สำหรับกองทุนแนะนำ ได้แก่

1.) ASP-USSMALL-A(ความเสี่ยงระดับ 6)

กองทุนหุ้นขาดกลาง-เล็กในสหรัฐฯ เน้นลงทุนในอุตสาหกรรมดั้งเดิม เช่น ธุรกิจการเงิน ทำให้จะได้รับประโยชน์จากนโยบายกระตุ้นเศรษฐกิจแบบ Trumponomics ที่เตรียมลดภาษีนิติบุคคล หนุนบริษัทเอกชนในประเทศ

2.) KT-ENERGY (ความเสี่ยงระดับ 7)

กองทุนหุ้นพลังงาน ยังคงมุมมองบวกจากนโยบายขยายกำลังการผลิตเพื่อส่งออกน้ำมันดิบของสหรัฐฯ รวมถึงการที่เงินเฟ้อยังยืนในระดับค่อนข้างสูงน่าจะทำให้เงินดออลาร์แข็ง และบาทอ่อนในช่วงสั้นสามารถถัวเพิ่มน้ำหนักได้

3.) B-INNOTECH (ความเสี่ยงระดับ 6)

กองทุนหุ้นเทคโนโลยีคุณภาพดี โดยยึดหลักการลงทุนสไตล์ Contrarian ที่เน้นคัดหุ้นกลุ่ม High Quality Growth เติบโตต่อเนื่อง กระแสเงินสดแข็งแกร่ง และราคาไม่แพง รวมทั้งยังทนทานต่อความผันผวนในระยะสั้นได้ดี

ขณะที่มุมมองการลงทุน Mr.Messenger Call โดย “ชยนนท์ รักกาญจนันท์” Head Coach & Co-Founder Finnomena

“คำแนะนำการลงทุนในรูปแบบ Trend Follower Investor มุ่งสร้างโอกาสทำกำไรในระยะสั้น-กลาง เน้นใช้ปัจจัยทางเทคนิคจับจังหวะตลาด ศึกษาพฤติกรรมของราคาสินทรัพย์ในอดีต โดยใช้หลักสถิติเพื่อนำมาคาดการณ์พฤติกรรมการเคลื่อนไหวของราคาสินทรัพย์ในอนาคต และช่วยให้หาจังหวะการลงทุนที่เหมาะสม”

สำหรับกองทุนแนะนำ ได้แก่

1.) ASP-DIGIBLOC (ความเสี่ยงระดับ 6)

กองทุนหุ้นเทคโนโลยีบล็อกเชนและสินทรัพย์ดิจิทัล ยังมีแนวโน้มทะยานต่อได้จากนโยบายสนับสนุนของ Trump ที่เตรียมนำคริปโตมาเป็นเงินทุนสำรอง ทำให้ราคา Bitcoin มีโอกาสยืนแกร่งที่ 100,000 เหรียญ ต่อเนื่องไปจนถึงไตรมาส 1 ปีหน้า

2.) PRINCIPAL VNEQ-A (ความเสี่ยงระดับ 6)

กองทุนหุ้นเวียดนาม เชื่อว่ารอบของการปรับฐานจบลงแล้ว หลังดัชนี VN30 ปรับตัวลงมาทดสอบเส้นค่าเฉลี่ย 200 วัน อีกทั้งก็มีปัจจัยหนุนเชิงพื้นฐานเรื่องการได้ประโยชน์ China+1 จึงเตรียมเข้าสู่ขาขึ้นอีกครั้ง

3.) SCBSEMI(A) (ความเสี่ยงระดับ 7)

กองทุนหุ้นกลุ่มเซมิคอนดักเตอร์ เป็นธีม Growth Stock ที่มีโอกาสทะยานสู่จุดสูงสุดใหม่ พร้อมรับแนวโน้มเชิงบวกจากปรากฏการณ์ Santa Claus Rally และ January Effect

ขณะที่มุมมองการลงทุน MEVT Call โดย “วศิน ปริธัญ” Head of Investment

“คำแนะนำการลงทุนในรูปแบบ The Long-Term Growth เพื่อสร้างโอกาสทำผลตอบแทนได้ดีในระยะกลาง-ยาว โดยพิจารณาปัจจัยรอบด้านตาม MEVT Framework ได้แก่ Macro ปัจจัยเชิงมหภาค, Earnings วิเคราะห์การเติบโตของกำไร, Valuation การวิเคราะห์มูลค่าของสินทรัพย์ที่ลงทุน และ Technical ปัจจัยอื่น ๆ เช่น Fund Flow, Sentiment, Seasonal Statistic และ Technical Analysis”

กองทุนแนะนำ ได้แก่

1.) PRINCIPAL VNEQ-A (ความเสี่ยงระดับ 6)

กองทุนหุ้นเวียดนาม เป็นตลาดที่ถูกและดี ประกอบกับการมาของ Trump เร่งให้เกิด China+1 ในการย้ายฐานการผลิตบางส่วนออกจากจีนเร็วขึ้น ซึ่งเวียดนามคือหนึ่งในเป้าหมายสำคัญ รวมทั้งยังมีปัจจัยหนุนอื่น ๆ เช่น ความคืบหน้าเตรียมเข้าสู่ EM Market ของดัชนี FTSE ในปี 2025 และการถูกปรับประมาณกำไรเพิ่มเติม

2.) B-INNOTECH (ความเสี่ยงระดับ 6)

กองทุนหุ้นเทคโนโลยี เน้นคัดเลือกหุ้น Value Play โดยการเข้าซื้อหุ้นเติบโตในราคาไม่แพง ขณะเดียวกันปัจจัยเชิงพื้นฐานเฉพาะตัวยังคงดี เพราะประมาณการกำไรของหุ้นกลุ่มเทคโนโลยีถือว่าเติบโตในระดับ 2 หลัก

3.) UGIS-N และ KFSINCFX-A (ความเสี่ยงระดับ 5)

กองทุนตราสารหนี้โลก เป็นจังหวะเก็บสะสมหลังเงินเฟ้อกลับมาอยู่ในกรอบ กดให้ Bond Yield ปรับตัวลดลง จึงเป็นผลบวกต่อกองทุนตราสารหนี้ โดยเฉพาะกองทุนตราสารหนี้ที่บริหารแบบ Active มีการปรับ Duration ยืดหยุ่นสอดรับกับสถานการณ์ตลาด