HoonSmart.com>>”มอร์นิ่งสตาร์” ส่องกองทุนรวมเพื่อการออม (SSF) ใช้สิทธิ์ลดหย่อนภาษีปีสุดท้าย หากภาครัฐไม่ต่ออายุโครงการ ชี้จัดตั้งปี 63-ปัจจุบัน ขนาดกองทุนแตะ 6.9 หมื่นล้านบาท นโยบายลงทุนเปิดกว้างลงทุนต่างประเทศ พบเงินลงทุนส่วนใหญ่อยู่ใน “กองทุนหุ้นไทยขนาดใหญ่” สูงสุด สัดส่วน 25.3% รองลงมากองทุนหุ้นโลก 20.1% ตามด้วย “กองทุนผสม” 10.8% ด้านเงินไหลเข้าลงทุนสุทธิปี 64 – 65 เฉลี่ยปีละประมาณ 1.5 หมื่นล้านบาท ส่วนปีนี้ไหลเข้าเพียง 5 พันล้านบาท คาดรอซื้อโค้งสุดท้าย Q4/67

บริษัท มอร์นิ่งสตาร์ รีเสิร์ช (ประเทศไทย) เปิดเผยว่า กองทุนรวมเพื่อการออม หรือ Super Savings Fund (SSF) ซึ่งเป็นกองทุนเพื่อลดหย่อนภาษีที่ออกมาในช่วงต้นปี 2563 หลังจากที่กองทุน LTF หมดอายุไปในปี 2562 โดยมีวัตถุประสงค์เพื่อส่งเสริมการออมระยะยาวของนักลงทุน ซึ่งเงินลงทุนในกองทุน SSF สามารถนำไปลดหย่อนภาษีได้ตั้งแต่ปี 2563 – 2567 ดังนั้นปีนี้จึงเป็นปีสุดท้ายที่นักลงทุนจะสามารถใช้สิทธิลดหย่อนภาษีจากเงินลงทุนในกองทุน SSF ได้ หากทางภาครัฐยังไม่มีการประกาศต่ออายุโครงการดังกล่าวเพิ่มเติม

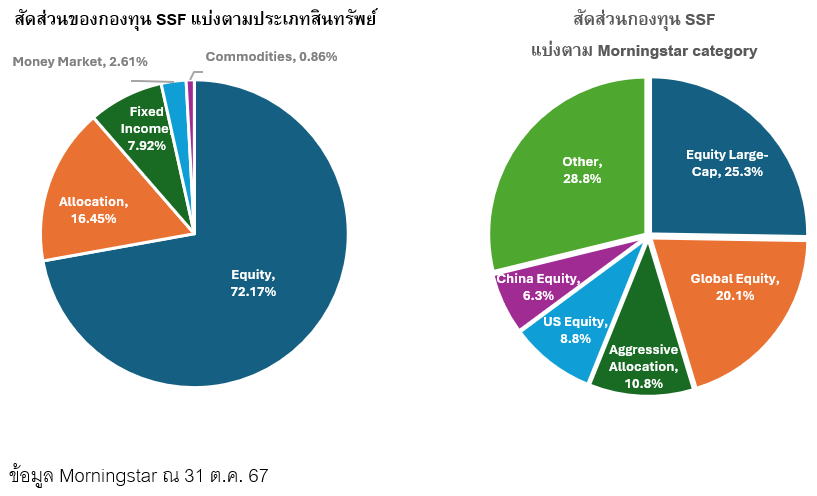

ปัจจุบันกองทุน SSF มีมูลค่าทรัพย์สินสุทธิอยู่ที่ 6.9 หมื่นล้านบาท โดยกองทุนหุ้นมีสัดส่วนมากที่สุดราว 5 หมื่นล้านบาท คิดเป็น 72% ของขนาดโดยรวม รองลงมาคือกองทุนผสม ที่ 1.1 หมื่นล้านบาท หรือ 16% กองทุนตราสารหนี้ 5.5 พันล้านบาท คิดเป็นสัดส่วนประมาณ 8%

ทั้งนี้ แม้ว่ากองทุน SSF จะมีกรอบการลงทุนที่เปิดกว้างให้สามารถลงทุนในต่างประเทศได้ แต่หากพิจารณาแยกย่อยในด้านประเภทกองทุนตาม Morningstar Category พบว่ากองทุนหุ้นไทยยังคงมีขนาดใหญ่ที่สุด คิดเป็นสัดส่วนถึง 1 ใน 4 ของขนาดโดยรวม รองลงมาคือกองทุน Global Equity และกองทุนผสมประเภท Aggressive Allocation ตามลำดับ นอกจากนี้ยังมีกองทุนหุ้นสหรัฐฯ และกองทุนหุ้นจีน ที่ติดอยู่ในกลุ่มกองทุน 5 อันดับแรกที่มีขนาดใหญ่ที่สุดด้วย โดยหากรวมสัดสวนของประเภทกองทุน 5 อันดับแรกนี้เข้าด้วยกัน จะคิดเป็นส่วนแบ่งตลาดถึง 72% หรือเกือบ 3 ใน 4

หากมองย้อนกลับไปตั้งแต่ช่วงเริ่มต้นเส้นทางของกองทุน SSF พบว่า กองทุนประเภทนี้มีการเติบโตกว่า 3 เท่าเมื่อเทียบจากปี 2563 จาก 2 หมื่นล้านบาทในปีแรกที่เริ่มโครงการ และมีการเติบโตมาอย่างต่อเนื่องทุกปี ปีละประมาณ 1 หมื่นล้านบาท จนกระทั่งปัจจุบันมีขนาดเกือบแตะระดับ 7 หมื่นล้านบาท โดยกองทุนหุ้นมีมูค่าทรัพย์สินปรับตัวเพิ่มขึ้นมากที่สุด โดยเฉลี่ยปีละ 7 พันล้านบาท ตามด้วย กองทุนตราสารหนี้ ที่ปรับตัวเพิ่มขึ้นปีละ 1 พันล้านบาท ทั้งนี้ หากพิจารณาในด้านอัตราการเติบโตแล้ว ถึงแม้ว่ากองทุน SSF จะมีอัตราการเติบโตในระดับสองหลักมาอย่างต่อเนื่อง แต่อัตราการเติบโตดังกล่าวมีแนวโน้มที่ชะลอตัวลงเรื่อยๆ โดยเฉพาะประเภทกองทุนผสมที่มีอัตราการเติบโตต่ำที่สุดในปี 2567 โดยมีอัตราการเติบโตเพียง 6% ในขณะที่กองทุนประเภทอื่นๆยังคงมีอัตราการเติบโตในระดับสองหลัก

ส่วนแบ่งตลาดกระจุกตัวใน บลจ.ขนาดใหญ่

ตลาดกองทุน SSF ค่อนข้างมีความกระจุกตัวในกลุ่ม บลจ. ขนาดใหญ่ โดยส่วนแบ่งตลาดของ บลจ. 5 อันดับแรกที่มีขนาดใหญ่ที่สุดมีส่วนแบ่งตลาดรวมกันกว่า 80% โดย บลจ. ที่มีจำนวนกองทุนและส่วนแบ่งตลาดมากที่สุดในอุตสาหกรรม คือ บลจ.ไทยพาณิชย์ ซึ่งมีจำนวนกองทุนที่เสนอขายทั้งหมด 88 กองทุน (รวมทุกชนิดหน่วยลงทุน) และมีมูลค่าทรัพย์สินกว่า 1.8 หมื่นล้านบาท คิดเป็นส่วนแบ่งตลาดประมาณ 26% โดยมีการเพิ่มขึ้นของทรัพย์สินตั้งแต่ต้นปีกว่า 23% ซึ่งเป็นอัตราที่สูงที่สุดในกลุ่ม บลจ. 5 อันดับแรก และสูงเป็นอันดับ 3 ของอุตสาหกรรมในปีนี้ รองจาก บลจ.ทาลิส และ บลจ.เกียรตินาคินภัทร ทำให้ บลจ.ไทยพาณิชย์สามารถโค่นตำแหน่งที่ 1 ของ บลจ.กสิกรไทยที่เคยเป็น บลจ. ที่ใหญ่ที่สุดในปี 2566 ลงได้

ปัจจุบัน กองทุน SSF ในอุตสาหกรรมมีจำนวนทั้งสิ้น 365 กองทุน (รวมทุกชนิดหน่วยลงทุน) ซึ่งมีการกระจายตัวในหลากหลายประเภทกองทุน โดยกองทุนที่มีขนาดใหญ่ที่สุด 5 อันดับแรกนั้น มีประเภทกองทุนที่แตกต่างกัน ไม่ว่าจะเป็นกองทุนหุ้นทั่วโลก, หุ้นไทย, หุ้นสหรัฐ และกองทุนผสม ซึ่งกองทุนที่มีขนาดใหญ่ที่สุดในปัจจุบัน คือ กองทุน K Positive Change Equity-SSF ของ บลจ.กสิกรไทย มีขนาดประมาณ 4.5 พันล้านบาท คิดเป็นสัดส่วนราว 6.6% ของตลาด

ด้านความสนใจของนักลงทุน กองทุน SSF มีเงินไหลเข้าสุทธิในปี 2564 – 2565 เฉลี่ยปีละประมาณ 1.5 หมื่นล้านบาท และปรับตัวลดลงเล็กน้อยในปี 2566 เหลือประมาณ 1.2 หมื่นล้านบาท โดยในปีนี้ มีเงินไหลเข้าเพียงประมาณ 5 พันล้านบาท ซึ่งอาจเป็นไปได้ว่ายอดเงินลงทุนจะเข้ามาในไตรมาส 4 ซึ่งเป็นฤดูกาลของกองทุนลดหย่อนภาษี

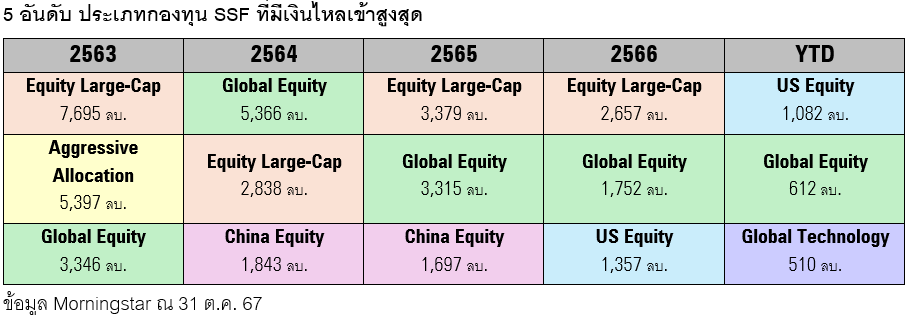

ทั้งนี้ ประเภทกองทุนที่มีเงินไหลเข้ามากที่สุดในปีนี้ 3 อันดับแรกได้แก่ กองทุนหุ้นสหรัฐฯ, กองทุนหุ้นทั่วโลก, และกองทุนหุ้นเทคโนโลยีตามลำดับ โดยประเภทกองทุนที่มีเงินไหลเข้ามากที่สุดในแต่ละปีจะมีความแตกต่างกันไปตามภาวะเศรษฐกิจและตลาดโลกในแต่ละช่วงเวลา แต่ส่วนใหญ่จะเป็นกองทุนหุ้นเกือบทั้งหมด โดยประเภทกองทุนที่มักจะติดกลุ่ม 3 อันดับแรกที่มีเงินไหลเข้ามากที่สุด คือ กองทุนหุ้นทั่วโลก โดยเฉพาะในช่วง 3 ปีที่ผ่านมาที่ติดในอันดับ 2 อย่างต่อเนื่อง ในขณะที่กองทุนหุ้นไทยกลุ่ม Large-Cap ก็เป็นกองทุนที่ติดอันดับต้นๆอย่างต่อเนื่องยกเว้นในปีนี้ที่ตกลงไปอยู่ถึงอันดับ 7

กองทุน 5 อันดับแรกที่มีเงินไหลเข้ามากที่สุดในปี นี้มีประเภทกองทุนที่แตกต่างกันทั้งหมด โดยมีทั้งกองทุนหุ้นสหรัฐฯ, หุ้นเทคโนโลยี, หุ้นเวียดนาม, หุ้นทั่วโลก และตราสารหนี้ระยะกลาง-ยาว โดยกองทุนที่มีเงินไหลเข้ามากที่สุด คือ กองทุน SCB US Equity (SSF) มีเงินไหลเข้า 300 ล้านบาท รองลงมาคือ กองทุน Bualuang Global Innovation & Tech SSF และกองทุน K Vietnam Equity SSF ตามลำดับ

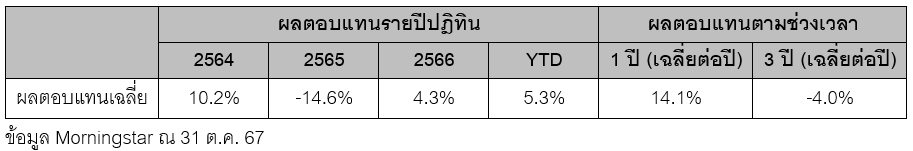

ผลตอบแทนเฉลี่ย 3 ปีของกองทุน SSF ยังคงติดลบ

ผลตอบแทนโดยเฉลี่ยของกองทุน SSF ในปี 2564 ซึ่งเป็นปีแรกที่มีผลตอบแทนเต็มปีอยู่ที่ 10.2% เนื่องจากเป็นปีที่ผลตอบแทนของตลาดหุ้นปรับตัวได้อย่างโดดเด่นทั้งหุ้นไทยและหุ้นต่างประเทศ โดยเฉพาะในกลุ่มหุ้นสหรัฐฯ และหุ้นกลุ่มเทคโนโลยี อย่างไรก็ตามในปี 2565 ผลตอบแทนโดยเฉลี่ยปรับตัวติดลบจากการปรับตัวลดลงของตลาดในเกือบทุกประเภทสินทรัพย์ ในขณะที่ปี 2566 ต่อเนื่องมาจนถึงปีนี้ที่ผลตอบแทนเฉลี่ยของกองทุน SSF เริ่มฟื้นตัวขึ้นเป็นบวก

ทั้งนี้ หากพิจารณาผลตอบแทนในระยะยาว การปรับตัวติดลบที่ค่อนข้างรุนแรนในช่วงปี 2565 ทำให้ผลตอบแทนเฉลี่ยย้อนหลัง 3 ปีของกองทุน SSF ยังคงติดลบเฉลี่ยที่ -4% อย่างไรก็ตาม ยังมีบางประเภทกองทุนที่สามารถสร้างผลตอบแทนเฉลี่ยได้เป็นบวกในช่วงเวลาดังกล่าว เช่น กองทุนในกลุ่มสินค้าโภคภัณฑ์ประเภทโลหะมีค่า (Commodities Precious Metals), หุ้นญี่ปุ่น, ตราสารหนี้ที่เน้นลงทุนในประเทศ ทั้งตราสารหนี้ระยะสั้นและตราสารหนี้ระยะกลาง-ยาว

อย่างไรก็ตาม ผลตอบแทนเฉลี่ยในช่วง 1 ปีที่ผ่านมาได้ฟื้นตัวขึ้น และมีผลตอบแทนเฉลี่ยถึง 14% โดยทุกประเภทกองทุนสามารถสร้างผลตอบแทนเฉลี่ยได้เป็นบวก

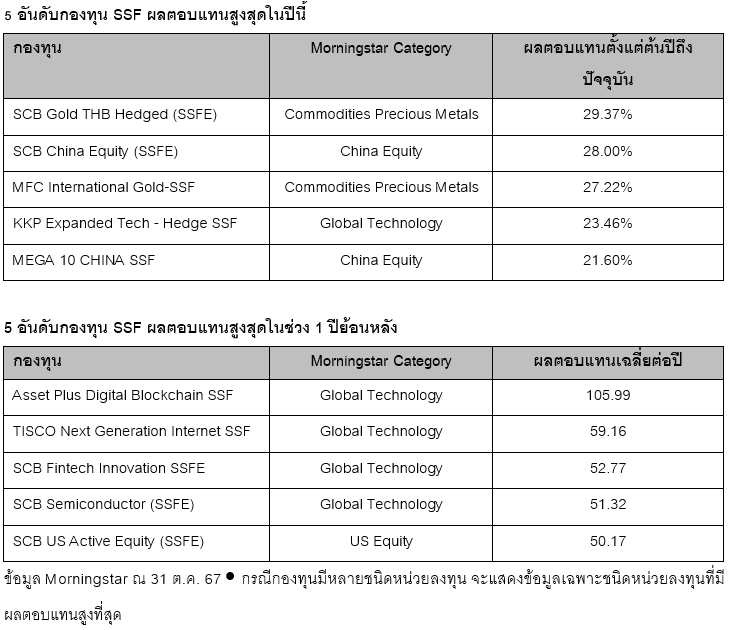

สำหรับกองทุน 5 อันดับแรกที่มีผลตอบแทนสูงสุดในปีนี้ เป็นกองทุนทองคำ 2 กองทุน, กองทุนหุ้นจีน 2 กองทุน และกองทุนหุ้นเทคโนโลยี 1 กองทุน โดยทั้ง 5 กองทุนสามารถสร้างผตลอบแทนตั้งแต่ต้นปีสูงกว่า 20% ในขณะที่หากพิจารณาจากผลตอบแทนในช่วง 1 ปีย้อนหลัง พบว่ากองทุน 5 อันดับแรกที่สร้างผลตอบแทนได้สูงสุดส่วนใหญ่เป็นกองทุนในกลุ่มหุ้นเทคโนโลยี ซึ่งสามารถสร้างผลตอบแทนได้เกินกว่า 50% ทุกกองทุน โดยจะสังเกตเห็นว่ากองทุนที่มีผลการดำเนินงานสูงสุด 5 อันดับแรกในช่วง 1 ปีที่ผ่านมาและในปีนี้เป็นคนละกองทุนกันทั้งหมด

จุดเด่นของกองทุน SSF เมื่อเทียบกับกองทุนเพื่อลดหย่อนภาษีอื่นๆ คือ นโยบายการลงทุนที่สามารถลงทุนได้ในสินทรัพย์หลายประเภทไม่ว่าจะเป็นหุ้น ตราสารหนี้ สินค้าโภคภัณฑ์ โดยสามารถลงทุนได้ทั้งในประเทศและต่างประเทศ ซึ่งแตกต่างจากกองทุน Thai ESG หรือกองทุน LTF ที่จะต้องเน้นลงทุนสินทรัพย์ในประเทศเท่านั้น นอกจากนี้ กองทุน SSF ยังมีเงื่อนไขระยะเวลาการถือครองหน่วยลงทุนเพียง 10 ปี ซึ่งแตกต่างจากกองทุน RMF ที่จะต้องถือหน่วยลงทุนจนอายุครบ 55 ปี อีกทั้งกองทุน SSF ยังไม่มีเงื่อนไขเรื่องการลงทุนต่อเนื่องอีกด้วย

ดังนั้นหากนักลงทุนท่านใดที่กำลังมองหากองทุนเพื่อลดหย่อนภาษี จึงอาจพิจารณากองทุน SSF เป็นอีกหนึ่งทางเลือกในการลงทุนได้ก่อนที่โครงการจะหมดอายุการใช้สิทธิลดหย่อนภาษีในปีนี้

———————————————————————————————————————————————————–