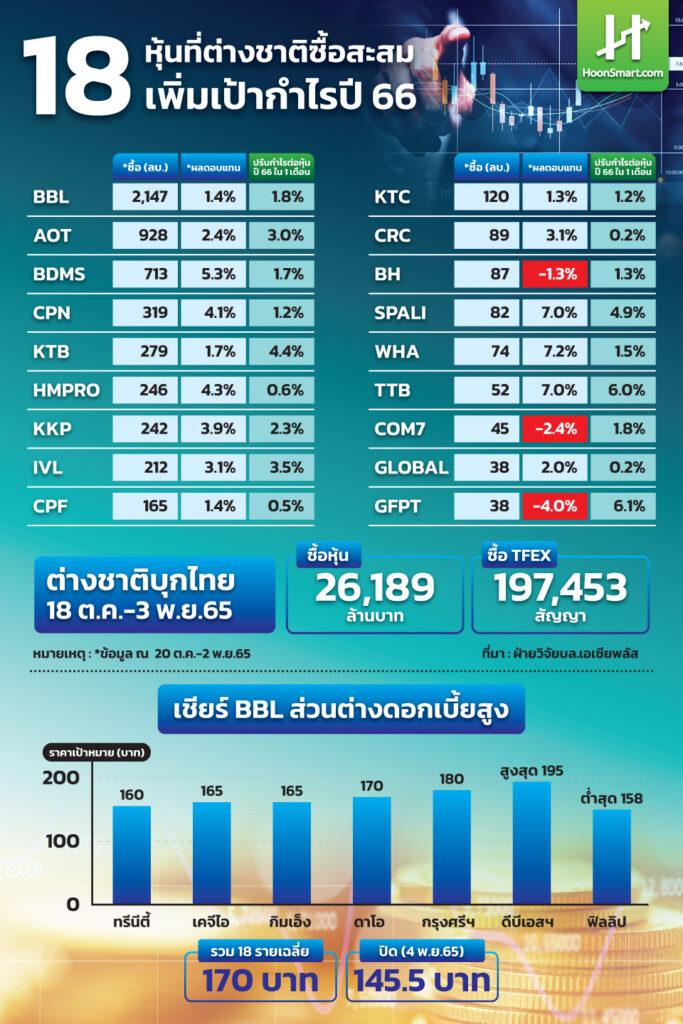

HoonSmart.com>>บล.เอเซียพลัสได้รวบรวม 18 หุ้นที่ต่างชาติเข้าซื้อสูงที่สุดในรอบนี้ พบว่าธนาคารกรุงเทพ (BBL) ฮอตที่สุด มูลค่า 2,147 ล้านบาท ราคาขึ้นเพียง 1% ในรอบ 1 เดือนยังมีการปรับเป้ากำไรปี 66 เพิ่มขึ้น 1.8% ผู้บริหารพบนักวิเคราะห์ 18 เสียงเทคะแนนเป็นเอกฉันท์ให้ ซื้อ ราคาเฉลี่ย 170 บาท จุดเด่นส่วนต่างรายได้ดอกเบี้ยสุทธิสูงและดีต่อเนื่องปีหน้า สินเชื่อระหว่างประเทศจากแบงก์เพอร์มาตาช่วย ปรับขึ้นดอกเบี้ยได้สูงกว่าในไทย

ทั้งนี้ ตั้งแต่วันที่ 20 ต.ค.-2 พ.ย.65 ต่างชาติได้เข้ามาซื้อหุ้นไทยรวม 26,189 ล้านบาท และซื้อสัญญาล่วงหน้า (TFEX) สูงถึง 197,453 สัญญา ส่งสัญญาณบวก ทำให้ตลาดหุ้นไทยเพิ่มขึ้นต่อเนื่องเป็นสัปดาห์ที่สาม และจะมีโอกาสปรับตัวขึ้นต่อในสัปดาห์หน้า จาก 3 ข่าวดี รอไว้ให้ลุ้น เริ่มจากการเข้าสู่ฤดูกาลแห่งการประกาศงบไตรมาสที่ 3/65 ที่แท้จริง คาดบจ.ยังคงมีกำไรที่ดี รวมถึงการประกาศอัตราเงินเฟ้อต.ค.นี้ ตลาดคาดว่าจะเพิ่มขึ้น 6.0% ชะลอตัวจากเดือนก่อนหน้าที่ 6.4% และรอดูการประชุมครม. คาดมีนโยบายกระตุ้นเศรษฐกิจแพกเกจใหญ่ในช่วงปลายปี ส่งผลดีต่อกำลังซื้อในประเทศ และเงินเฟ้อที่ชะลอตัวลง ลดแรงกดดันการปรับขึ้นดอกเบี้ยของธนาคารแห่งประเทศไทย (ธปท.)

บล.เคจีไอ แนะนำซื้อ “BBL” ซึ่งยังคงได้อานิสงส์จาก NIM ที่สูง มาจากสินเชื่อระหว่างประเทศ และมี exposure กับธนาคารในอินโดนีเซียระดับสูง สามารถขยับขึ้นดอกเบี้ยเงินกู้ได้แรงกว่าดอกเบี้ยในประเทศไทย

จากการประชุมนักวิเคราะห์ ธนาคารบอกว่าสินเชื่อที่อิงกับ Libor (ประมาณครึ่งหนึ่งของสินเชื่อระหว่างประเทศ) มีการปรับขึ้นดอกเบี้ยจาก 0.2% ในช่วงต้นปี 2565 เป็นมากกว่า 3% (สำหรับ Libor 3 เดือน) นอกจากนี้ดอกเบี้ยทั่วโลกยังมีแนวโน้มปรับขึ้นต่อไปถึงต้นปี 2566 ดันให้ Libor ขยับสูงขึ้นไปอีก ทำให้ NIM ของ BBL เพิ่มขึ้นต่อ ขณะที่ธปท.ยังมีนโยบายขึ้นดอกเบี้ยด้วย

ทั้งนี้ BBL มี NIM เพิ่มขึ้นเป็น 3.39% เพิ่มขึ้น 0.28% เทียบกับไตรมาสก่อน (QoQ) และ+0.45% จากช่วงเดียวกันปีก่อน (YoY)

อย่างไรก็ตาม บล.เคจีไอคาดสินเชื่อในไตรมาสที่ 4 จะชะลอตัวลงตามการส่งออก ขณะที่ผู้บริหารธนาคารคาดว่าจะทรงตัวจากไตรมาสก่อน รวมทั้งปีนี้สินเชื่อจะโต 10-11% แรงขับเคลื่อนหลักมาจากสินเชื่อระหว่างประเทศ

ขณะที่สัดส่วน NPLs ค่อนข้างนิ่ง และสัดส่วนในการสำรองเพิ่มขึ้นเป็น 240% ในไตรมาสที่ 3 จาก 217% ในปี 2564 เนื่องจากห่วงภาวะเศรษฐกิจจึงนำรายได้พิเศษจาก NII ที่เพิ่มขึ้นนำมาสำรองพิเศษ กำหนด credit cost ที่ 1.40% ในไตรมาสที่ 3 และ 1.22% ในงวด 9 เดือน/2565 ลดลงจากระดับ 1.40% ในปี 2564 ธนาคารส่งสัญญาณว่าจะลดลงต่อเนื่องในไตรมาสที่ 4 และปี 2566 จะอยู่ในช่วง 0.80-1.00%

“ธนาคารห่วงแนวโน้มเศรษฐกิจไทย จะได้รับผลกระทบหนักขึ้นจากอุปสรรคต่างประเทศ เรามองว่า BBL จะต้านทานรับความผันผวนได้ หากไม่รุนแรง จะทำให้กำไรปี2566 มีอัพไซด์จากที่คาดไว้ที่ 31,608 ล้านบาท หรือ 16.56 บาทต่อหุ้น เทียบกับปีนี้คาดจะมีกำไรสุทธิ 2,386 ล้านบาทหรือ 14.87 บาทต่อหุ้น จึงยังคงแนะนำซื้อ ประเมินราคาเป้าหมายปีหน้าที่ 165 บาท(P/BV)ที่ 0.6 เท่า)”บล.เคจีไอระบุ

บล.ทรีนีตี้ คาดแนวโน้ม NIM ยังดีขึ้นต่อเนื่องในไตรมาสที่ 4 แต่แนวโน้มสินเชื่อจะค่อนข้างทรงตัว คาดจะมีการชําระคืนหนี้ของธุรกิจขนาดใหญ่ในช่วงปลายปี และแนวโน้มการตั้งสำรองมีโอกาสปรับลดลง QoQ ได้ แต่ปัจจัยฤดูกาลอาจมีการบันทึกค่าใช้จ่ายในการดำเนินงานในช่วงปลายปี ทำให้กำไรอาจอ่อนตัวลงบ้าง QoQ แต่จะเห็นการปรับตัวดีขึ้นค่อนข้ามากหากเทียบ YoY

แนวโน้มในปี 2566 อาจเห็น NIM ยังทรงตัวได้ แม้มีผลกระทบจากการปรับขึ้นเงินนำส่งเข้ากองทุนเพื่อการฟื้นูและพัฒนาระบบสถาบันการเงิน (FIDF)กลับไปอยู่ที่ 0.46% จาก 0.23% แต่แนวโน้มดอกเบี้ยขาขึ้นและสินเชื่อต่างประเทศยังมีการขึ้นดอกเบี้ยลอยตัว คาดว่าจะสนับสนุนผลการดำเนินงาน

” Valuation ยังน่าสนใจ เรายังคงราคาเป้าหมายที่ 160 บาท อิง P/BV 0.58 เท่า ถือว่า Laggard สุดในกลุ่มธนาคารขนาดใหญ่”บล.ทรีนีตี้ระบุ

บล.ดาโอยังคงคำแนะนำ “ซื้อ” BBL และราคาเป้าหมายที่ 170 บาท ยังคงประมาณการกำไรสุทธิในปี 2565 อยู่ที่ 2.9 หมื่นล้านบาท เพิ่มขึ้น +9% YoY จากสำรองฯที่

ลดลง

ราคาหุ้น BBL ปรับตัวเพิ่มขึ้น +6% ในช่วง 1 เดือนที่ผ่านมาเมื่อเทียบกับ SET จากแนวโน้มอัตราดอกเบี้ยที่เป็นขาขึ้น ซึ่ง BBL เป็นหุ้นที่ได้ประโยชน์สูงสุด ขณะที่ยังมีความแข็งแกร่งทางด้านการเงินที่รองรับความเสี่ยงที่เกิดขึ้นได้ดีกว่าคู่แข่ง เพราะมี coverage ratio อยู่ในระดับสูง นอกจากนี้ Valuation ยังน่าสนใจโดยเทรดที่ P/BV เพียง 0.56 เท่า หรือที่ระดับ -1.25SD ย้อนหลัง 10 ปี