โดย นายพงศธร ปริญญาวุฒิชัย

โดย นายพงศธร ปริญญาวุฒิชัย

ฝ่ายวิจัย สำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (ก.ล.ต.)

ในปีที่ผ่านมานั้น Luna เหรียญประจำเครือข่าย Terra ซึ่งให้ผลตอบแทนสูงกว่า 16,674% และมีผู้ให้ความสนใจเป็นจำนวนมาก ราคาของเหรียญ Luna ปรับตัวขึ้นไปทำจุดสูงสุดในเดือนเมษายน 2565 แต่หลังจากที่เหรียญ UST ซึ่งเป็นเหรียญ Stablecoin ประจำเครือข่ายของ Terra โดยมีเหรียญ Luna หนุนหลังผ่านกลไก algorithmic ที่ผู้พัฒนาเหรียญกำหนดให้ผูก (Peg) กับดอลลาร์สหรัฐ นั้นไม่สามารถคงมูลค่าที่อัตรา 1 เหรียญ UST ต่อ 1 ดอลลาร์สหรัฐเอาไว้ได้ จึงทำให้เกิดการสูญเสียความเชื่อมั่นจากผู้ที่ถือเหรียญและผู้ซื้อขาย ส่งผลให้เกิดการเทขายเหรียญ UST ออกมาอย่างต่อเนื่องจนกระทบต่อมูลค่าเหรียญ Luna ตามไปด้วย ดังนั้น จึงเป็นที่มาของการศึกษาถึงพฤติกรรมและลักษณะบัญชีของผู้ซื้อขาย Luna ในไทยว่ามีพฤติกรรมเป็นอย่างไร เมื่อมองภาพรวมมูลค่าซื้อขายบนศูนย์ซื้อขายสินทรัพย์ดิจิทัลในประเทศไทย ปี 2565 โดยใช้มูลค่าซื้อขายของ Bitcoin หรือ BTC เป็นตัวบ่งชี้ทิศทางของตลาดสินทรัพย์ดิจิทัลในแต่ละช่วงเวลาพบว่า หลังจากเดือนเมษายนเป็นต้นมา ทิศทางของตลาดสินทรัพย์ดิจิทัลอยู่ในช่วงขาลง อย่างไรก็ดี ในเดือนพฤษภาคมนั้นมูลค่าซื้อขายของ Luna กลับเพิ่มสูงขึ้นอย่างมากซึ่งสวนทางกับราคาของ Luna ที่มีการปรับตัวลงอย่างต่อเนื่องหลังจากขึ้นไปแตะจุดราคาสูงสุดในเดือนเมษายน

ด้วยสาเหตุนี้ ทางผู้วิจัยได้ทำการแบ่งช่วงเวลาของข้อมูลที่ใช้ในการศึกษา (1 มกราคม 2565 – 22 พฤษภาคม 2565) โดยใช้ช่วงเหตุการณ์สำคัญที่ส่งผลต่อราคาของ Luna เป็นตัวแบ่ง ซึ่งสามารถแบ่งออกเป็น 3 ช่วงดังนี้ (รูปที่ 1)

– Pre – stage (ช่วงก่อนวันที่ 9 พฤษภาคม) : คือช่วงเวลาก่อนที่ราคาของเหรียญ UST (stable coin) กำลังจะหลุดจากที่ผูกไว้ในอัตรา 1 UST ต่อ 1 ดอลลาร์สหรัฐ หรือมีราคาน้อยกว่า 1 ดอลลาร์สหรัฐ

– Fall – stage (ช่วงระหว่างวันที่ 9 – 13 พฤษภาคม) : คือช่วงเวลาที่ราคาของเหรียญ UST หลุดจากอัตราที่ผูกไว้ หรือมีราคาน้อยกว่า 1 ดอลลาร์สหรัฐ

– Bottom out – stage (ช่วงหลังจากวันที่ 13 พฤษภาคม) : คือช่วงเวลาที่ราคาของเหรียญ Luna ตกไปอยู่จุดต่ำสุดในขณะนั้น และศูนย์ซื้อขายสินทรัพย์ดิจิทัลในประเทศไทยประกาศระงับการซื้อขาย Luna ชั่วคราวเป็นระยะเวลา 1 วัน

รูปที่ 1 ช่วงเวลาที่ใช้ทำการศึกษาโดยแบ่งตามเหตุการณ์สำคัญที่เกิดขึ้นกับ Luna

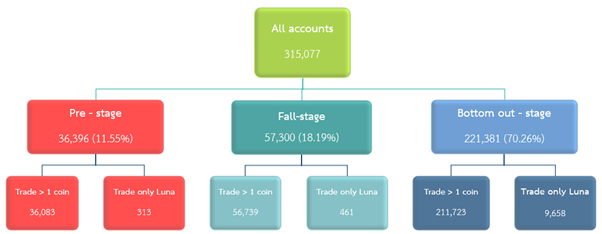

โดยเมื่อดูภาพรวมของบัญชีที่เข้ามาซื้อขายในปี 2565 นั้นมีอยู่ทั้งหมด 315,077 บัญชี โดยมีสัดส่วนเป็นบัญชีผู้ลงทุนในประเทศประมาณ 99% และผู้ลงทุนประเภทอื่น ๆ อีก 1% ซึ่งจำนวนบัญชีส่วนใหญ่ที่เข้ามาซื้อขายนั้นมีขนาดพอร์ตอยู่ในช่วง 5,000 – 1,000,000 บาท และแบ่งจำนวนบัญชีตามช่วงเวลาที่ทำการศึกษาได้ดังนี้ (รูปที่ 2)

– Pre – stage : 36,396 บัญชี คิดเป็น 11.55%

– Fall – stage : 57,300 บัญชี คิดเป็น 18.19%

– Bottom out – stage : 221,381 บัญชี คิดเป็น 70.26%

รูปที่ 2 จำนวนบัญชีที่เข้ามาซื้อขาย Luna ในแต่ละช่วงเวลาที่ทำการศึกษา

จากข้อมูลจำนวนบัญชีที่เข้ามาซื้อขาย Luna ทั้งหมดพบว่ามีบัญชีจำนวน 211,723 บัญชี โดยคิดเป็นสัดส่วนประมาณ 67% ที่มีประสบการณ์ซื้อขายเหรียญประเภทอื่นมาก่อน แต่ยังไม่เคยซื้อ Luna และเพิ่งเริ่มเข้ามาซื้อขายในช่วง Bottom out รวมถึงมีกลุ่มบัญชีที่เข้ามาเพื่อเก็งกำไรในเหรียญ Luna เพียงอย่างเดียวอยู่ที่ 9,658 บัญชี โดยคิดเป็นสัดส่วนประมาณ 3% โดยสาเหตุอาจมาได้จากหลายปัจจัยด้วยกัน ดังนี้

– ปัจจัยแรกคือ ด้านราคาของเหรียญ Luna นั้นหลังจากที่ราคาของ Luna ลงไปจนถึงจุดต่ำสุดแล้ว (ณ วันที่ 13 พฤษภาคม) รวมถึงการกลับมาเปิดซื้อขายหลังจากที่ได้มีการระงับการซื้อขายชั่วคราว ราคาของเหรียญ Luna พุ่งสูงขึ้นไปถึงราว ๆ 400 เท่า (ณ วันที่ 14 พฤษภาคม) จากจุดราคาต่ำสุด ซึ่งการปรับตัวของราคาที่เพิ่มสูงขึ้นอย่างมากจึงเกิดการแห่กันเข้ามาซื้อเป็นจำนวนมาก เพราะคิดว่าสามารถทำกำไรจากช่วงเวลาที่ราคาเกิดความผันผวนสูงได้โดยพฤติกรรมประเภทนี้อาจอธิบายได้จากอคติเชิงพฤติกรรม (Behavioral biases) ของผู้ซื้อขายที่มักพบว่ามีความมั่นใจในตัวเองสูงเกินไป (Overconfidence) นั่นคือ คาดการณ์โอกาสที่จะได้กำไรสูงกว่าที่เป็น ในขณะที่ประเมินความเสี่ยงที่จะขาดทุนต่ำกว่าความเป็นจริง

– ปัจจัยที่สองคือ ความเชื่อมั่นในโปรเจคของ Luna ที่ในอดีตเป็นเหรียญที่ติดใน 10 อันดับแรกที่มีมูลค่าตลาดมากที่สุดในโลก รวมถึงการที่ผู้ก่อตั้งได้ออกมาประกาศแผนฟื้นฟูที่จะกอบกู้สถานการณ์ของเหรียญ Luna จึงทำให้มีผู้ซื้อขายหน้าใหม่ที่ไม่เคยซื้อ Luna พากันเข้ามาซื้อขายเป็นจำนวนมาก

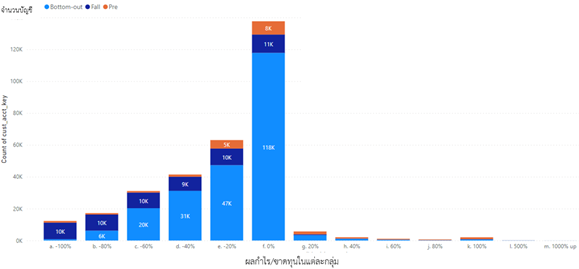

อย่างไรก็ดี เมื่อมองภาพรวมของผู้ซื้อขายใน Luna พบว่ามีผลตอบแทนที่ขาดทุนโดยคิดเป็น 96% โดยพบว่า จำนวนบัญชีส่วนใหญ่ที่ขาดทุนนั้นจะเป็นบัญชีที่เพิ่งเริ่มเข้ามาซื้อขายในช่วง Bottom-out (รูปที่ 3)

รูปที่ 3 สัดส่วนจำนวนบัญชีในแต่ละกลุ่มโดยแบ่งตามช่วงเวลาที่ทำการศึกษา

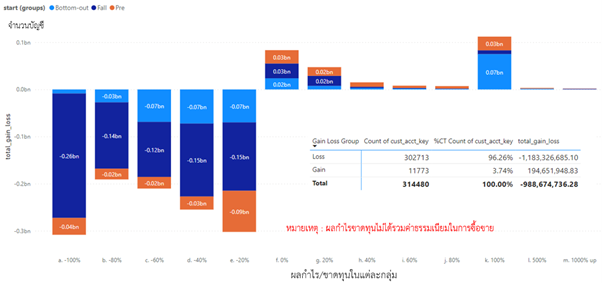

เมื่อสรุปผลกำไร/ขาดทุนของบัญชีของผู้ซื้อขายแต่ละกลุ่มการศึกษาในศูนย์ซื้อขายสินทรัพย์ดิจิทัลประเทศไทย พบว่ามีผลขาดทุนสุทธิอยู่ที่ประมาณ 980 ล้านบาท ซึ่งพบว่าส่วนใหญ่เป็นบัญชีประเภทบุคคลในประเทศ โดยบัญชีที่เข้ามาในช่วง Fall นั้นจะเป็นกลุ่มบัญชีที่มีผลลัพธ์ของการขาดทุนมากที่สุด (รูปที่ 4)

รูปที่ 4 สัดส่วนกำไรขาดทุนในแต่ละกลุ่มโดยแบ่งตามช่วงเวลาที่ทำการศึกษา

จากบทศึกษานี้จะเห็นได้ว่าผู้ซื้อขายในตลาดสินทรัพย์ดิจิทัลมีเป้าหมายเพื่อเก็งกำไรระยะสั้น รวมถึงมีการลงทุนตามกระแส และให้ความสนใจกับตัวเลขผลตอบแทนที่สูงเป็นหลัก โดยพร้อมที่จะยอมรับผลขาดทุนเพื่อแลกกับโอกาสที่จะได้กำไรสูงมากในระยะเวลาอันสั้น ซึ่งในบางครั้งอาจขาดการกระจายการลงทุน และประเมินถึงความเสี่ยงที่จะได้รับ ทั้งนี้ ผลลัพธ์ของบทศึกษานี้จะช่วยสะท้อนให้เห็นผลกำไรขาดทุนของผู้ซื้อขายในแต่ละช่วงเวลา เพื่อให้ตระหนักถึงการพิจารณาอย่างรอบคอบก่อนตัดสินใจเข้ามาซื้อขายในตลาดสินทรัพย์ดิจิทัล โดยโอกาสในการทำกำไรที่เกิดขึ้นจริงอาจไม่ได้มีมากดังที่คาดหวังไว้ นอกจากนี้ด้วยลักษณะของสินทรัพย์ดิจิทัลที่มีความผันผวนของราคาที่สูง ดังนั้นเงินที่นำมาลงทุนไม่ควรมาจากการกู้ยืมหรือเป็นเงินที่ใช้จ่ายในชีวิตประจำวัน และหากสูญเสียเงินส่วนนี้ไปแล้วจะต้องไม่เป็นภาระต่อตัวเองและครอบครัว

หมายเหตุ : ข้อคิดเห็นที่ปรากฏในบทความนี้เป็นความเห็นของผู้เขียน ซึ่งไม่จำเป็นต้องสอดคล้องกับความเห็นของสำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์