HoonSmart.com>> “บล.บัวหลวง” คาดหุ้นไทยช่วงครึ่งหลัง เจอแรงกดดันจากเฟดส่งสัญญาณ QE Tapering ช่วงเดือน ก.ย. ดอลลาร์แข็ง-เงินไหลออก ลุ้นสภาพคล่องในประเทศช่วยพยุงตลาด คาดเป้าดัชนีสิ้นปี 1,605 จุด กำไรบจ.ไตรมาส 3 น้อยกว่าไตรมาส 2 กลยุทธ์แบ่งเงิน 70% ลงทุนหุ้น Global Growth แนะ IVL-TU-KCE-HANA-CBG อีก 30% ลงทุน Domestic Plays แนะ M-TISCO-KKP ส่วนปี 65 คาดตลาดฟื้น เป้าดัชนีสิ้นปี 1,784 จุด ลุ้นไทยฉีดวัคซีนครบ 2 เข็ม 40-50% ช่วงกลางปีหน้า

นายชัยพร น้อมพิทักษ์เจริญ กรรมการผู้จัดการ สายงานค้าหลักทรัพย์ บริษัทหลักทรัพย์ บัวหลวง เปิดเผยว่า ประเมินทิศทางตลาดหุ้นในช่วงครึ่งหลังของปี 2564 ยังมีความเสี่ยงจากการพิจารณาปรับลดมาตรการและนโยบายการเงิน กลับสู่ภาวะปกติก่อนเกิดโควิด-19 ของทั้งประเทศสหรัฐและยุโรป ด้วยการทำ QE Tapering คาดว่าในช่วงเดือน ก.ย.2564 นี้ อาจจะเริ่มสัญญาณออกมา และค่อยปรับขึ้นอัตราดอกเบี้ยนโยบายตามมา

ทั้งนี้จากการทำ QE Tapering ส่งผลให้เงินดอลลาร์จะแข็งค่าขึ้น และก็ส่งผลให้ตลาดหุ้นไทยจะค่อยๆอ่อนตัวลง รวมถึงเม็ดเงินลงทุนต่างประเทศจะไหลกลับ แนวโน้มนักลงทุนต่างประเทศยังคงขายสุทธิอยู่ในช่วงครึ่งปีหลัง แต่ด้วยสภาพคล่องในประเทศที่ค่อนข้างสูง อาจจะเป็นปัจจัยที่เข้ามาช่วยพยุงตลาดหุ้นไทยได้

นอกจากนี้แผนการลงทุนของสหรัฐ อาจจะเป็นการสร้างความสมดุล เพื่อไม่ให้ค่าเงินดอลลาร์แข็งค่าจนเกินไป ด้วยการออกพันธบัตร เพื่อรองรับการลงทุนตามงบประมาณที่จะออกมาในเดือน ต.ค.2564 นี้ มูลค่าของแผนการลงทุนประมาณ 4.5 ล้านล้านเหรียญสหรัฐ

ส่วนกำไรบริษัทจดทะเบียน(บจ.)ในปี 2564 คิดเป็นกำไรต่อหุ้น (EPS) อยู่ที่ 84 บาทต่อหุ้น โดยมีเป้าดัชนีสิ้นปีอยู่ที่ 1,605 จุด ส่วนแนวโน้มกำไรในไตรมาส 3/2564 คาดว่าจะมีการเติบโตเมื่อเทียบกับช่วงเดียวกันของปีก่อน และอาจจะลดลงเมื่อเทียบกับไตรมาสก่อนหน้า เนื่องจากสถานการณ์การล็อกดาวน์ โดยประเมินกำไรจากการดำเนินงานปกติจะลดลง 13% และกำไรสุทธิลดลง 20% แต่มีบางกลุ่มที่คาดว่ายังสามารถเติบโตได้ต่อ อาทิ กลุ่มชิ้นส่วนอิเล็กทรอนิกส์ กลุ่มบรรจุภัณฑ์ กลุ่มโรงพยาบาลและสุขภาพ กลุ่มสื่อและโฆษณา และกลุ่มขนส่ง

สำหรับกลยุทธ์การลงทุนในช่วงครึ่งปีหลัง สำหรับพอร์ตหุ้นไทย ลงทุนหุ้นที่เติบโตตามเศรษฐกิจโลก (Global Growth) ที่สัดส่วน 70% แนะนำหุ้น ได้แก่ IVL, TU, KCE, HANA และ CBG ส่วนอีก 30% แนะนำหุ้นที่เติบโตตามเศรษฐกิจในประเทศ (Domestic Plays) และรอเปิดเมือง ได้แก่ M, TISCO และ KKP เพราะหุ้นกลุ่มนี้ปรับตัวลดลงมามากในช่วงก่อนหน้า ถ้าแนวโน้มของการควบคุมผู้ติดเชื้อสามารถทำได้ดี และการกระจายวัคซีนครอบคลุมมากขึ้น ก็อาจจะทยอยปรับน้ำหนักการลงทุนขึ้นได้ โดยแนะนำเพิ่มเติม ได้แก่ AMATA, BH, CPN, CRC และ OR

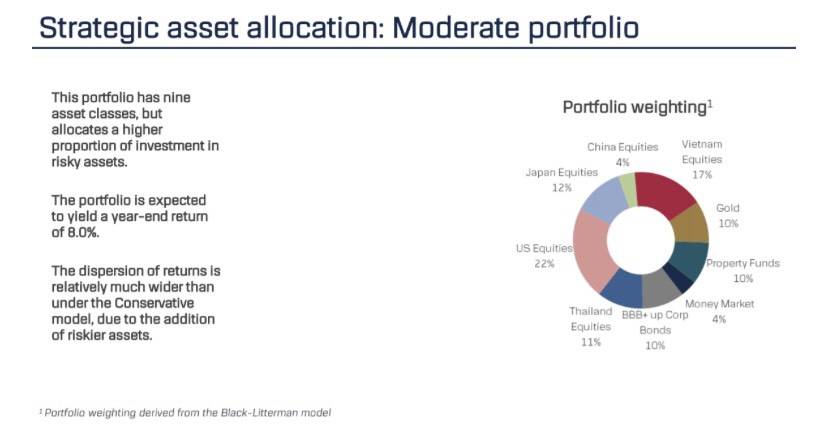

“พอร์ตครึ่งหลังปีหลัง เราแนะนำถือเงินสดเพื่อรอลงทุน 4% ,หุ้นกู้ที่มีเรตติ้ง BBB+ ขึ้นไป 10% , ทองคำ 10% กองทุนรวมอสังหาริมทรัพย์และกองรีท (REIT) 10% และที่เหลือลงทุนในตลาดหุ้น โดยแบ่งออกเป็นหุ้นไทย 11% หุ้นสหรัฐฯ 22% หุ้นญี่ปุ่น 12% หุ้นจีน 4% และหุ้นเวียดนามอีก 17%” นายชัยพร กล่าว

ขณะที่ปี 2565 มองเป้าหมายดัชนีไว้ที่ 1,784 จุด คาดว่าในช่วงกลางปีหน้าการกระจายวัคซีนของภาครัฐน่าจะสามารถฉีดครบ 2 เข็ม ได้ครอบคลุมประมาณ 40-50% ของประชากรในประเทศ จากปัจจุบันมีสัดส่วนเพียงเกือบ 10% คาดว่ากำไรกำไรต่อหุ้น (EPS) ของบจ.อยู่ที่ 98 บาทต่อหุ้น กลยุทธ์การลงทุนก็ทยอยเพิ่มน้ำหนักหุ้นที่เติบโตตามเศรษฐกิจในประเทศ และการเปิดเมือง ซึ่งประเมินผลผลิตมวลรวมของประเทศในปี 2565 ขยายตัว 5% จากปีนี้คาดว่าจะทรงตัว