HoonSmart.com>> หุ้นเงินติดล้อ (TIDLOR) เตรียมขายหุ้นไอพีโอไม่เกิน 1,043.54 ล้านหุ้น กระแสตอบรับล้นจากกองทุนชั้นนำระดับโลกและในประเทศ กำหนดช่วงราคาเสนอขายที่ 34.00-36.50 บาทต่อหุ้น มูลค่าระดมทุน 3.5-3.8 หมื่นล้านบาท IPO ขนาดใหญ่สุดกลุ่มธุรกิจเงินทุนและหลักทรัพย์ พร้อมเปิดโอกาสให้รายย่อยจองซื้อออนไลน์ 22 – 26 เม.ย.นี้ จัดสรรแบบ Small Lot First ประกาศผล 28 เม.ย.64

บริษัท เงินติดล้อ (TIDLOR) ในฐานะผู้นำอันดับหนึ่งในธุรกิจสินเชื่อที่มีทะเบียนรถเป็นประกัน และหนึ่งในผู้นำธุรกิจนายหน้าประกันภัยสำหรับรายย่อย เดินหน้าแผนการเสนอขายหุ้นสามัญต่อประชาชนทั่วไปเป็นครั้งแรก (IPO) จำนวนรวมไม่เกิน 1,043.54 ล้านหุ้น (รวมการจัดสรรหุ้นส่วนเกิน) พร้อมกำหนดช่วงราคาเสนอขายหุ้นเบื้องต้นที่ 34.00 – 36.50 บาทต่อหุ้น คิดเป็นมูลค่าเสนอขายรวมไม่เกิน 35,480 – 38,089 ล้านบาท (รวมการจัดสรรหุ้นส่วนเกิน) นับเป็น IPO ของหุ้นในหมวดธุรกิจเงินทุนและหลักทรัพย์ที่มีมูลค่าเสนอขายสูงที่สุด และเป็น IPO หุ้นที่มีมูลค่าการเสนอขายสูงที่สุด 5 ลำดับแรกในประวัติศาสตร์ตลาดทุนไทย

นายปิยะศักดิ์ อุกฤษฎ์นุกูล กรรมการผู้จัดการใหญ่ บริษัท เงินติดล้อ (TIDLOR) กล่าวว่า บริษัทฯ ได้รับความสนใจในการลงทุนจำนวนสูงมากจากนักลงทุนสถาบันชั้นนำทั่วโลก โดยบริษัทและผู้ถือหุ้นได้ลงนามในสัญญาลงทุนกับนักลงทุนสถาบันคุณภาพที่มีชื่อเสียงทั้งในประเทศไทยและในต่างประเทศรวม 32 ราย เพื่อเป็น Cornerstone Investors ของ TIDLOR โดยคิดเป็นมูลค่ารวมกว่า 22,800 ล้านบาทที่ราคา 36.50 บาท ซึ่งเป็นราคาสูงสุดของช่วงราคาเสนอขายหุ้นเบื้องต้น หรือคิดเป็นประมาณ 69.0% ของจำนวนหุ้นที่เสนอขายในครั้งนี้ (ไม่รวมการจัดสรรหุ้นส่วนเกิน)

ทั้งนี้ Cornerstone Investors ของ TIDLOR ประกอบด้วยนักลงทุนสถาบันที่มีชื่อเสียงระดับโลก เช่น FIL Investment Management, JP Morgan Asset Management, Lion Global Investors Limited, Neuberger Berman เป็นต้น รวมถึงนักลงทุนสถาบันชั้นนำในประเทศไทย ได้แก่ บลจ. บัวหลวง บลจ. กสิกรไทย บลจ. ไทยพาณิชย์ บลจ. เอไอเอ (ประเทศไทย) บลจ. กรุงไทย บลจ. เอ็มเอฟซี เป็นต้น

นอกจากนี้จะทำการโรดโชว์เพื่อนำเสนอข้อมูลให้แก่นักลงทุนทั่วไปในวันที่ 16 เม.ย.นี้ ทาง Facebook Live ของเงินติดล้อ และพร้อมเปิดโอกาสให้นักลงทุนรายย่อยที่สนใจมาร่วมเป็นเจ้าของและเติบโตอย่างยั่งยืนไปกับเงินติดล้อ สามารถจองซื้อหุ้นระหว่างวันที่ 22 – 26 เม.ย.2564 นี้ ผ่านช่องทางออนไลน์ของธนาคารกรุงศรีอยุธยา, ธนาคารกสิกรไทย และบริษัทหลักทรัพย์ กรุงศรี (สำหรับบุคคลที่เป็นลูกค้าของบล.กรุงศรีเท่านั้น) ด้วยวิธีการจัดสรรหุ้นแบบ Small Lot First กำหนดจำนวนจองซื้อหุ้นขั้นต่ำที่ 1,000 หุ้น หรือคิดเป็นมูลค่า 36,500 บาทที่ราคาเสนอขายสุงสุด โดยคาดว่าจะเข้าจดทะเบียนซื้อขายในตลาดหลักทรัพย์แห่งประเทศไทยเป็นวันแรกภายในเดือนพ.ค.นี้

ทั้งนี้ หุ้นของ TIDLOR ที่จะเสนอขายในครั้งนี้ มีจำนวนไม่เกิน 907,428,600 หุ้น หรือไม่เกิน 39.1% ของจำนวนหุ้นทั้งหมดภายหลังการ IPO ในครั้งนี้ โดยแบ่งออกเป็น 1.หุ้นเพิ่มทุนของเงินติดล้อจำนวนไม่เกิน 210,816,700 หุ้น 2.การเสนอขายหุ้นสามัญเดิมโดยธนาคารกรุงศรีอยุธยาจำนวนไม่เกิน 284,144,300 หุ้น และ3.การเสนอขายหุ้นสามัญเดิมโดย Siam Asia Credit Access Pte. Ltd. จำนวนไม่เกิน 412,467,600 หุ้น และอาจมีการจัดสรรหุ้นส่วนเกิน (Greenshoe ) จำนวนไม่เกิน 136,114,200 หุ้น หรือคิดเป็นสัดส่วนไม่เกิน 15.0% ของจำนวนหุ้นที่เสนอขายทั้งหมด ซึ่งมีวัตถุประสงค์เพื่อนำเงินไปใช้ในการรักษาระดับราคาหุ้น (Stabilization) เสริมสร้างความเชื่อมั่นให้แก่นักลงทุนเกี่ยวกับเสถียรภาพของราคาหุ้นในช่วง 30 วันแรกหลังหุ้นของ TIDLOR เข้าซื้อขายในตลาดหลักทรัพย์แห่งประเทศไทย

ปัจจุบันแบบคำขออนุญาตเสนอขายหลักทรัพย์และหนังสือชี้ชวนได้รับการอนุมัติจากสำนักงาน ก.ล.ต. และได้มีผลใช้บังคับเป็นที่เรียบร้อยแล้ว

นายปิยะศักดิ์ กล่าวว่า ทีมงานผู้บริหารของเงินติดล้อมีความมั่นใจในศักยภาพและความพร้อมที่จะก้าวสู่การเติบโตที่สำคัญอีกครั้งกับการเสนอขายหุ้น IPO และนำเงินติดล้อเข้าจะทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทย โดยเชื่อมั่นมีความแตกต่างที่โดดเด่นจากผู้ประกอบการรายอื่นในอุตสาหกรรม และ TIDLOR จะเป็นหุ้นคุณภาพอีกหนึ่งตัวสำหรับนักลงทุนและตลาดทุนไทย ที่จะช่วยเพิ่มความน่าสนใจในการลงทุนของตลาดหลักทรัพย์แห่งประเทศไทย

“นอกจากนี้ เราชาวเงินติดล้อมีความภูมิใจเป็นอย่างยิ่งที่การเสนอขายหุ้นในครั้งนี้ นับเป็น IPO ของหุ้นกลุ่มอุตสาหกรรมธุรกิจการเงิน หมวดธุรกิจเงินทุนและหลักทรัพย์ที่มีมูลค่าเสนอขายสูงที่สุด และเป็น IPO หุ้นที่มีมูลค่าการเสนอขายสูงที่สุด 5 ลำดับแรกในประวัติศาสตร์ตลาดทุนไทย ตอกย้ำความเป็นผู้นำในธุรกิจสินเชื่อที่มีทะเบียนรถเป็นประกัน โดยสอดคล้องกับความตั้งใจในการทำธุรกิจเพื่อที่จะยกระดับชีวิตประชาชนส่วนใหญ่ของประเทศ ให้เข้าถึงบริการทางการเงินอย่างเท่าเทียม โปร่งใส และเป็นธรรม” นายปิยะศักดิ์ กล่าว

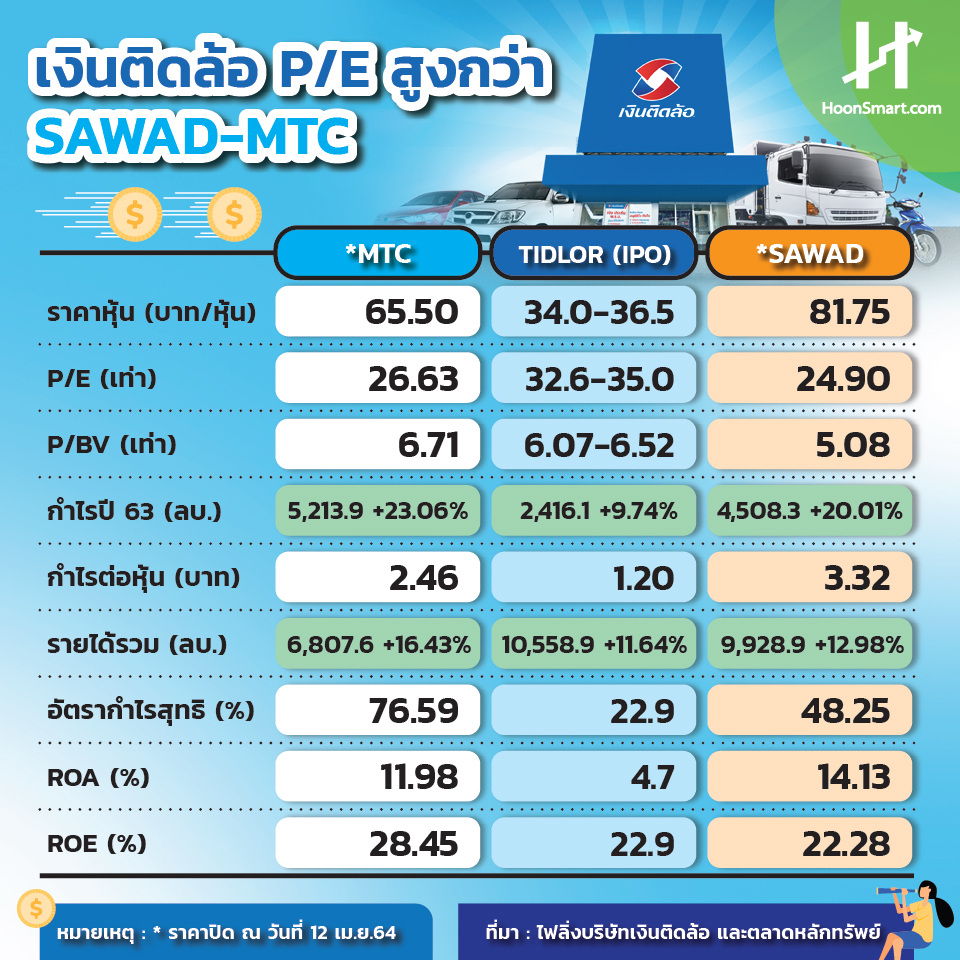

ทั้งนี้หุ้นที่กำหนดราคาขายเบื้องต้นที่ 34.00-36.50 บาทต่อหุ้น คิดเป็นสัดส่วนราคาต่อกำไรต่อหุ้น (P/E) ประมาณ 32.6 – 35.0 เท่า สูงกว่าบริษัทในธุรกิจเดียวกัน ได้แก่ บริษัท ศรีสวัสดิ์ คอร์ปอเรชั่น (SAWAD) ที่ 24.90 เท่า และ บริษัท เมืองไทย แคปปิตอล (MTC) 26.63 เท่า ขณะที่บริษัทมีรายได้รวมในปี 2563 สูงถึง 10,558.9 ล้านบาท เพิ่มขึ้น 11.64% มากกว่าทั้งสองบริษัท แต่กำไรสุทธิกลับทำได้เพียง 2,416.1 ล้านบาท เทียบกับจำนวน 4,508.33 ล้านบาท และ 5,213.92 ล้านบาท ตามลำดับ