โดย…ณัฏฐะ มหัทธนา

ผู้อำนวยการอาวุโส ฝ่ายกลยุทธ์การลงทุนและลูกค้าสัมพันธ์ บลจ.กรุงไทย (KTAM)

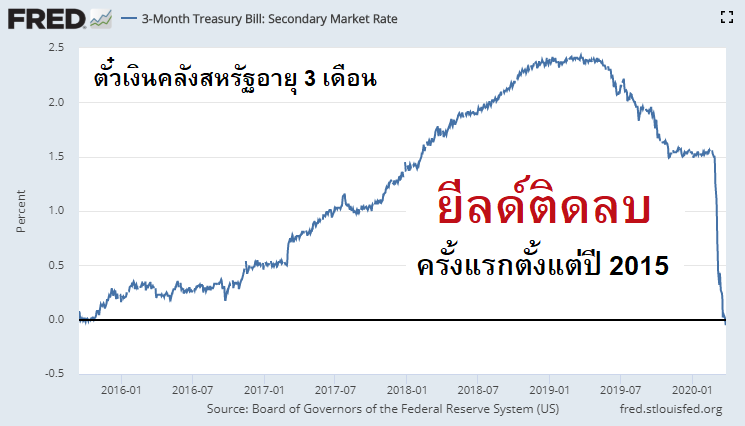

ความโกลาหลในตลาดตราสารหนี้ทั่วโลก ที่เพิ่งผ่านพ้นไปในเดือนนี้ ได้ผลักดันเงินทุนให้หลั่งไหลไปหาสินทรัพย์ปลอดภัยขั้นสุดอย่าง “ตั๋วเงินคลังสหรัฐ” กดยีลด์ลงต่ำจนติดลบเป็นครั้งแรกนับตั้งแต่ ต.ค. 2015 ดอลลาร์เป็นที่ต้องการมากในภาวะ “กลัวเสี่ยง” (risk off) หนุน dollar index พุ่งทะยานแตะ 103 เมื่อ 19 มี.ค. ทดสอบจุดสูงสุดในรอบ 3 ปีเศษ

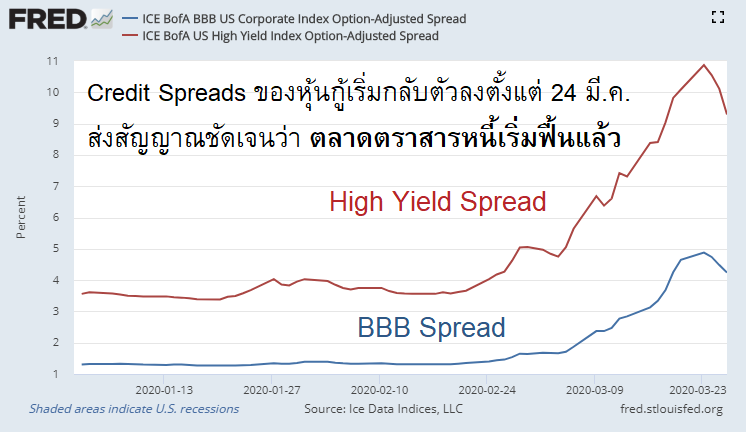

ตลาดเริ่มคลายความตึงเครียดอย่างเห็นได้ชัด หลัง 23 มี.ค. เฟดปลดล็อคขีดจำกัดวงเงินซื้อสินทรัพย์ในมาตรการผ่อนคลายเชิงปริมาณ (QE infinity) พร้อมขยายขอบเขตไปซื้อ “หุ้นกู้เอกชน” รวมถึงอีทีเอฟที่ลงทุนในตลาดดังกล่าว อันเป็นส่วนหนึ่งในความพยายามทุกวิถีทางของธนาคารกลาง “พ่อทุกสถาบัน” ภายใต้วัตถุประสงค์ที่ชัดเจนเข้มแข็ง “ไร้ทางถอย” เพื่อสนับสนุนภารกิจพิชิตไวรัส โดยเปิดทางขยายท่อทลายคอขวดให้ภาคธุรกิจและครัวเรือนเข้าถึงแหล่งสินเชื่อได้โดยไม่สะดุด

Yield spreads ของหุ้นกู้เอกชนทั้ง investment grade และ high yield กลับตัวลงจากระดับสูงสุดในรอบหลายปีตั้งแต่วันนั้นเลย! ส่งสัญญาณยืนยันว่า ตลาดตราสารหนี้ “เครดิต” ผ่านพ้นจุดเลวร้ายสุดของวิกฤตไปแล้วและกำลังฟื้น!

นักลงทุนส่วนใหญ่สนใจแค่ตราสาร investment grade ซึ่งเข้าใจได้ง่ายๆเพราะมันอยู่ในรายการที่เฟดเข้าซื้อ แต่ความจริง ผลกระทบแง่บวกครอบคลุมตราสารหนี้แทบทุกกลุ่มรวมถึง high yield ด้วย! นอกจากหลักฐานยืนยันที่เห็นคาตาคือ high yield spread ปรับตัวลงมาแรงแล้ว เหตุผลรองรับสนับสนุนสิ่งที่เกิดขึ้น และจะดำเนินต่อไปเป็นแนวโน้มระยะยาวด้วยก็คือ “ความเชื่อมั่น” ว่ามาตรการช่วยเหลือทั้งด้านการเงิน (โดยธนาคารกลาง) การคลัง (โดยรัฐบาล) มุ่งสนับสนุนตลาดเครดิต และเสริมความแข็งแกร่งของงบดุลทั้งภาคธุรกิจและครัวเรือนเป็นหลัก โดยมิอาจปล่อยให้ล้มครืนหรือสะดุดหยุดลงได้นาน เนื่องจากตลาดตราสารหนี้และเครดิต มีความสำคัญสุดยอดเพราะเปรียบเสมือนเส้นเลือดใหญ่ที่หล่อเลี้ยงระบบเศรษฐกิจ

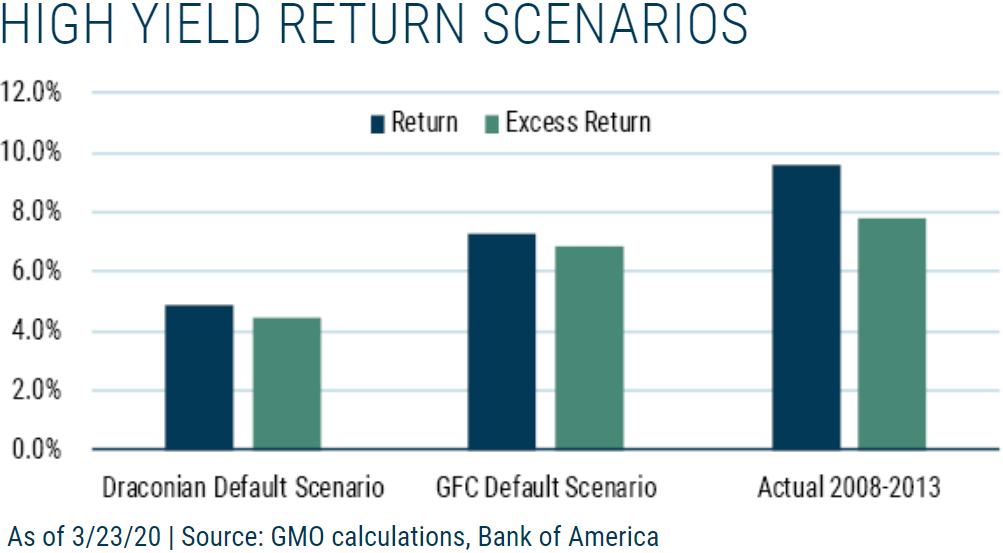

โมเดลทดสอบ “ความทนทาน” ของตราสารหนี้ high yield ล่าสุดโดยสถาบันจัดการลงทุนระดับโลก GMO พบว่าหากตลาดเผชิญสภาวะ “หฤโหด” (draconian default scenario) สมมุติว่า 6 ปีจากนี้มีการผิดนัดชำระหนี้ที่รุนแรงกว่าวิกฤตการเงินโลกปี 2008 การเข้าซื้อลงทุนตราสาร high yield ณ ราคาปัจจุบัน (ไม่รวมกลุ่มพลังงาน โลหะ และเหมืองแร่) ก็ยังน่าจะให้ผลตอบแทนรวมสูงถึง 4% ต่อปีเหนือพันธบัตรสหรัฐ

25% Upside เป็นไปได้ใน 1 ปี หากสถานการณ์ “วกกลับ” ดีขึ้นจนทำให้นักลงทุนเปิดรับความเสี่ยง (risk on) เข้าซื้อตราสาร high yield และกด spread ลงสู่ค่าเฉลี่ยระยะยาวที่ราวๆ 450 bps ดังนั้น ณ ระดับราคาปัจจุบัน ตราสารหนี้ high yield จึงมีความ “คุ้มค่า” ต่อการลงทุนในหลากแง่หลายมุม ตามความเห็นของผู้เชี่ยวชาญ

พอร์ตตราสารหนี้ Global Credit ดังเช่น KTAM Global Credit Income Fund (KT-GCINCOME) ซึ่งกองทุนหลัก Schroder International Selection Fund Global Credit Income มีขอบเขตการลงทุนกว้างขวางครอบคลุมตลาดเครดิตทั่วโลกทั้ง investment grade และ high yield เปิดโอกาสให้ผู้ลงทุนรับประโยชน์จากแนวโน้มดังกล่าวได้อย่างเต็มที่ โดยกองทุนนี้มีให้เลือก 2 ชนิดคือ KT-GCINCOME-A (สะสมมูลค่า) และ KT-GCINCOME-R (ขายคืนหน่วยลงทุนอัตโนมัติ)

คำเตือน: ความเห็นส่วนบุคคล ไม่ใช่คำแนะนำการลงทุน ผลการดำเนินงานในอดีต มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต ทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน คู่มือการลงทุน และความเสี่ยงก่อนตัดสินใจลงทุน