HoonSmart.com>>ตลาดหุ้นปี 2563 ดูเหมือนว่าจะเป็นปี “หนูทอง” ดัชนีตลาดหลักทรัพย์ปิดที่จุดสูงสุด 1,600.48 จุด เมื่อวันที่ 17 ม.ค. แจกกำไรแล้ว 1.30% แม้ว่านักลงทุนต่างชาติมียอดขายสุทธิ (1-17ม.ค.) ถึง 4,600 ล้านบาทก็ตาม ตลาดได้แรงซื้อจากนักลงทุนสถาบันในประเทศสูงสุด 2,758 ล้านบาท และพอร์ตบริษัทหลักทรัพย์ 1,893 ล้านบาท เพราะปัจจัยลบเริ่มผ่อนคลายลง ถือว่าตลาดหุ้นไทยยังเป็นไปตามสถิติที่มักจะปรับตัวขึ้นในเดือนมกราคมของทุกปี แต่เราจะหาโอกาสในการทำกำไรจากภาวะตลาดขาขึ้นได้อย่างไร ส่วนนักลงทุนที่ใช้เครื่องมืออนุพันธ์จะซื้อหรือขายในจังหวะไหนดี..

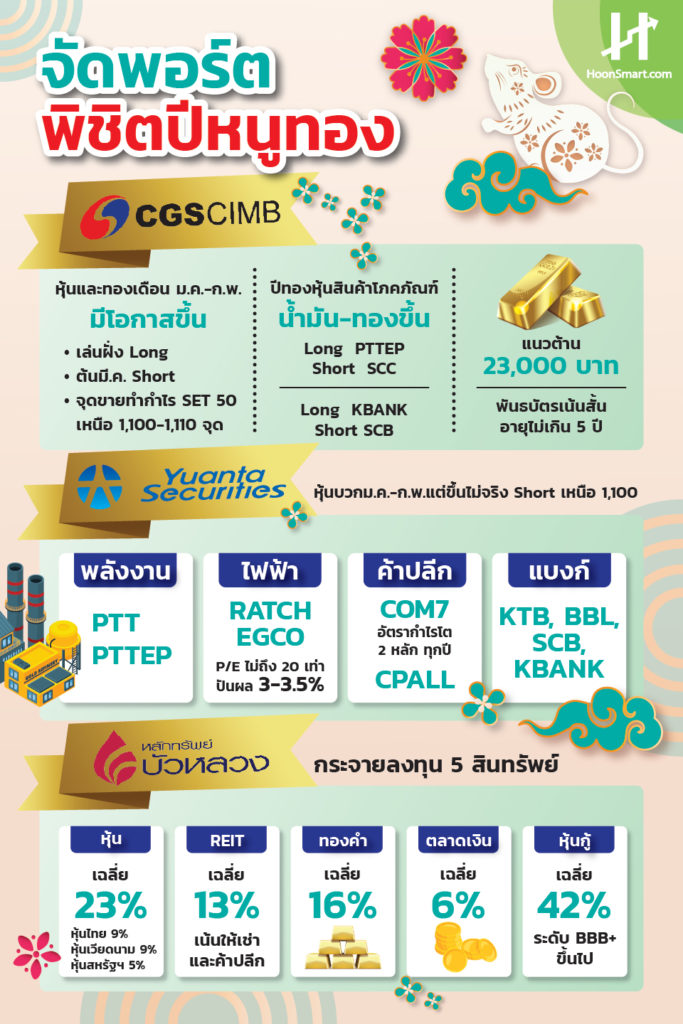

เมื่อวันอาทิตย์ที่ 19 มกราคมที่ผ่านมา บริษัทตลาดสัญญาซื้อขายล่วงหน้า (ประเทศไทย) หรือ TFEX ได้จัดสัมมนาเรื่อง “วิกฤต พิชิตปีหนูทอง 2020… เทรดอย่างไรให้รอดด้วย TFEX “ โดย“ธีรศักดิ์ ธนวรากุล” นักวิเคราะห์ทางเทคนิคตราสารทุนและตราสารอนุพันธ์ บริษัทหลักทรัพย์ ซีจีเอส-ซีไอเอ็มบี (ประเทศไทย) และ“เจตอาทร สองเมือง” ผู้อำนวยการอาวุโส ฝ่าย Quantitative บล.ซีจีเอส-ซีไอเอ็มบี (ประเทศไทย) มีความเห็นตรงกันว่าหุ้นไทยมีโอกาสปรับตัวขึ้นในเดือนม.ค.ต่อเนื่องถึงก.พ.

“ธีรศักดิ์ “ กล่าวว่า หุ้นที่มีโอกาสปรับตัวขึ้นต้นปี แนะนำให้ซื้อ หรือ Long ฟิวเจอร์ส และปีนี้จะเป็นปีทองของสินค้าโภคภัณฑ์หรือคอมมูนิตี้ ราคาน้ำมัน ทองคำ ยางและน้ำมันปาล์มน่าสนใจ จึงเน้นหุ้นในกลุ่มพลังงาน PTTEP เป็นหุ้น Top pick ส่วนจุดที่ควรขายทำกำไร SET 50 อยู่เหนือ 1,100-1,110 จุด ทั้งนี้ ณ วันที่ 17 ม.ค.อยู่ที่ 1,081 จุด

นักลงทุนต้องติดตามปัจจัยที่ทำให้ตลาดมีโอกาสเปลี่ยนแปลง คือวันที่ 3 มี.ค. 2563 ซึ่งจะมีการเลือกผู้สมัครท้าชิงประธานาธิบดีสหรัฐจากพรรคเดโมแครต หาก เอลิซาเบธ วาร์เรน (Elizabeth Warren) ได้รับเลือกจะเป็นปัจจัยลบต่อตลาดหุ้น ส่วนเรื่องโรคระบาด คาดว่าตลาดจะกลับมาเป็นกังวลในเดือนก.พ. ซึ่งจะมีผลต่อหุ้นโรงแรมและสายการบิน

” การลงทุนทอง ในเดือนม.ค.ยังเป็นเดือนที่ดี ส่วนเดือนก.พ. ยังมีลุ้นอีก และค่าเงินบาทที่อ่อนตัวลงช่วยราคาทอง แต่ต้องระวังแนวต้านที่ 23,000 บาท หรือ 1,580 ดอลลาร์/ออนซ์ ”

ทางด้าน“เจตอาทร” หุ้นที่ปรับตัวขึ้นในช่วงต้นปี เป็นโอกาสในการ Long แต่เตือนให้นักลงทุนระวัง หุ้นขึ้นรอบนี้ไม่จริง ควรหาจังหวะในการขายทำกำไรด้วยเช่นกัน บริเวณเหนือระดับ 1,100 จุด นอกจากนี้ยังสามารถใช้ Options เป็นเครื่องมือเข้ามาช่วยลดต้นทุนและลดความเสี่ยงได้ด้วย

หุ้นที่มีความโดดเด่น คือ PTTEP และ PTT ที่มี P/E ไม่ถึง 20 เท่า และผลตอบแทนปันผล 3-3.5% นอกจากนี้ได้รับประโยชน์จากราคาน้ำมันดิบที่ปรับตัวขึ้น แม้ไม่เกิดสงคราม แต่ความต้องการมีมากขึ้น เห็นได้จากดัชนี PMI ของสหรัฐและจีนดีขึ้น

ส่วนหุ้นไฟฟ้า เลือก RATCH และ EGCO ส่วน GULF และ GPSC หากปรับตัวลง ก็เป็นจังหวะในการซื้อ เพราะมักจะดีดกลับแรง หุุ้นค้าปลีกที่น่าสนใจ ได้แก่ COM7 ที่มีอัตรากำไรเติบโตสูง 2 หลักทุกปี และหุ้น CPALL สำหรับธนาคารพาณิชย์ เน้น แบงก์ใหญ่ถือลงทุนรับเงินปันผล เลือก KTB เป็นอันดับหนึ่ง จากราคานิ่งบริเวณ 16 บาทมานาน และได้ประโยชน์จากงบประมาณใหม่ที่ออกมาสูง นอกจากนี้หุ้นขนาดเล็ก นอกกลุ่ม SET 100 ก็กลับมาเป็นที่สนใจ

ส่วนแนวโน้มการลงทุนในปี 2563 หุ้นสหรัฐยังคงดีต่อเนื่อง คาดว่ามีเงินไหลเข้าตลาดหุ้นเอเชีย ส่วนของไทยต้นปีอาจจะได้ผลดีต่อกำไรบจ.ไตรมาส 4/2562 ที่ดีขึ้นเทียบกับฐานที่ต่ำในไตรมาส 4/2561 แต่เงินที่ไหลเข้ามาจะเข้าไทยไม่มาก เพราะเศรษฐกิจที่ขยายตัวเพียง 3% เทียบกับที่กองทุนการเงินระหว่างประเทศ (IMF) คาดว่าเศรษฐกิจเอเชียจะเติบโตเฉลี่ย 5% อินโดนีเซียขยายตัว 5% นอกจากนี้นักลงทุนต่างชาติยังมีความกังวลเรื่องเสถียรภาพการเมือง

ปัจจัยต่างประเทศที่ต้องระวังคือ เรื่องการผิดนัดชำระหนี้ ตลาดตราสารหนี้ทั่วโลกรายงาน มียอดหนี้รวม 260 ล้านล้านดอลลาร์สหรัฐ ปีนี้ในเอเชียมีครบกำหนดชำระมูลค่า 6 ล้านล้านดอลลาร์สหรัฐ ที่ผ่านมามีการต่ออายุมาโดยตลอด แต่หากมีประเทศใดมีปัญหาเรื่องการผิดนัดชำระหนี้ ก็อาจจะลุกลาม ให้หนี้เป็นจังก์บอนด์

” กลยุทธ์ เล่นฝั่ง Long สินค้าโภคภัณฑ์ ได้เปรียบ ส่วนฝั่ง Short ต้องเล่นเร็ว สรุปโดยรวมหุ้นสหรัฐยังดีต่อ ตลาดเกิดใหม่ในเอเชียก็ดี แต่ต้องระวังในเดือนมีนาคม พอร์ตควรมีทองคำและหุ้นเอเชีย สามารถลงทุนผ่านกองทุนได้”เจตอาทรกล่าว

“ชัยพร น้อมพิทักษ์เจริญ” รองกรรมการผู้จัดการ สายงานค้าหลักทรัพย์ บล.บัวหลวง กล่าวว่า ตลาดหุ้นทั่วโลก รวมถึงตลาดหุ้นไทย ยังคงอยู่ในภาวะผันผวนต่อเนื่องจากปี 2562 แนะนำให้ใช้หลักการ “จัดสรรพอร์ตการลงทุน” หรือ Asset Allocation เพื่อรักษาระดับความเสี่ยงและผลตอบแทนให้เหมาะสมกับการเปลี่ยนแปลงของตลาดและสถานการณ์ต่างๆ กลยุทธ์การลงทุนที่เหมาะสมในช่วงนี้ควรเน้นกระจายความเสี่ยงออกไปใน 5 สินทรัพย์หลัก คือ 1. ตลาดหุ้น สัดส่วนลงทุนประมาณ 23% 2. กองทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (REIT) ประเภทอาคารสำนักงานให้เช่าและค้าปลีก สัดส่วนลงทุนเฉลี่ย 13% 3.ทองคำ สัดส่วนลงทุนเฉลี่ย 16% คาดราคาจะแกว่งในกรอบ 1,491-1,620 ดอลลาร์ต่อออนซ์ 4.ตลาดเงิน 6% และ 5.หุ้นกู้ภาคเอกชนระดับ BBB+ขึ้นไป สัดส่วนลงทุนเฉลี่ย 42%

สำหรับหุ้นไทยปี 2563 ดัชนีอาจแกว่งตัวเหมือนปีก่อน โดยให้กรอบบนที่ระดับ 1,680-1,695 จุด บนค่า P/E 16.5 เท่า และกรอบล่างระดับ 1,480-1,500 จุด บนค่า P/E 14.5 เท่า ส่วนกำไรต่อหุ้น (ESP) ของบริษัทจดทะเบียน เติบโตประมาณ 22%

ธีมการลงทุนเน้นหุ้น 3 กลุ่ม คือ 1.หุ้นที่มีความปลอดภัย เช่น กลุ่มขนส่งและโลจิสติกส์ (หุ้นรถไฟฟ้า) ,กลุ่มโรงไฟฟ้า ,กลุ่มหุ้นค้าปลีก และกลุ่มไฟแนนซ์ 2.กลุ่มปิโตรเคมีและกลุ่มน้ำมันที่จะได้รับผลดีจากการฟื้นตัวของภาคการผลิตของโลก 3.กลุ่มรับซื้อและปรับโครงสร้างหนี้ เช่น หุ้น BAM ,หุ้น JMT และหุ้น CHAYO ส่วนกลุ่มที่ต้องใช้ความระมัดระวัง คือ กลุ่มพัฒนาอสังหาริมทรัพย์และธนาคาร