HoonSmart.com>>TISCO ESU ชี้ “หุ้น” ยังเป็นสินทรัพย์น่าสนใจลงทุนแม้ผันผวนมากกว่าปี 2567 แนะนำตลาดหุ้นสหรัฐฯ กลุ่มสินค้าฟุ่มเฟือย กลุ่มสถาบันการเงิน (Financials) ผลจากเศรษฐกิจที่แข็งแกร่งกว่าคาด รวมถึงตลาดหุ้นญี่ปุ่นที่เศรษฐกิจเร่งตัวขึ้น ลดน้ำหนักลงทุนในพันธบัตรสหรัฐฯจากแนวโน้มเฟดลดดอกเบี้ยได้น้อยกว่าที่คาด จับตานโยบายกีดกันทางการค้าตัวแปรสำคัญกำหนดทิศเศรษฐกิจทั่วโลก

นายคมศร ประกอบผล หัวหน้าศูนย์วิเคราะห์เศรษฐกิจและกลยุทธ์ทิสโก้ (TISCO ESU) คาดว่า ในปี 2568 จะเป็นปีที่ตลาดหุ้นโลกผันผวนมากขึ้นจากปัจจัยหลายด้านทั้งนโยบายของประธานาธิบดีโดนัลด์ ทรัมป์ ที่คาดเดาได้ยาก ส่งผลต่อเศรษฐกิจและความสัมพันธ์ระหว่างประเทศเป็นวงกว้าง เช่น มาตรการกีดกันการค้า การตั้งกำแพงภาษีตอบโต้กันระหว่างประเทศ ซึ่งกดดันราคาสินค้าและต้นทุนการผลิตให้เพิ่มขึ้น

“ทำให้ในปีหน้า มีความเสี่ยงที่เงินเฟ้อจะกลับมาเป็นประเด็นอีกครั้ง และจะเป็นปัจจัยเสี่ยงหลักที่กระทบต่อภาพการลงทุน ขณะเดียวกัน ตลาดหุ้นยังซื้อขายในกรอบ Valuation ที่แพง ประกอบกับบอนด์ยิลด์ที่ทรงตัวอยู่ในระดับสูง กดดันให้อัพไซด์ของตลาดมีจำกัด และเพิ่มความเสี่ยงที่ตลาดจะปรับฐานแรงมีมากขึ้น ส่งผลให้การลงทุนในปีหน้าเต็มไปด้วยความท้าทายอย่างยิ่ง”นายคมศร กล่าว

นายคมศร กล่าวว่า มองไปในระยะข้างหน้า เงินเฟ้อในสหรัฐฯ มีแนวโน้มเร่งตัว โดยเฉพาะในหมวดราคาสินค้า ซึ่งเกิดจากปัจจัยสำคัญ ได้แก่

1. ผลกระทบจากสงครามการค้าตามนโยบายของประธานาธิบดีโดนัลด์ ทรัมป์ รวมถึงมาตรการกีดกันการค้าและการตั้งกำแพงภาษีตอบโต้กันของหลายประเทศ ซึ่งจะส่งผลให้ราคาสินค้าทั่วโลกมีแนวโน้มเพิ่มขึ้น

2. การย้ายฐานการผลิตออกจากแหล่งที่มีต้นทุนต่ำ เช่น จีน เพื่อหลีกเลี่ยงกำแพงภาษี ที่จะทำให้ต้นทุนการผลิตสินค้ามีแนวโน้มเพิ่มขึ้น

3. การลดดอกเบี้ยที่เร็วเกินไปของ Fed ทำให้ภาวะการเงินและสภาพคล่องกลับมาผ่อนคลาย และอาจทำให้การบริโภคและการลงทุนกลับมาฟื้นตัวขึ้นและเป็นสาเหตุให้เงินเฟ้อเร่งตัวขึ้นได้

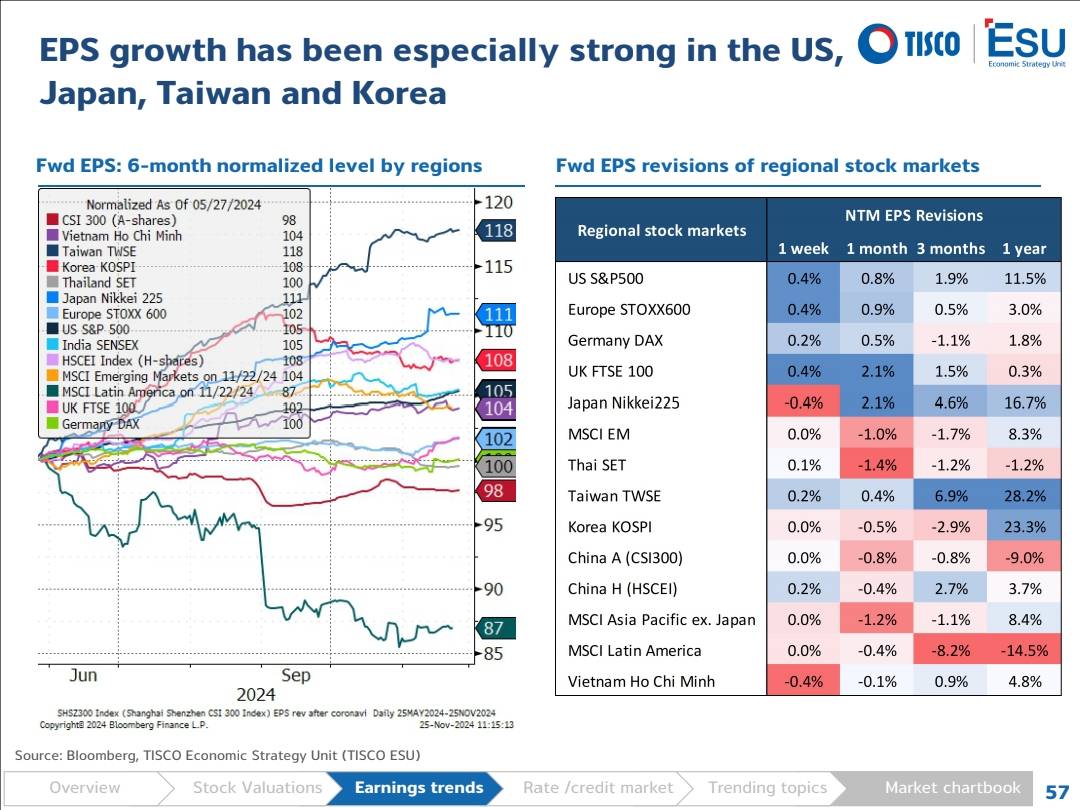

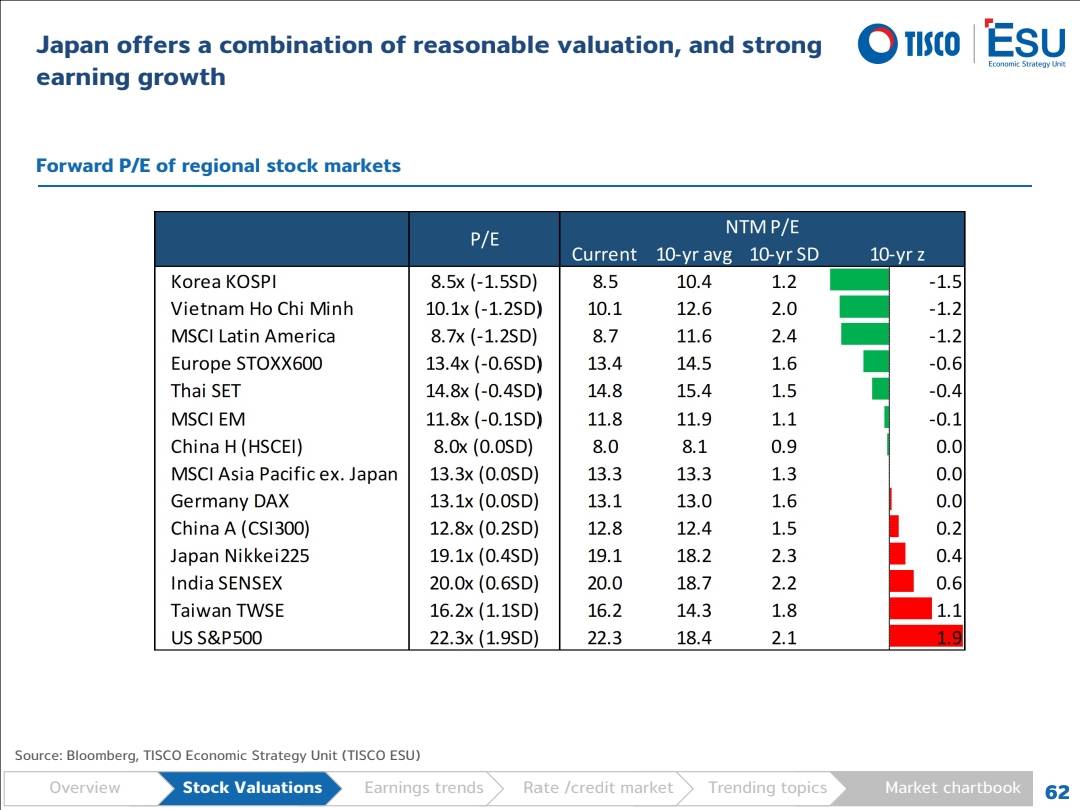

“TISCO ESU ยัง “คงน้ำหนักการลงทุนในหุ้นมากกว่าตลาด” (Overweight) ท่ามกลางเศรษฐกิจที่ยังขยายตัวต่อเนื่อง โดยให้น้ำหนักการลงทุนในตลาดหุ้นสหรัฐฯ ที่จะได้อานิสงค์จากนโยบายกระตุ้นเศรษฐกิจของประธานาธิบดีสหรัฐฯ โดนัลด์ ทรัมป์ เช่น การลดภาษี และการเพิ่มการใช้จ่ายภาครัฐ และตลาดหุ้นญี่ปุ่นที่เศรษฐกิจเร่งตัวขึ้น”นายคมศร กล่าว

นายคมศร ประเมินว่าหุ้นขนาดใหญ่ในกลุ่ม Tech อาจไม่ได้เป็นผู้นำตลาดต่อไปในปีหน้า เนื่องจากระดับ Valuation ที่แพง และแนวโน้มบอนด์ยิลด์ที่สูงจะเป็นปัจจัยกดดันต่อ Valuation ของหุ้นในกลุ่มเติบโตสูง นอกจากนั้นหุ้นในกลุ่ม Tech อาจเป็นเป้าหมายของการขึ้นภาษีตอบโต้สงครามการค้าของสหรัฐฯ อีกด้วย

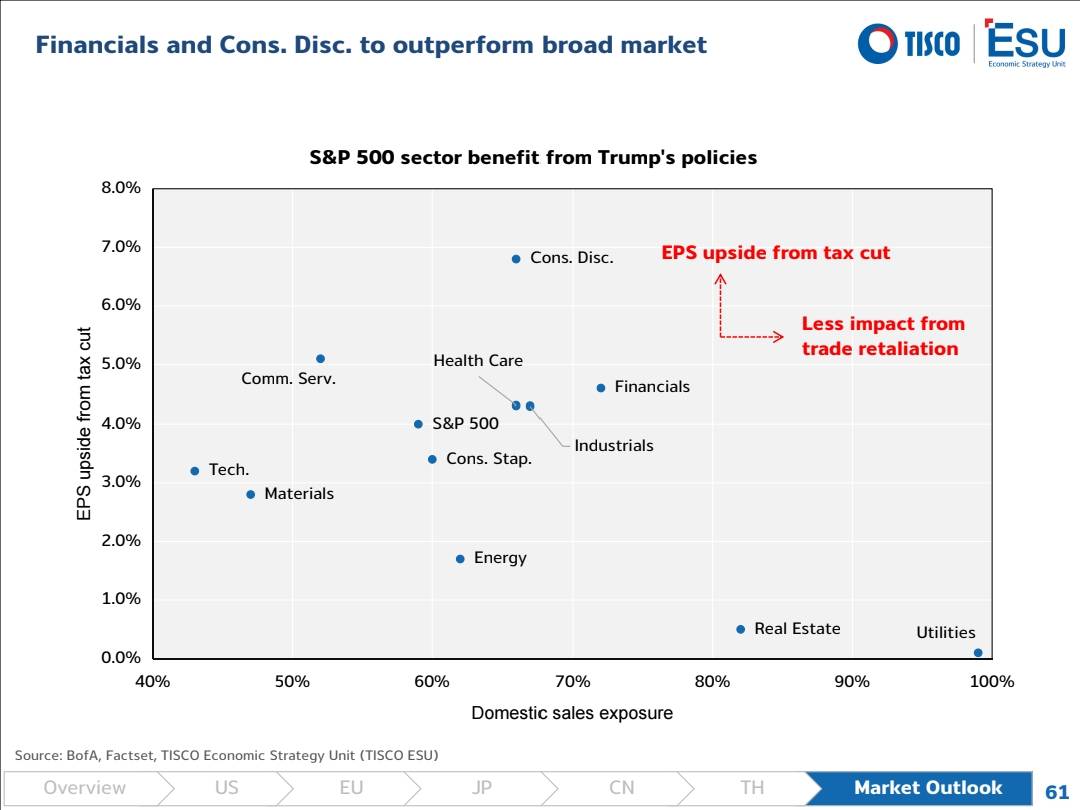

ทั้งนี้ แนะนำให้ปรับพอร์ตการลงทุนมาเน้นกลุ่มอุตสาหกรรมที่จะได้ประโยชน์จากทั้งภาพการขยายตัวของเศรษฐกิจสหรัฐฯ และนโยบายในปีหน้า โดยเน้นกลุ่มที่จะได้ประโยชน์สูงสุดจากนโยบายลดภาษีนิติบุคคล และมียอดขายส่วนใหญ่อยู่ในประเทศ ซึ่งทำให้ความเสี่ยงจากการถูกตอบโต้จากสงครามการค้ามีจำกัด ซึ่งได้แก่กลุ่ม สินค้าฟุ่มเฟือย (Consumer Discretionary) และกลุ่มสถาบันการเงินในสหรัฐฯ

นอกจากนั้น กำไรของภาคธนาคารยังมีแนวโน้มเพิ่มขึ้น จากการเพิ่มขึ้นของส่วนต่างดอกเบี้ย (Interest Margin) ประกที่จะช่วยเพิ่มศักยภาพในการปล่อยกู้ (Bank Lending Capacity) ของภาคธนาคารในระยะข้างหน้า

นอกเหนือจากตลาดหุ้นสหรัฐฯ ให้น้ำหนักการลงทุนในตลาดหุ้นญี่ปุ่นที่จะได้รับผลบวกจากการเติบโตของเศรษฐกิจที่เร่งตัวขึ้น ในขณะที่ความเสี่ยงจากสงครามการค้ามีจำกัด ส่วนหุ้นในตลาดเกิดใหม่อาจต้องเผชิญแรงกดดันจากค่าเงินดอลลาร์ที่แข็งค่า บอนด์ยิลด์ที่ทรงตัวในระดับสูง และแรงกดดันเงินเฟ้อซึ่งจะเป็นอุปสรรคต่อการลดดอกเบี้ยในหลายประเทศ กอบกับนโยบายสนับสนุนการลดกฎระเบียบในสถาบันการเงิน (Bank De-regulation)

“ขณะที่ให้ “ลดน้ำหนักการลงทุน” (Underweight) ในตลาดหุ้นไทย โดยเฉพาะกลุ่มธนาคาร กลุ่มธนาคาร เพราะการเติบโตของกำไรยังไม่ชัดเจนนัก โดยกลุ่มที่พอไปได้คือกลุ่มค้าปลีก ท่องเที่ยว”นายคมศร กล่าว