HoonSmart.com>>แบงก์ชาติเผยแนวโน้มเอ็นพีแอลเพิ่มขึ้น จากกลุ่มเอสเอ็มอีขนาดเล็ก กลุ่มเปราะบาง กลุ่มธุรกิจเริ่มขาดทุน เตรียมผ่อนเกณฑ์แก้หนี้หนี้เอสเอ็มอี-รายย่อย กลุ่มที่ยังไม่เป็นเอ็นพีแอล ช่วยลูกหนี้บัตรเครดิตที่ถูกน้ำท่วมผ่อนขั้นต่ำ 8% ยาว 12 งวด เปิดรูมใช้วงเงินหมุนเวียน ทริสฯคาดปีนี้สินเชื่อโตต่ำกว่า 2%

น.ส.สุวรรณี เจษฎาศักดิ์ ผู้ช่วยผู้ว่าการ สายกำกับสถาบันการเงิน และ น.ส.อัจจนา ล่ำซำ ผู้อำนวยการอาวุโส ฝ่ายตรวจสอบแบบจำลองและวิเคราะห์ความเสี่ยงสถาบันการเงิน ธนาคารแห่งประเทศไทย (ธปท.) หรือ แบงก์ชาติ ได้รายงานผลการดำเนินงานธนาคารพาณิชย์ไทย 6 เดือนแรกของปี 2567 ว่า ระบบธนาคารพาณิชย์มีความมั่นคงและมีเสถียรภาพ โดยมีเงินกองทุน เงินสำรอง และสภาพคล่องอยู่ในระดับสูง โดยสินเชื่อระบบธนาคารพาณิชย์ (รวมเครือ) ไตรมาส 2 ปี 2567 ขยายตัวชะลอลงที่ 0.3% จากระยะเดียวกันปีก่อน สินเชื่อธุรกิจโดยรวมทรงตัว ขณะที่สินเชื่อเอสเอ็มอีหดตัวต่อเนื่อง และสินเชื่ออุปโภคบริโภคขยายตัวชะลอลงตามความเสี่ยงด้านเครดิตที่ปรับสูงขึ้น ตรงข้ามกับยอดคงค้างสินเชื่อด้อยคุณภาพหรือเอ็นพีแอลที่ปรับตัวสูงขึ้น

สำหรับ ช่วงที่เหลือของปี 2567 ยังต้องติดตามความสามารถในการชำระหนี้ของธุรกิจเอสเอ็มอีขนาดเล็ก ธุรกิจในกลุ่มที่ผลปนะกอบการอาจได้รับผลกระทบจากปัญหาเชิงโครงสร้างและความสามารถในการแข่งขันที่ปรับลดลง รวมทั้งครัวเรือนบางกลุ่มที่ยังมีฐานะการเงินเปราะบางจากรายได้ที่ฟื้นตัวช้า ซึ่งคาดว่าจะยังส่งผลให้เอ็นพีแอลทยอยปรับเพิ่มขึ้น แต่ยังอยู่ในระดับที่สามารถบริหารจัดการได้และไม่เกิดการเพิ่มขึ้นอย่างก้าวกระโดด หรือ หน้าผาเอ็นพีแอล (NPL Cliff)

ในช่วงที่ผ่านมาเศรษฐกิจดีขึ้น รายได้ของประชาชนเพิ่มขึ้นแต่แค่พอยังชีพเท่านั้น ไม่พอจ่ายหนี้เดิม แม้ทั้ง 35 สถาบันการเงิน ทั้ง สถาบันวิสาหกิจขนาดกลางและขนาดย่อมอุตสาหกรรมการผลิต (SMI) นันแบงก์ และแบงก์ จะมีการช่วยเหลือลูกหนี้ตามมาตรการ Responsible Lending มาตั้งแต่วันที่ 1 ม.ค.2567 ซึ่งสามารถช่วยได้มาก ตัวเลขที่ช่วยสูงกว่าตัวเลขเอ็นพีแอลใหม่ถึง 5.6 เท่า

สกัดเอ็นพีแอล-เติมสภาพคล่อง

อย่างไรก็ตาม ยังมีลูกหนี้ที่เข้าไม่ถึง เพราะธนาคารบางแห่งมีเกณฑ์ว่าคนที่จะปรับโครงสร้างหนี้ได้ต้องเป็นหนี้เสียหรือเอ็นพีแอลก่อน รวมถึงมีเกณฑ์ว่าจะไม่ปล่อยกู้ให้กับคนอายุเกิน 65 ปีเพราะถือว่าไม่มีรายได้ ซึ่งทางแบงก์ชาติให้ทางสถาบันการเงินทำการผ่อนเกณฑ์ เพื่อจะได้ช่วยให้ลูกหนี้หลุดจากการเป็นเอ็นพีแอล และป้องกันการเป็นพีแอล โดยให้สามารถเข้าไปช่วยผู้ประกอบการที่ธุรกิจเริ่มมีผลกำไรขาดทุน แม้ว่าจะยังสามารถชำระหนี้ได้อยู่ และรายย่อยที่เริ่มไม่สามารถจ่ายหนี้ได้ โดยไม่ต้องรอให้เข้าเกณฑ์เอ็นพีแอล เพื่อให้มีสภาพคล่องในการหมุนเวียนและนำไปสร้างรายได้ใหม่ๆ

หนี้เสียของสินเชื่ออุปโภคบริโภคเพิ่มขึ้นในทุกประเภท โดยหนี้เสียของสินเชื่อที่อยู่อาศัยเพิ่มขึ้นจากกลุ่มที่ซื้อบ้านต่ำกว่า 5 ล้านบาท ส่วนสินเชื่อบัตรเครดิตและสินเชื่อส่วนบุคคล เพิ่มขึ้นจากกลุ่มเปราะบางรายได้ต่ำกว่า 3 หมื่นบาทต่อเดือน ซึ่งเป็นกลุ่มเดิมๆ ที่เคยช่วยเหลือมาก่อนกลับมาเป็นเอ็นพีแอลใหม่ กลุ่มที่ได้รับกระทบจากเศรษฐกิจฟื้นตัวไม่ทั่วถึง และหนี้เสียจากการเช่าซื้อรถยนต์ เพราะราคารถมือ 2 ปรับตัวลงแรง โดยปีที่ผ่านมาราคารถมือ 2 ลดลงถึง 50% แม้ปีนี้จะเริ่มนิ่งแล้วแต่ราคายังต่ำอยู่

คิดดอกเบี้ย 8% ผู้ประสบภัยน้ำท่วม

น.ส.สุวรรณี กล่าวว่า ในเร็วๆ นี้ จะมีหนังสือเวียนถึงสถาบันการเงินที่อยู่ภายใต้การกำกับของแบงก์ชาติ ให้ผ่อนเกณฑ์การปล่อยสินเชื่อแก่ผู้ประกอบการและประชาชนที่เป็นผู้ประสบภัยน้ำท่วมทางภาคเหนือที่เป็นหนี้อยู่ แต่เป็นลูกหนี้ดี สามารถขอสินเชื่อในการซ่อมแซมที่อยู่อาศัยได้ ส่วนจะให้เท่าไหร่เป็นสิทธิของสถาบันการเงิน และลดการชำระขั้นต่ำ (Min Pay) ต่ำกว่า 8% เป็นระยะเวลา 1 ปี ในส่วนของสินเชื่อส่วนบุคคล และสินเชื่อบุคคลดิจิทัล สามารถปล่อยกู้ฉุกเฉินชั่วคราวได้

“อยากให้สถาบันการเงิน ทำการปล่อยปรนเกณฑ์ ให้ลูกหนี้สามารถขอกู้เงินได้บางส่วนเพื่อจะได้มีวงเงินหมุนเวียนในชีวิตประจำวัน จากเดิมที่จะห้ามกู้ใหม่ และกลุ่มลูกหนี้บัตรเครดิต ถ้าผ่อนไม่ไหว ให้ปรับเป็นสินเชื่อผ่อนชำระรายงวด 12 เดือน และเปิดรูมให้ใช้วงเงินบัตรเครดิตได้บางส่วน จากเดิมที่ให้ปิดบัตรเครดิตเลย”น.ส.สุวรรณี กล่าว

ไตรมาส 2 NPL 5.4 แสนล้านบาท

ไตรมาส 2 ปี 2567 ระบบธนาคารพาณิชย์มีความมั่นคงและมีเสถียรภาพ โดยมีเงินกองทุน เงินสำรอง และสภาพคล่องอยู่ในระดับสูง โดยสินเชื่อระบบธนาคารพาณิชย์ (รวมเครือ)ขยายตัวชะลอลงที่ 0.3% จากระยะเดียวกันปีก่อน สินเชื่อธุรกิจโดยรวมทรงตัว ขณะที่สินเชื่อ SMEs หดตัวต่อเนื่อง และสินเชื่ออุปโภคบริโภคขยายตัวชะลอลงตามความเสี่ยงด้านเครดิตที่ปรับสูงขึ้น

ทั้งนี้ ยอดคงค้างสินเชื่อด้อยคุณภาพ (non-performing loan: NPL หรือ stage 3 ลูกหนี้ที่ค้างชำระต้นเงิน หรือดอกเบี้ยเป็นระยะเวลารวมกันเกินกว่า 3 เดือนนับแต่วันถึงกาหนดชำระ ) ไตรมาส 2 ปี 2567 เพิ่มขึ้นเล็กน้อยมาอยู่ที่ 5.40 แสนล้านบาท คิดเป็นสัดส่วน NPL ต่อสินเชื่อรวมที่ 2.84% จากสินเชื่ออุปโภคบริโภคเป็นสำคัญ ขณะที่ธนาคารพาณิชย์ยังบริหารจัดการคุณภาพหนี้และให้ความช่วยเหลือลูกหนี้อย่างต่อเนื่อง

สำหรับสัดส่วนสินเชื่อที่มีการเพิ่มขึ้นอย่างมีนัยสำคัญของความเสี่ยงด้านเครดิตต่อสินเชื่อรวม (significant increase in credit risk: SICR หรือ stage 2 ลูกหนี้ที่ค้างชำระต้นเงิน หรือดอกเบี้ยเป็นระยะเวลารวมกันเกินกว่า 1 เดือนนับแต่วันถึงกาหนดชำระ แต่ไม่เกิน 3 เดือนนับแต่วันถึงกำหนดชำระ ) อยู่ที่ 6.50% เพิ่มขึ้นจากไตรมาสก่อน จากสินเชื่อธุรกิจขนาดใหญ่ (โดยส่วนใหญ่เป็นลูกหนี้ที่ยังชำระหนี้ได้ตามสัญญา แต่ถูกจัดชั้นเชิงคุณภาพ) และสินเชื่ออุปโภคบริโภค

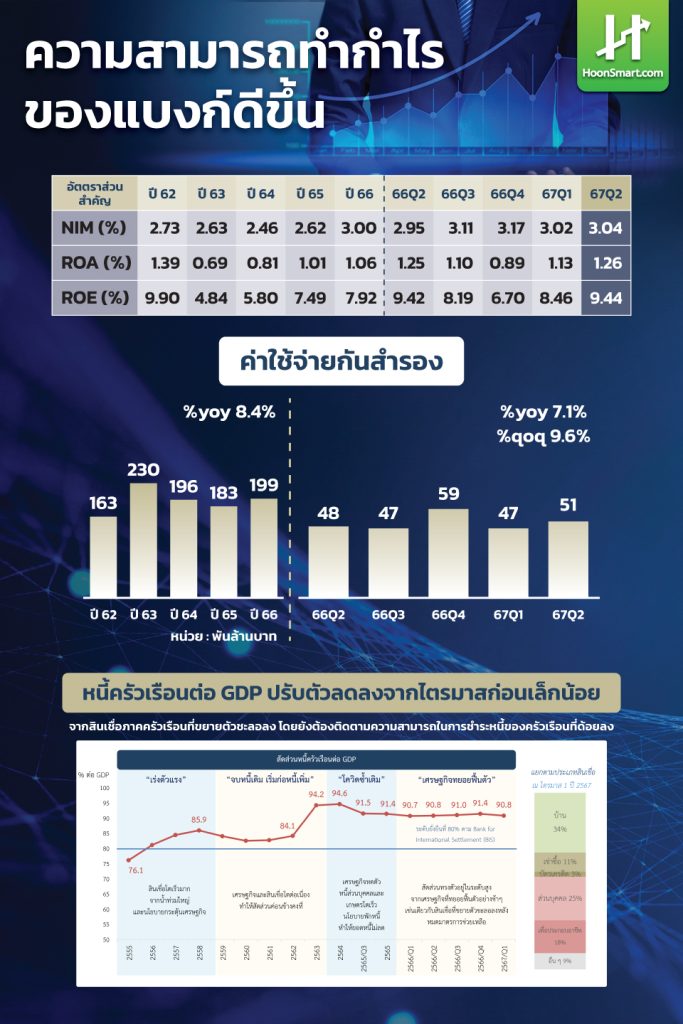

สำหรับผลการดำเนินงานไตรมาส 2 ปี 2567 ปรับดีขึ้นจากไตรมาสก่อน โดยหลักจากรายได้เงินปันผลตามปัจจัยฤดูกาล ขณะที่ค่าใช้จ่ายสำรองปรับเพิ่มขึ้น

สำหรับ สัดส่วนหนี้ครัวเรือนต่อจีดีพีไตรมาส 1 ปี 2567 ปรับลดลงจากไตรมาสก่อนเล็กน้อย จากสินเชื่อภาคครัวเรือนที่ขยายตัวชะลอลง สอดคล้องกับกระบวนการปรับลดสัดส่วนหนี้ครัวเรือนต่อรายได้ ขณะที่ภาคธุรกิจมีสัดส่วนหนี้สินต่อจีดีพีเพิ่มขึ้นเล็กน้อยตามการก่อหนี้

ด้านความสามารถในการทำกำไรโดยรวมปรับดีขึ้นจากภาคการผลิตและบริการที่เกี่ยวเนื่องกับการท่องเที่ยวเป็นสำคัญ

ทริสคาดปี’67 สินเชื่อโตต่ำกว่า 2%

บริษัท ทริส เรทติ้ง ประมาณการว่าสินเชื่อของกลุ่มธนาคารพาณิชย์จะเติบโตต่ำกว่า 2% ในปี 2567 จากการที่หลายธนาคารต่างเพิ่มความเข้มงวดในการปล่อยสินเชื่อให้กับกลุ่มลูกค้าที่มีความสามารถในการชำระหนี้ลดลง ได้แก่กลุ่ม SME และรายย่อย โดยเฉพาะสินเชื่อรถยนต์และสินเชื่อบ้าน ขณะที่สินเชื่อส่วนบุคคลดิจิทัลยังเผชิญปัญหาหนี้เสียและการเติบโตที่เชื่องช้า โดยมีอัตราส่วนสินเชื่อที่ไม่ก่อให้เกิดรายได้(NPL Ratio) เฉลี่ยเกิน 10%

ด้านครึ่งหลังของปี 2567 คาดว่าส่วนต่างอัตราดอกเบี้ยสุทธิ( NIM) ของธนาคารพาณิชย์ น่าจะเริ่มเป็นขาลง จากต้นทุนเงินฝากที่ปรับตัวขึ้น ขณะที่สินเชื่อปล่อยใหม่ยังจำกัดและผลตอบแทนน่าจะต่ำลง เนื่องจากการเน้นสินเชื่อธุรกิจขนาดใหญ่ และมีการปรับดอกเบี้ยลงเพื่อช่วยเหลือลูกค้าในกลุ่มเปราะบาง คาดว่าผลตอบแทนต่อส่วนของผู้ถือหุ้นเฉลี่ย ( ROAE) ในปีนี้น่าจะปรับตัวลงต่ำกว่า 9%