HoonSmart.com>> กองทุนรวม 6 เดือนแรกปี 67 มูลค่าทรัพย์สินสุทธิแตะ 5.36 ล้านล้านบาท เติบโตกว่า 2.16 แสนล้านบาท หรือ 4.22% จากสิ้นปีก่อน กองทุนตราสารหนี้โดดเด่นมูลค่าเพิ่มขึ้น 2.15 แสนล้านบาท กว่า 9.11% เงินไหลลงทุนรับเฟดเตรียมลดดอกเบี้ยปีนี้ ด้านกองทุนลงทุนต่างประเทศ (FIF) ฉลุย หุ้นต่างประเทศสดใส

สมาคมบริษัทจัดการลงทุน (AIMC) เปิดเผยอุตสาหกรรมกองทุนรวมในช่วง 6 เดือนแรก สิ้นสุดวันที่ 30 มิ.ย.2567 มีมูลค่าทรัพย์สินสุทธิ (NAV) อยู่ที่ 5,362,044 ล้านบาท เติบโต 216,965 ล้านบาท หรือ 4.22% จากสิ้นปี 2566 มี NAV อยู่ที่ 5,341,703 ล้านบาท

กองทุนตราสารหนี้ ซึ่งมีขนาดใหญ่สุดยังเติบโตโดดเด่น 2.15 แสนล้านบาท หรือ 9.11% ส่งผลให้ NAV ขยับขึ้นแตะ 2,577,464 ล้านบาท มีสัดส่วน 48.07% เมื่อเทียบกองทุนรวมทั้งระบบ

กองทุนตราสารทุน มีขนาดใหญ่อันดับสองมี NAV อยู่ที่ 1,591,138 ล้านบาท ลดลง 3,121 ล้านบาท หรือ -0.20%

กองทุนรวมโครงสร้างพื้นฐาน NAV อยู่ที่ 357,357 ล้านบาท ลดลง 11,049 ล้านบาท หรือ -3%

กองทุนรวมผสม NAV อยู่ที่ 333,118 ล้านบาท ลดลง 741 ล้านบาท หรือ -0.22%

ทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (REIT) NAV อยู่ที่ 242,669 ล้านบาท เพิ่มขึ้น 10,371 ล้านบาท หรือ 4.46%

หากแยกรายประเภทกองทุนใครึ่งปีแรก กองทุนรวมเพื่อไปลงทุนต่างประเทศ (FIF) เติบโต 131,842 ล้านบาท หรือ 12.60% มูลค่าแตะ 1,177,993 ล้านบาท

ด้านบริษัท มอร์นิ่งสตาร์ รีเสิร์ช (ประเทศไทย) เผยภาพรวมไตรมาส 2/267 ที่ผ่านมา อัตราเงินเฟ้อที่ยังสูงในช่วงเดือนเมษายนส่งผลให้ตลาดหุ้นสหรัฐปรับลดลงจากความกังวลว่าอัตราดอกเบี้ยจะอยู่ในระดับสูงต่อเนื่องนานกว่าคาด

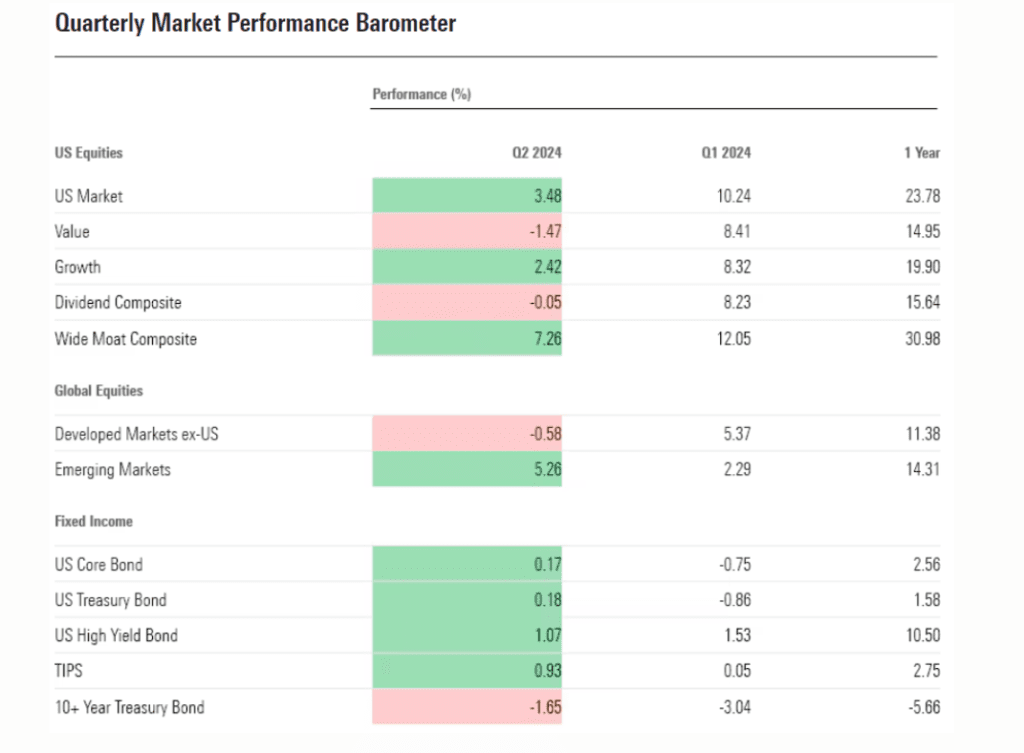

อัตราเงินเฟ้อที่ยังสูงในช่วงเดือนเมษายนส่งผลให้ตลาดหุ้นสหรัฐปรับลดลงจากความกังวลว่าอัตราดอกเบี้ยจะอยู่ในระดับสูงต่อเนื่องนานกว่าคาด อย่างไรก็ดีตลาดหุ้นปรับเพิ่มขึ้นกลับมาได้ในช่วงสิ้นไตรมาสแม้ว่า FED ส่งสัญญาณการลดดอกเบี้ยลงจาก 3 เหลือ 1 ครั้งก็ตาม เนื่องจากตัวเลขเงินเฟ้อออกมาอ่อนตัวลงและผลประกอบการบริษัทจดทะเบียนในไตรมาสแรกที่ออกมาดี ทำให้ US Market Index เพิ่มขึ้น +3.48% ในไตรมาสที่ 2 และหุ้นกลุ่มที่เกี่ยวข้องกับ AI ยังคงเพิ่มขึ้นต่อเนื่องในไตรมาสนี้ ขณะที่ตลาดตราสารหนี้ Bond yield ปรับลดลงเล็กน้อย ทำให้ราคาตราสารหนี้ปรับขึ้นได้เช่นกัน

สรุปภาพตลาดไตรมาส 2

หุ้นเทคโนโลยีขนาดใหญ่ยังคงเป็นตัวขับเคลื่อนตลาดหุ้นสหรัฐ นำโดย Nvidia ส่วนหุ้นกลุ่ม Value ให้ผลตอบแทนที่น้อยกว่าหุ้นกลุ่ม Growth และหุ้นกลุ่มปันผลก็ให้ผลตอบแทนที่น้อยกว่าตลาดรวม ส่วนหุ้น Alphabet ประกาศจ่ายปันผลเป็นครั้งแรกในรอบนี้

Bond yield ปรับลดลงในไตรมาสที่ผ่านมาทำให้ US Core Bond Index เพิ่มขึ้น +0.17% และนักลงทุนยังคาดว่าจะมีการปรับลดอัตราดอกเบี้ยลงในเดือนกันยายน

ราคาน้ำมันปรับลดลงในช่วงไตรมาส 2 จึงช่วยทำให้อัตราเงินเฟ้อชะลอลง ขณะที่ราคาทองแดงเพิ่มขึ้น +8.51% ส่วน

ตลาดหุ้น

ตลาดหุ้นในเดือนเมษายนปรับลดลง -5.6% จากเดือนก่อนหน้า หลังจากตัวเลขการจ้างงานที่ออกมาแข็งแกร่ง และตลาดหุ้นปรับขึ้นอีกครั้งในช่วงเดือนพฤษภาคมและปิดไตรมาสที่ผลการดำเนินงาน +3.48%

หุ้นกลุ่ม AI เพิ่มขึ้น +36.74% ในไตรมาสนี้และเพิ่มขึ้นกว่า +200% ในช่วง 1 ปีที่ผ่านมา นำโดย Nvidia รองลงมาคือ Apple, Microsoft, Alphabet ที่ปรับเพิ่มขึ้นตามมา ขณะที่นักกลยุทธ์ยังคงเตือนให้นักลงทุนระมัดระวังการซื้อขายในหุ้นกลุ่มนี้เนื่องจากราคาซื้อขายอยู่ในระดับที่สูงมากแล้วซึ่งสะท้อนต่อความคาดหวังต่อผลการดำเนินงานที่จะออกมาดี ซึ่งหากออกมาต่ำกว่าที่คาดการณ์ก็อาจทำให้ราคาหุ้นปรับลงได้มาก

หุ้นกลุ่ม Value และ Growth

ในไตรมาสที่ 2 พบว่า US Value Index ปรับลดลง -1.47% เทียบกับ US Growth Index ที่เพิ่มขึ้น +2.42% ทั้งนี้มีเพียงหุ้นขนาดใหญ่เท่านั้นที่ปรับเพิ่มขึ้น ขณะที่หุ้นขนาดเล็กปรับลดลงในไตรมาส 2 แต่หากดูทั้งปีพบว่าหุ้นทั้งขนาดใหญ่และเล็กยังให้ผลตอบแทนเป็นบวก

หุ้นกลุ่มเทคโนโลยีและสื่อสารคือกลุ่มที่ยังนำตลาดหุ้นให้ปรับเพิ่มขึ้น โดยกลุ่มเทคโนโลยี +1.40% สื่อสาร +9.16% ขณะที่หุ้นกลุ่มวัฐจักรนั้นปรับลลดงในไตรมาสนี้ เช่น กลุ่มพลังงาน อุตสาหกรรม วัสดุก่อสร้าง เป็นต้น ด้านกลุ่มอสังหาริมทรัพย์ยังคงไม่ดีมากเนื่องจากอัตราดอกเบี้ยยังอยู่ในระดับสูง

หุ้นกลุ่มปันผล

ในไตรมาส 2 ราคาหุ้นกลุ่มปันผลยังคงทำได้ดีน้อยกว่าตลาดหุ้นโดยรวม ทั้งนี้ Dividend Composite ลดลง -0.1% US Dividend Growth Index ลดลง -0.3% และ Dividend Leaders Index ลดลง -0.1% สำหรับ Alphabet ได้ประกาศจ่ายปันผลเป็นครั้งแรกในช่วงเมษายนที่ผ่านมา โดยนักกลยุทธ์เชื่อว่าหุ้นกลุ่มเทคโนโลยีจะยังคงจ่ายปันผลได้แต่อยู่ในระดับไม่สูงมาก

ตลาดคาดการณ์อัตราดอกเบี้ยปรับลดลงในเดือนก.ย.

หลังจากที่ Fed คงอัตราดอกเบี้ยเป้าหมายไว้ที่ 5.25%-5.50% เป็นเวลาเกือบ 2 ปี และนักลงทุนในตลาดต่างคาดหวังต่อการลดอัตราดอกเบี้ยในปีนี้โดยที่ Bond yield ในช่วงต้นปีได้ปรับลดลงสะท้อนการลดดอกเบี้ยในปีนี้มากถึง 6-7 ครั้ง อย่างไรก็ดีตัวเลขเงินเฟ้อสหรัฐที่ยังสูงทำให้นักลงทุนเริ่มปรับลดความคาดหวังต่อการลดดอกเบี้ยลงเหลือ 1-2 ครั้งในปีนี้ ซึ่งคาดว่าในเดือนกันยายนนี้มีโอกาสที่ Fed จะลดดอกเบี้ยลง 0.25%

ตลาดตราสารหนี้

ตลาดตราสารหนี้ให้ผลตอบแทนที่เป็นบวกในไตรมาส 2 หลังจากที่นักลงทุนเริ่มมั่นใจต่อการปรับลดอัตราดอกเบี้ยในปีนี้ โดยผลตอบแทนพันธบัตรรัฐบาลสหรัฐอายุ 10 ปี ปรับลดลง 0.3% จากเดือนเมษายนมาปิดไตรมาสที่ 4.37% ส่งผลให้ราคาพันธบัตรปรับเพิ่มสูงขึ้นแทน ทั้งนี้ Core Bond Index ให้ผลตอบแทน +0.17% สอดคล้องไปกับผลตอบแทนของพันธบัตรสหรัฐหรือ US Treasury bond ที่ให้ผลตอบแทน +0.18% ส่วนกลุ่มHigh-yield ให้ผลตอบแทนอยู่ที่ +1.07%

ผลตอบแทนตราสารหนี้ระยะยาวยังอยู่ในระดับต่ำกว่าตราสารหนี้ระยะสั้น

ในไตรมาส 2 อัตราผลตอบแทนตราสารหนี้ยังอยู่ในภาวะ Inverted (ผลตอบแทนตราสารหนี้ระยะสั้นสูงกว่าผลตอบแทนตราสารหนี้ระยะยาว) ซึ่งเป็นการสะท้อนมุมมองนักลงทุนต่อภาวะเศรษฐกิจที่ยังไม่ดีในอนาคต ซึ่งปกติภาวะดังกล่าวมักเกิดในช่วงที่คาดว่าจะเกิดภาวะเศรษฐกิจถดถอยในอนาคต

ความผันผวนของตลาดหุ้นและตราสารหนี้

ความผันผวนของตลาดหุ้นปรับเพิ่มขึ้นในไตรมาสที่ 2 แต่ยังต่ำกว่าค่าเฉลี่ยของความผันผวนในอดีต ส่วนตลาดตราสารหนี้ความผันผวนยังสูงเมื่อเทียบกับค่าเฉลี่ยในอดีตช่วง 5 ปีที่ผ่านมา

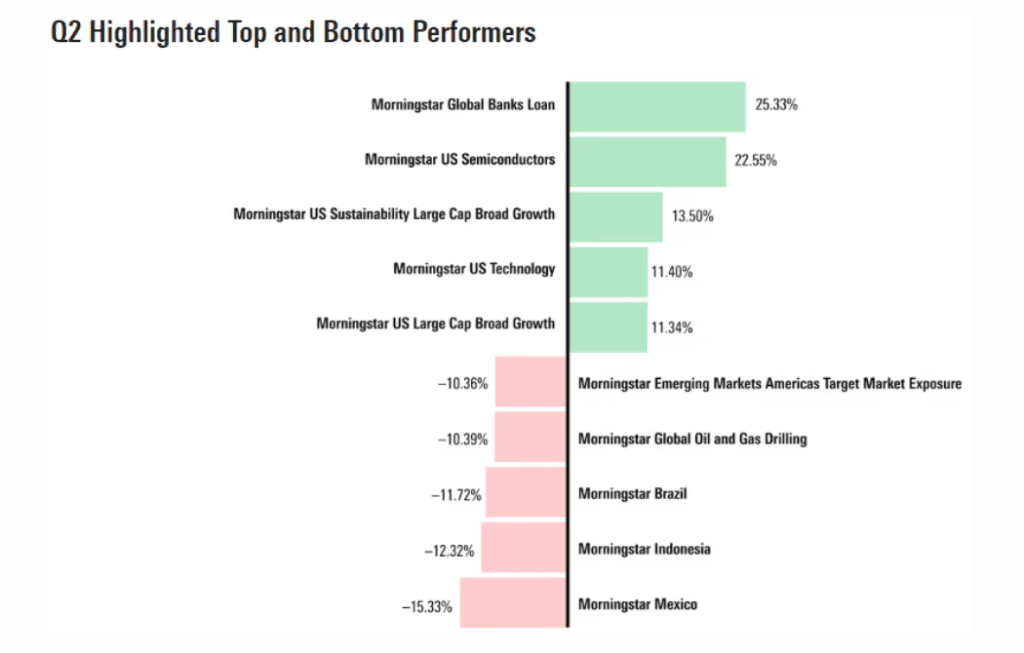

สินทรัพย์ที่ให้ผลตอบแทนมากที่สุดและน้อยที่สุดในไตรมาส 2

หุ้นกลุ่ม Semiconductors ให้ผลตอบแทนมากที่สุดในไตรมาส 2 โดย US Semiconductor Index +22.55% ซึ่งนำโดยหุ้น Nvidia รองลงมาคือ Broadcom นอกจากนี้ Global Banks Loan Index ยังใหผลตอบแทนมากถึง +25.33% เช่นกัน ส่วน Mexico Index ปรับลดลง -15.33% ในไตรมาสที่ผ่านมาหลังจากมีความกังวลทางการเมืองในประเทศ เช่นเดียวกับหุ้นกลุ่มพลังงานที่ปรับลดลงตามราคาน้ำมันที่ลดลงเช่นกัน

ตลาดสินค้าโภคภัณฑ์

ราคาน้ำมัน WTI ปรับลดลง -2.59% ในไตรมาสที่ 2 หลังจากที่ปรับเพิ่มขึ้นมากว่า +18%ในช่วงต้นปี ซึ่งการปรับลดลงครั้งนี้ทำให้ต้นทุนพลังงานและราคาสินค้าปรับลดลงได้บ้าง ด้านราคาทองคำเพิ่มขึ้น +4.08% และราคาทองแดงปรับเพิ่มขึ้นสูงกว่า +25%ในระหว่างไตรมาสก่อนที่จะลดลงและปิดไตรมาส +8.51% ทั้งนี้ราคาทองแดงถูกใช้มากในภาคอุตสาหกรรม การที่ราคาปรับเพิ่มขึ้นก็เป็นเหมือนการสะท้อนกิจกรรมทางเศรษฐกิจที่แข็งแกร่ง

ตลาด Cryptocurrency

ราคาสินทรัพย์ในกลุ่มนี้ปรับลดลงในไตรมาสที่ 2 จากที่ปรับขึ้นได้ดีในไตรมาสแรกของปีนี้จากการที่Spot bitcoin exchange-traded funds ได้รับการอนุมัติให้เกิดขึ้นเป็นครั้งแรก โดยราคา Bitcoin ปิดไตรมาส 2 ที่ราคา 60,000 เหรียญ ลดลง -13.64% จากราคาสูงสุดใหม่ช่วงเดือนมีนาคมที่ 73,000 เหรียญ ส่วน Ethereum ปิดไตรมาสลดลง -5.57%

อ่านข่าว

Finnomena เผยนักลงทุนหลบหุ้นไทยโยกลุยนอก ครึ่งปี 67 มูลค่ากองหุ้นไทยลดเหลือ 2%