HoonSmart.com>> “ศูนย์วิจัยเศรษฐกิจและธุรกิจ Economic Intelligence Center (EIC) ธนาคารไทยพาณิชย์” ประเมินส่งออกไทยครึ่งแรกของปีเติบโตแข็งแกร่ง แต่ระยะถัดไปมีความเสี่ยงมากขึ้นจากแนวโน้มเศรษฐกิจโลกชะลอตัว คงคาดการณ์ส่งออกปี 65 ขยายตัว 5.8%

มูลค่าการส่งออกสินค้าไทยเดือน มิ.ย. ขยายตัวเร่งขึ้นจากเดือนก่อนและต่อเนื่องเป็นเดือนที่ 16

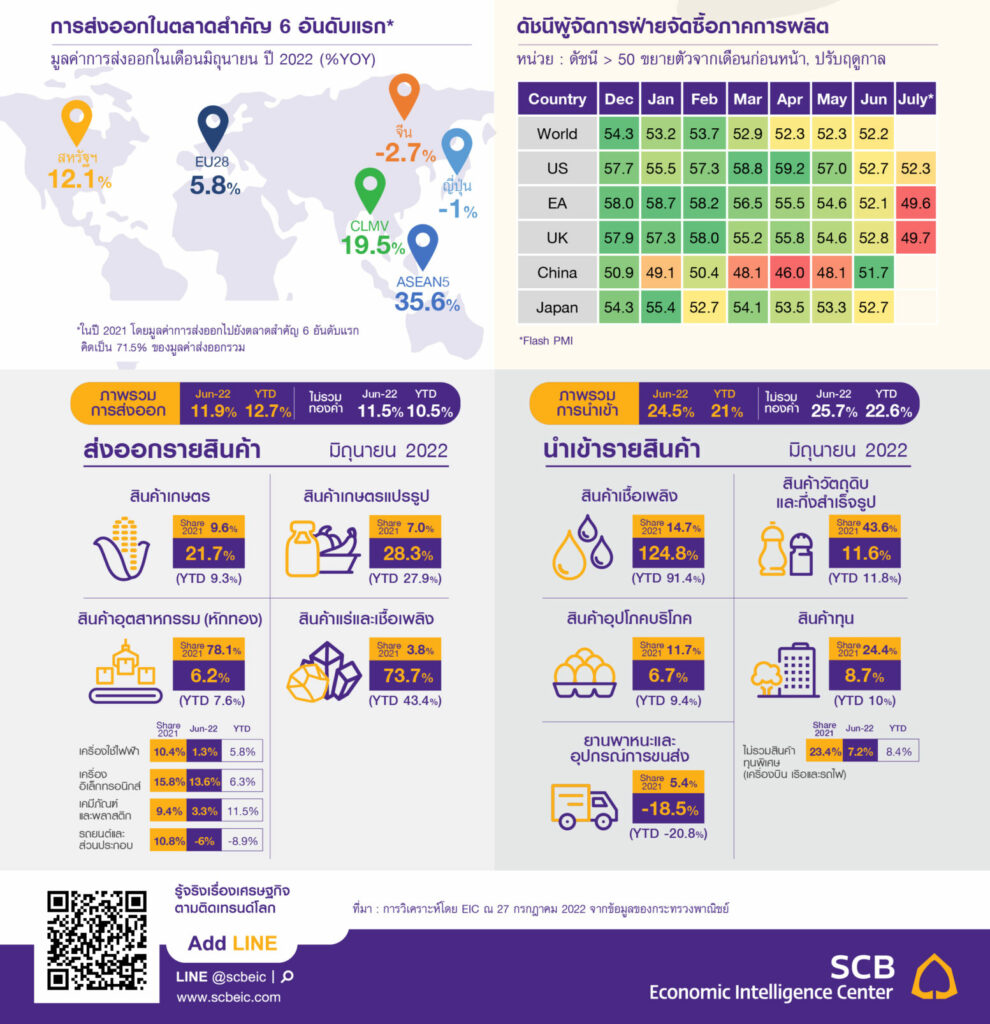

มูลค่าการส่งออกของไทยเดือนมิถุนายน 2022 อยู่ที่ 26,533 ล้านดอลลาร์สหรัฐ ขยายตัว 11.9%YOY (เทียบกับช่วงเดียวกันของปีก่อนหน้า) เร่งขึ้นจากเดือนพฤษภาคมที่ 10.5% และนับเป็นการขยายตัวต่อเนื่องติดต่อกันเป็นเดือนที่ 16 หากหักทองคำการส่งออกในเดือนนี้จะขยายตัวได้ 11.5% ชะลอตัวจากเดือนก่อนหน้าที่ 12.5% หากเมื่อพิจารณาการส่งออกเดือนมิถุนายนเทียบกับเดือนพฤษภาคมแบบปรับฤดูกาลจะพบว่าการส่งออกของไทยขยายตัวจากเดือนก่อนหน้าที่ 2.3%MOM_sa แต่หากไม่รวมทองคำจะทรงตัวจากเดือนก่อนหน้า ในภาพรวมส่งออกไทยในครึ่งแรกของปี 2022 ขยายตัวได้ดีที่ 12.7% และหากหักทองคำขยายตัวที่ 10.5%

สินค้าเกษตรยังขยายตัวดีต่อเนื่องและคอมพิวเตอร์กลับมาขยายตัวอีกครั้งในรอบ 4 เดือน

ในภาพรวมการส่งออกรายสินค้าพบว่าแม้ส่วนใหญ่ยังขยายตัวได้ แต่มีบางหมวดสำคัญที่หดตัวหรือชะลอตัวลง โดย (1) สินค้าเกษตรขยายตัวได้ดีต่อเนื่องที่ 21.7% เร่งตัวขึ้นเล็กน้อยจากเดือนก่อนหน้าที่ 21.5% โดยได้รับอานิสงส์ทั้งด้านปริมาณผลผลิตในไทยที่ดีตามปริมาณน้ำฝนและน้ำในเขื่อนที่เพียงพอและการสนับสนุนจากภาครัฐ และด้านราคาจากการชะงักของอุปทานสินค้าเกษตรในตลาดโลกจากสงครามในยูเครน และมาตรการห้ามการส่งออกสินค้าเกษตรและอาหารในบางประเทศ

สินค้าที่เป็นปัจจัยหนุนสำคัญในเดือนนี้ ได้แก่ ผลไม้สด แช่เย็น แช่แข็งและแห้ง ข้าว และยางพารา (2) สินค้าอุตสาหกรรมเกษตรขยายตัวได้ดีที่ 28.3% ชะลอตัวลงเล็กน้อยจากเดือนก่อนหน้าที่ 32.7% โดยสินค้าที่เป็นปัจจัยหนุนสำคัญในเดือนนี้ ได้แก่ ไขมันและน้ำมันจากพืชและสัตว์ น้ำตาลทราย อาหารทะเลกระป๋องและแปรรูป ผลไม้กระป๋องและแปรรูป ไก่แปรรูป และอาหารสัตว์เลี้ยง (3) สำหรับสินค้าอุตสาหกรรมขยายตัว 6.7% เร่งตัวจากเดือนก่อนหน้าที่ 4.2%

โดยมีสินค้าที่เป็นปัจจัยหนุนสำคัญ ได้แก่ สินค้ากลุ่มอากาศยานและทองคำ ซึ่งไม่ได้สะท้อนภาพการส่งออกที่แท้จริง ตามมาด้วยผลิตภัณฑ์อะลูมิเนียม เครื่องปรับอากาศและส่วนประกอบ เหล็ก เหล็กกล้าและผลิตภัณฑ์ เป็นต้น โดยเฉพาะคอมพิวเตอร์ที่กลับมาขยายตัวถึง 19.1% และเป็นการกลับมาขยายตัวได้ครั้งแรกในรอบ 3 เดือน สะท้อนถึงปัญหาขาดแคลนชิปที่ยังยืดเยื้อเริ่มมีสัญญาณที่ดีขึ้นในช่วงที่ผ่านมา

อย่างไรก็ดี รถยนต์และส่วนประกอบยังคงเป็นสินค้าฉุดการส่งออกของไทย จากอุปสงค์โดยรวมของโลกที่ชะลอตัวจากความไม่แน่นอนของเศรษฐกิจ และ (4) สินค้าแร่และเชื้อเพลิงที่ยังขยายตัวได้ดีที่ 73.7% เร่งตัวจากเดือนก่อนหน้าที่ 65.3% ทั้งนี้การส่งออกเชื้อเพลิงของไทยอาจชะลอตัวลงในเดือนถัดไปจากราคาน้ำมันดิบในตลาดโลกและค่าการกลั่นที่ปรับตัวลดลงตามความกังวลว่าเศรษฐกิจในประเทศสำคัญหลายประเทศจะเข้าสู่ภาวะถดถอย

ส่งออกรายตลาดกระจุกตัวในอาเซียนและอินเดีย หลายตลาดสำคัญเริ่มส่งสัญญาณชะลอตัว

ด้านการส่งออกรายตลาดพบว่าการส่งออกไปอาเซียนและอินเดียเป็นตลาดหนุนสำคัญ โดยขยายตัวได้สูงที่สุดในรอบ 6 และ 12 เดือน ถึง 35.6% และ 77.7% ตามลำดับ มูลค่าการส่งออกไปยังสปป.ลาวและเมียนมายังคงขยายตัวได้ดีในเดือนมิถุนายนที่ 10% และ 15.4% ตามลำดับ จากเดือนก่อนหน้าที่ 29.8% และ 12% โดย EIC คาดว่าปัญหาการขาดแคลนเงินทุนสำรองระหว่างประเทศในสปป.ลาวและเมียนมาจะมีผลกระทบต่อการส่งออกของไทยอย่างจำกัด เนื่องจากการส่งออกน้ำมันสำเร็จรูป ซึ่งเป็นสินค้าส่งออกหลัก ยังได้อานิสงส์จากราคาน้ำมันในตลาดโลกที่สูงขึ้นและอุปสงค์ที่ฟื้นตัว

นอกจากนี้ การค้าชายแดนบางส่วนจะใช้เงินบาทในการชำระและมีการทำข้อตกลงจ่ายเงินล่วงหน้าไว้แล้ว ซึ่งจะลดผลกระทบจากปัญหาดังกล่าว ทั้งนี้ความเสี่ยงต่อการส่งออกไทยจะมาจากการชะลอตัวของเศรษฐกิจสปป.ลาวและเมียนมา และมาตรการห้ามนำเข้าสินค้า เช่น รถยนต์ในเมียนมา ซึ่งจะเป็นความเสี่ยงต่อการส่งออกไทยในระยะต่อไป ในขณะที่การส่งออกไปจีน ญี่ปุ่นและฮ่องกง เป็นตลาดฉุดสำคัญ โดยเฉพาะมูลค่าการส่งออกไปจีนในเดือนนี้กลับมาหดตัวอีกครั้งที่ -2.7% หลังจากกลับมาขยายตัวได้ 3.8% ในเดือนก่อนหน้า และหดตัว -7.3% ในเดือนเมษายน สะท้อนถึงความกังวลของเศรษฐกิจที่ยังซบเซาโดยเฉพาะภาคอสังหาริมทรัพย์และความเสี่ยงในการปิดเมืองอีกครั้ง รวมถึงภาวะเศรษฐกิจโลกที่ชะลอตัวอาจทำให้การนำเข้าวัตถุดิบการผลิตของจีนชะลอตัวลง

ทั้งนี้ในระยะถัดไปหากพิจารณาถึงระดับราคาสินค้าที่ยังขยายตัวอย่างต่อเนื่อง ปริมาณนำเข้าโดยรวมของจีนและปริมาณการส่งออกของไทยไปจีนอาจลดลง สอดคล้องกับการส่งออกไปสหรัฐฯ ที่ขยายตัวต่ำสุดในรอบ 14 เดือน จากความกังวลของความเสี่ยงเศรษฐกิจถดถอยที่เพิ่มสูงขึ้น และการส่งออกไปยุโรป (EU28) ที่ได้รับผลกระทบจากสงครามโดยตรงจากอุปทานด้านพลังงานและเป็นตลาดส่งออกสำคัญของไทยในเดือนนี้ขยายตัวได้ 5.8% ชะลอตัวจาก 7.7% ในเดือนก่อนหน้าการส่งออกไปรัสเซียและยูเครนยังคงหดตัวต่อเนื่องในระดับสูงที่ 52.7% และ 86.3% แต่ไม่ได้มีนัยต่อเศรษฐกิจไทยมากเนื่องจากเป็นตลาดส่งออกขนาดเล็กของไทย

มูลค่าการนำเข้าขยายตัวมากกว่าการส่งออก ส่งผลให้ดุลการค้าขาดดุล

ด้านมูลค่านำเข้าในเดือนมิถุนายนขยายตัว 24.5% เร่งตัวจากเดือนก่อนหน้าที่ 24.2% จากราคาพลังงานและสินค้าโภคภัณฑ์ที่ปรับตัวสูงขึ้นจากสงครามในยูเครน การขยายตัวของอุปสงค์ในประเทศ และความต้องการผลิตเพื่อการส่งออกโดยในเดือนนี้สินค้าเชื้อเพลิงขยายตัว 124.8% สินค้าทุนขยายตัว 8.7% สินค้าวัตถุดิบและกึ่งสำเร็จรูปขยายตัว 11.6% สินค้าอุปโภคบริโภคขยายตัว 6.7% ในขณะที่สินค้ายานพาหนะและอุปกรณ์การขนส่งหดตัว -18.5% ในด้านดุลการค้าเดือนนี้ขาดดุล -1,529.2 ล้านดอลลาร์สหรัฐ ทำให้ในช่วงครึ่งแรกของปี 2022 มูลค่าการนำเข้าขยายตัว 21% และมีดุลการค้าขาดดุล -6,255.9 ล้านดอลลาร์สหรัฐ ในระยะถัดไปคาดดุลการค้าจะขาดดุลลดลงจากราคาพลังงานที่มีแนวโน้มลดลงในช่วงท้ายปี

ส่งออกระยะถัดไปมีความเสี่ยงมากขึ้นจากแนวโน้มเศรษฐกิจโลกชะลอตัว

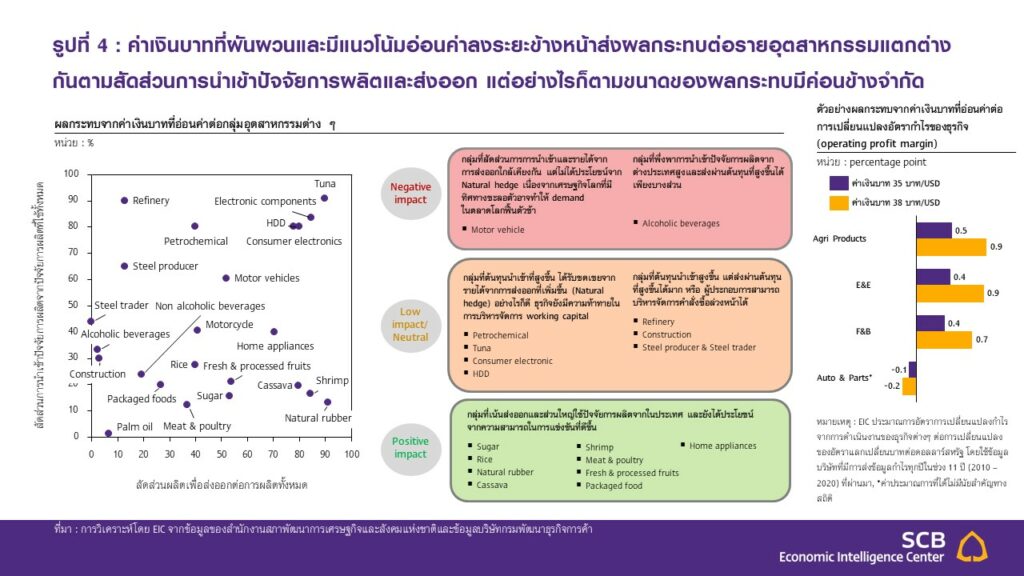

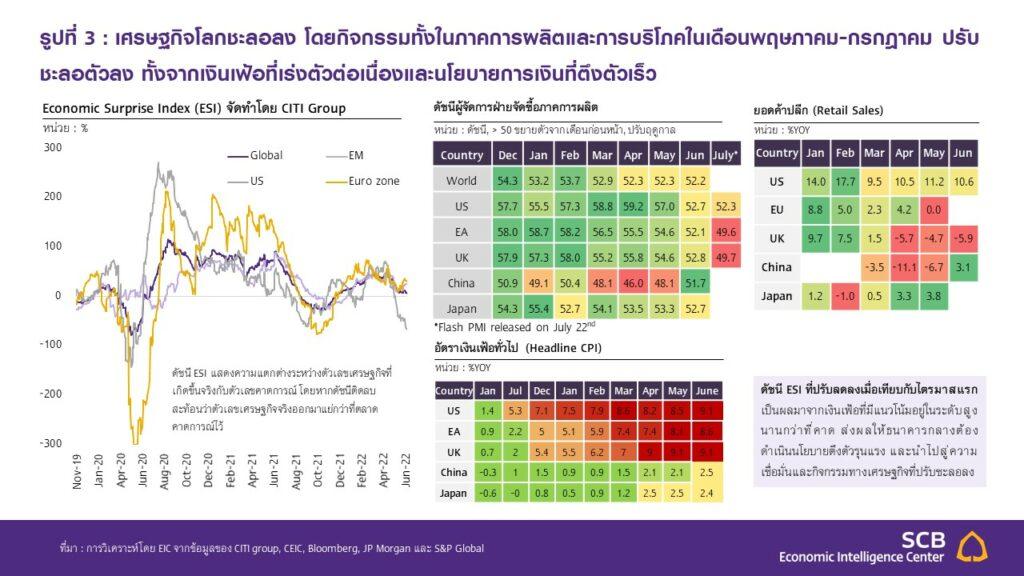

ส่งออกไทยขยายตัวได้ดีในช่วงครึ่งแรกของปีและคาดว่าจะยังคงขยายตัวได้ต่อเนื่องในช่วงที่เหลือของปีจากอานิสงส์เงินบาทที่มีแนวโน้มอ่อนค่า ทำให้หลายกลุ่มสินค้าได้รับประโยชน์โดยเฉพาะสินค้าที่พึ่งพาปัจจัยการผลิตนำเข้าน้อยและพึ่งพาตลาดต่างประเทศสูง (รูปที่ 4) แต่หากพิจารณาถึงองค์ประกอบของการขยายตัวในช่วงที่ผ่านมาพบว่าการขยายตัวมาจากปัจจัยด้านราคามากขึ้น จากการขาดแคลนสินค้าเกษตรในตลาดโลก และระดับราคาสินค้าส่งออกที่อยู่ในระดับสูง โดยในระยะถัดไปที่ภาวะเศรษฐกิจโลกมีความเสี่ยงชะลอตัวเพิ่มขึ้น สอดคล้องกับข้อมูลดัชนีผู้จัดการฝ่ายจัดซื้อภาคการผลิต (Global Manufacturing PMI) ที่อยู่ในระดับที่ต่ำที่สุดในรอบ 22 เดือน และดัชนีคำสั่งซื้อจากต่างประเทศ (Export orders) ที่อยู่ในระดับหดตัวติดต่อกัน 4 เดือน

ในช่วงครึ่งปีหลัง EIC คาดการณ์ว่าการส่งออกของไทยจะชะลอตัวลงโดยเฉพาะจากด้านปริมาณ ตามกำลังซื้อของประเทศผู้นำเข้า (รูปที่ 3) ทั้งจากปัจจัยเงินเฟ้อที่เร่งตัวสูงขึ้นทั่วโลกส่งผลให้ธนาคารกลางในหลายประเทศจำเป็นต้องนำเอามาตรการการเงินที่ตึงตัวมาใช้เร็วและแรงมากขึ้น ตลาดจีนที่ยังมีความเสี่ยงจากการนำมาตรการควบคุมโรคที่เข้มข้นมาใช้ใหม่และจากการปรับโครงสร้างเศรษฐกิจในประเทศ

ตลาดยุโรปที่มีความเสี่ยงจากภาวะสงคราม ตลาดสปป.ลาวและเมียนมาที่มีความเสี่ยงด้านเสถียรภาพภายในประเทศ ความผันผวนในตลาดการเงินของศรีลังกาและปากีสถานที่อาจกระทบต่อไปยังประเทศกำลังพัฒนาอื่น รวมถึงปัญหาการชะงักของอุปทานที่ยังคงมีอยู่และอาจส่งผลกระทบต่อเนื่องไปจนถึงปี 2023 กระทบต่อไปยังสินค้าขั้นปลายต่าง ๆ โดยเฉพาะรถยนต์ แม้แรงกดดันด้านราคาเซมิคอนดักเตอร์และราคาวัตถุดิบต่าง ๆ จะเริ่มส่งสัญญาณ

ดีขึ้นก็ตาม