HoonSmart.com>>สมาคมตราสารหนี้ไทยคาดปี 65 เอกชนแห่ออกหุ้นกู้ระยะยาวสูงกว่า 1.1 ล้านล้านบาท ทุบสถิติสูงสุดใหม่ จากครึ่งปีแรกขายมากกว่า 6.6 แสนล้านบาทเพิ่มขึ้น 27% ไม่สนดอกเบี้ยเพิ่มตามอัตราผลตอบแทนพันธบัตรรัฐบาลไทยรุ่น 10 ปีสูงขึ้นกว่า1% มีผู้ออกรายใหม่ 14 บริษัท เผย 16 บริษัทเลื่อนชำระหนี้ ต่างชาติเงินลงทุนลดลง 5,175 ล้านบาท ยอดถือครอง 1.03 ล้านล้านบาทส่วนใหญ่ถือตัวยาว มีโอกาสเงินไหลออกต่อ ด้านหุ้นไทยพุ่งแรงกว่า 20 จุดหรือ 1.1% มากสุดในเดือนก.ค.นี้ ดีใจน้ำมันดิ่งต่ำกว่า 100 ดอลลาร์ ลดแรงกดดันเฟดเร่งขึ้นดอกเบี้ยสกัดเงินเฟ้อ

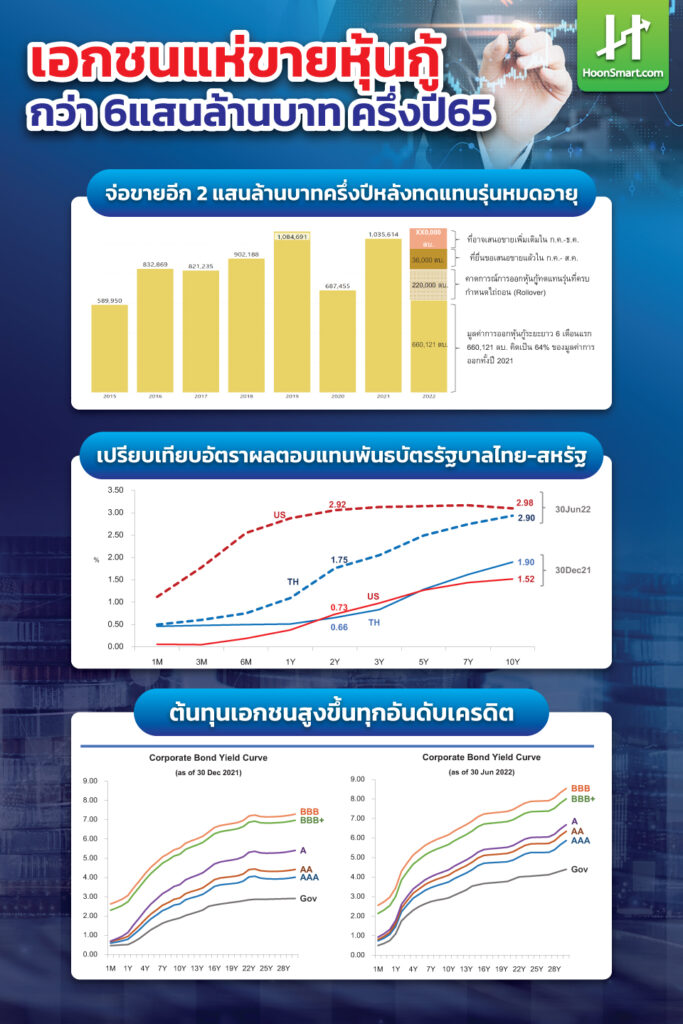

ดร.สมจินต์ ศรไพศาล แถลงข่าวเปิดตัวครั้งแรก นับตั้งแต่เข้ามารับตำแหน่งกรรมการผู้จัดการ สมาคมตลาดตราสารหนี้ไทย (ThaiBMA) เมื่อวันที่ 17 พ.ค.2565 ว่า ในครึ่งแรกของปี 2565 ตลาดตราสารหนี้ไทย มีมูลค่าคงค้าง เติบโต 2% เป็น 15.30 ล้านล้านบาท เท่ากับผลิตภัณฑ์มวลรวมในประเทศ (GDP) มาจากหุ้นกู้เอกชนคงค้างเพิ่มขึ้น 5.18% เป็น 4.41 ล้านล้านบาท โดยเฉพาะการออกหุ้นกู้ระยะยาวมากถึง 660,121 ล้านบาทเพิ่มขึ้น 27%จากช่วงเดียวกันปีก่อน คิดเป็นสัดส่วน 64% ของปีที่ผ่านมา คาดว่ารวมทั้งปีสูงถึง 1.1 ล้านล้านบาท จะทะลุ 1 ล้านล้านบาทได้เป็นปีที่สาม และมีโอกาสทำสถิติการออกสูงสุดใหม่(นิวไฮ)

ทั้งนี้ เอกชนเร่งออกหุ้นกู้เพื่อเตรียมสภาพคล่องและล็อกต้นทุนการเงินก่อนที่ดอกเบี้ยจะปรับตัวสูงขึ้นในครึ่งปีหลัง แม้ว่าต้นทุนของหุ้นกู้ขยับสูงขึ้นทุกรุ่นทุกอันดับเครดิตตามอัตราผลตอบแทนพันธบัตรรัฐบาลไทย(บอนด์ยีลด์) รุ่น 10 ปี สูงขึ้น 1% เทียบกับสิ้นปีก่อน แต่ยังน้อยกว่าบอนด์ยีลด์สหรัฐที่เพิ่มขึ้น 1.46% เนื่องจากในช่วง 3 เดือนแรก คาดว่ากนง.จะไม่ปรับเพิ่มดอกเบี้ย เพราะเงินเฟ้อไทยยังต่ำ แต่เมื่อเงินเฟ้อเร่งตัวขึ้น ก็เพิ่มแรงกดดันให้ต้องปรับดอกเบี้ยตาม อย่างไรก็ตามผลกระทบจากนโยบายกนง.จะมีผลต่อตราสารหนี้ระยะสั้น ส่วนระยะยาวเคลื่อนไหวตามธรรมชาติกับการคาดการณ์แนวโน้ม ดอกเบี้ย เงินเฟ้อและนโยบายการเงิน ทำให้บอนด์รุ่นอายุ 2 ปี ขยับสูงมากตั้งแต่เดือนเม.ย.ที่ผ่านมา ณ สิ้นเดือน มิ.ย. 2565 เท่ากับ 1.75% และ รุ่นอายุ10 ปี เท่ากับ 2.90% เป็นการปรับตัวสูงขึ้น 1.10% และ 1.00% ตามลำดับจากสิ้นปีที่แล้ว

ส่วนชดเชยความเสี่ยงด้านเครดิต (Credit spread) ในช่วงครึ่งปีแรกของหุ้นกู้อายุ 5 ปี กลุ่มอันดับเครดิต AA และ AAA มีการปรับตัวสูงขึ้น ส่วนอันดับเครดิตต่ำกว่า AA มีการปรับตัวลดลง แต่จากการปรับขึ้นอย่างรวดเร็วของอัตราผลตอบแทนพันธบัตรรัฐบาลในช่วงไตรมาสสอง ส่งผลให้การออกหุ้นกู้มีต้นทุนที่สูงขึ้นจากสิ้นปีที่ผ่านมา และสูงกว่าระดับก่อนเกิดโควิด โดยหุ้นกู้อายุ 5 ปี กลุ่มอันดับเครดิต AAA, AA, A, BBB+ และ BBB มีต้นทุนดอกเบี้ยโดยเฉลี่ย ณ สิ้นเดือน มิ.ย. 2565 ที่ 3.09%, 3.37%, 3.61%, 4.89% และ 5.35% ตามลำดับ

นอกจากนี้หุ้นกู้ยังออกมาขาย เพื่อทดแทนรุ่นที่ครบกำหนดไถ่ถอน คาดว่าในครึ่งปีหลังจะเสนอขายประมาณ 2 แสนล้านบาท จากที่คาดไว้จะครบอายุจำนวน 326,429 ล้านบาท รวมทั้งปีจำนวน 734,174 ล้านบาท ส่วนในปี 2566-2567 จะครบอายุจำนวน 671,257 ล้านบาท และ 749,778 ล้านบาท

” เอกชนออกหุ้นกู้อายุเฉลี่ยยาวขึ้นเป็น 5.07 ปี เทียบกับในช่วงปี 2561-2564 อายุเฉลี่ย 4 ปีเศษ โดยเฉพาะกลุ่ม Investment grade และรุ่นอายุตั้งแต่ 7 ปีขึ้นไป ออกมากขึ้น ” ดร.สมจินต์กล่าว

ส่วนแนวโน้มการปรับขึ้นอัตราดอกเบี้ยของเฟดเร่งตัวกว่ากนง. เพิ่มส่วนต่างดอกเบี้ยของไทยและสหรัฐ จะยิ่งทำให้นักลงทุนต่างชาติขายตราสารหนี้ไทยออกมามากขึ้นในครึ่งปีหลัง ดร.สมจินต์กล่าวว่า ก็มีโอกาส และมีผลกระทบพอสมควร ที่ผ่านมามีการไหลออกสำหรับตราสารหนี้อายุต่ำกว่า 1 ปี แต่เชื่อมั่นในการดำเนินนโยบายของธนาคารแห่งประเทศไทย ที่ผ่านมาได้สร้างเสถียรภาพทางการเงินไทยได้ค่อนข้างดี นอกจากนี้ ณ สิ้นไตรมาสที่ 2/2565 นักลงทุนต่างชาติถือครองตราสารหนี้ไทยที่ 1.03 ล้านล้านบาท คิดเป็น 7% ของมูลค่าคงค้าง โดยมีอายุเฉลี่ยที่ถือครอบ 8.4 ปี คือมากกว่า 3.17 แสนล้านบาทอยู่ในอายุมากกว่า 10 ปี ตามด้วย 5-10 ปี จำนวน 295,000 ล้านบาท

น.ส.อริยา ติรณะประกิจ รองกรรมการผู้จัดการ สมาคมตลาดตราสารหนี้ไทย กล่าวว่า ในช่วง 6 เดือนแรก มีผู้ออกหุ้นกู้ระยะยาวรายใหม่ 14 บริษัทเพิ่มขึ้นจาก 7 บริษัทในครึ่งแรกปีก่อน โดยกระจายจาก 8 กลุ่มอุตสาหกรรม โดยเฉพาะกลุ่มพลังงาน และปิโตรเคมีมีการออกมากกว่าที่ผ่านมา ขณะเดียวกันยังมีแนวโน้มการออกเพิ่มขึ้นทุกกลุ่มอันดับเครดิต ขณะเดียวกันหุ้นกู้ที่ผู้ออกมีสิทธิไถ่ถอนก่อนครบกำหนด หรือ Call option ก็กลับมาเช่นเดียวกัน รวมถึงหุ้นกู้ระยะยาวที่มีเรทติ้ง AAA ที่ออกเพิ่มขึ้น นำมาเสนอขายประชาชนทั่วไป(PO) มากขึ้น

สำหรับสถานการณ์หุ้นกู้มีปัญหาการชำระหนี้ ก็มีมากขึ้น ช่วงก่อนเกิดโควิด-19 มีจำนวน 1-2 ราย แต่เมื่อมีวิกฤตการณ์จากโควิด ส่งผลกระทบต่อเศรษฐกิจไปทั่วโลก การผิดนัดชำระหนี้เพิ่มเป็น 16 บริษัท ส่วนหนึ่งได้รับผลกระทบจากเศรษฐกิจและธุรกิจ แต่เมื่อสถานการณ์ดีขึ้น ก็มีความสามารถในการนำเงินมาชำระคืนครบถ้วน เช่น ธุรกิจเดินรือ และธุรกิจการบิน

ด้านตลาดหลักทรัพย์วันที่ 8 ก.ค.2565 ดัชนีปิดที่ระดับ 1,562.37 จุด เพิ่มขึ้น 20.58 จุด หรือ +1.33% มูลค่าซื้อขาย 65,952.95 ล้านบาท โดยนักลงทุนต่างประเทศซื้อสุทธิ 1,812.15 ล้านบาท ส่วนนักลงทุนไทยขาย 1,735.02 ล้านบาท ทั้งนี้เป็นการปรับขึ้นมากที่สุดในรอบเดือนก.ค. หลังจากราคาน้ำมันดิบดิ่งลงแรง ราคาต่ำกว่า 100 ดอลลาร์/บาร์เรล ช่วยชะลอตัวลขเงินเฟ้อและลดแรงกดดันในการเร่งขึ้นดอกเบี้ยของเฟด

นายศราวุธ เตโชชวลิต ผู้อำนวยการอาวุโสฝ่ายวิเคราะห์หลักทรัพย์ บล.อาร์เอชบี (ประเทศไทย) กล่าวว่า ตลาดหุ้นไทยรีบาวด์ตามตลาดหุ้นในภูมิภาคเอเชียที่ส่วนใหญ่จะปรับตัวขึ้นกัน หลังจากธนาคารกลางสหรัฐ (เฟด) ได้คาดการณ์การปรับขึ้นอัตราดอกเบี้ยนโยบายในเดือนก.ค.มีโอกาสปรับขึ้น 0.50-0.75% ทำให้เห็นถึงทางเลือกที่ไม่รุนแรง แต่ก็ขึ้นกับข้อมูลเศรษฐกิจของสหรัฐฯที่จะทยอยออกมาในสัปดาห์หน้า โดยเฉพาะตัวเลขเงินเฟ้อเดือนมิ.ย. คาดว่าไม่รุนแรงเท่าเงินเฟ้อเดือนพ.ค. เพราะราคาน้ำมัน และราคาสินค้าโภคภัณฑ์เริ่มปรับตัวลง ทำให้ช่วยลดแรงกดดันเงินเฟ้อในระยะสั้น

อย่างไรก็ดี ตลาดยังมีความกังวลเศรษฐกิจถดถอย เนื่องจากบอนด์ยีลด์ของสหรัฐฯ อายุ 2 ปี และ 10 ปี เกิด Inverted Yield Curve ทำให้เงินดอลลาร์สหรัฐฯแข็งค่า และค่าเงินในภูมิภาคอ่อนค่า ดังนั้นจะต้องจับตาทิศทางค่าเงินจะดีขึ้นหรือไม่

ส่วนแนวโน้มตลาดหุ้นในวันที่ 8 ก.ค.2565 ตลาดมีโอกาสปรับขึ้นได้แต่ไม่แรง โดยมีแนวรับ 1,545 จุด ส่วนแนวต้าน 1,565 จุด