โดย…ณัฏฐะ มหัทธนา

โดย…ณัฏฐะ มหัทธนา

ผู้อำนวยการอาวุโส ฝ่ายกลยุทธ์การลงทุนและลูกค้าสัมพันธ์ บลจ. กรุงไทย (KTAM)

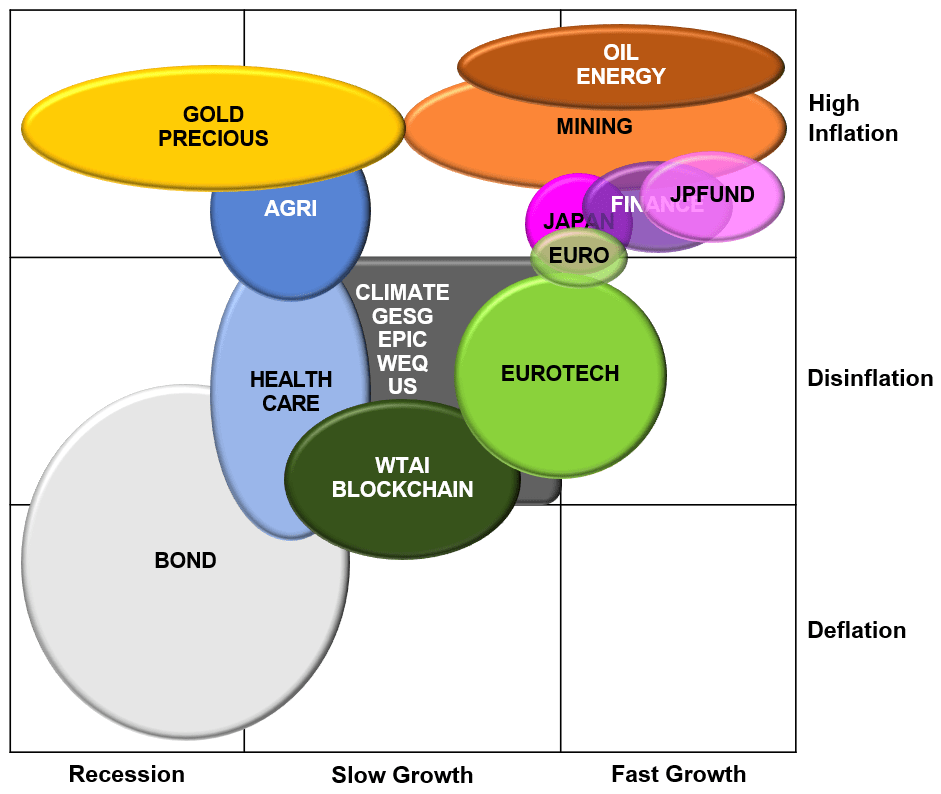

2 ตัวแปรสำคัญต่อการตัดสินใจลงทุนในปัจจุบัน ตามความเห็นของเราคือ “แนวโน้มการเติบโตของเศรษฐกิจสหรัฐ” (แกนนอนในชาร์ต) และ “แนวโน้มเงินเฟ้อสหรัฐ” (แกนตั้ง) โดยแบ่งแนวโน้มการเติบโตเป็น 3 ระดับ ได้แก่ เติบโตสูง (fast growth) เติบโตต่ำ (slow growth) และ ถดถอย (recession) แบ่งแนวโน้มเงินเฟ้อ 3 ระดับเช่นกันคือ เงินเฟ้อสูง (high inflation) เงินเฟ้อต่ำ (disinflation) และ เงินฝืด (deflation) จึงเกิด 9 สถานการณ์ที่เป็นไปได้ทางทฤษฎี

เงินเฟ้อสูง+ถดถอย เงินเฟ้อสูง+เติบโตต่ำ เงินเฟ้อสูง+เติบโตสูง

เงินเฟ้อต่ำ+ถดถอย เงินเฟ้อต่ำ+เติบโตต่ำ เงินเฟ้อต่ำ+เติบโตสูง

เงินฝืด+ถดถอย เงินฝืด+เติบโตต่ำ เงินฝืด+เติบโตสูง

หมายเหตุ: ในความเป็นจริงบางคู่ไม่น่าเกิดพร้อมกันได้เช่น เงินฝืด+เติบโตสูง

เราพยายามระบุ “พื้นที่” ซึ่งแต่ละกองทุนน่าจะสร้างผลตอบแทนได้ดีหรืออย่างน้อย “เอาตัวรอด” ในแต่ละสถานการณ์

KT-CLIMATE, KT-GESG, KT-EPIC, KT-WEQ, KT-US ตลาดสหรัฐมีสัดส่วนสูงที่สุดในพอร์ตกองทุนกลุ่มนี้ ส่วนใหญ่เน้นหุ้นเติบโต (growth) คุณภาพ (quality) market cap ใหญ่-กลาง เป็นหลัก “พื้นที่ปฏิบัติการ” ถนัดสุดน่าจะเป็นช่วงกลางๆตารางคือ เงินเฟ้อต่ำ เศรษฐกิจเติบโตปานกลางถึงต่ำ เพราะบริษัทในพอร์ตมีศักยภาพการเติบโตเหนือกว่า GDP อยู่แล้ว จึงต้องการเพียง “สภาพคล่อง” จากนโยบายผ่อนคลายของธนาคารกลาง (ดอกเบี้ยต่ำ – ปั๊ม QE)

KT-WTAI, KT-BLOCKCHAIN หุ้นแนว disruptive innovation มีสัดส่วนสูงในพอร์ต โดยหลักทรัพย์กลุ่มนี้ถูกมองเป็น long-duration assets เพราะกระแสเงินสดที่คาดหวังว่าจะได้รับจากผลกำไรในอนาคตหลายปีข้างหน้าสูงกว่าปัจจุบันมาก (หลายบริษัทยังไม่ถึงจุดคุ้มทุน) ราคาหุ้นอ่อนไหวมากต่อการเปลี่ยนแปลงของยีลด์พันธบัตร และน่าจะ outperform เมื่อ เศรษฐกิจโตต่ำ เงินเฟ้อต่ำมากหรือติดลบ (เงินฝืด) เพราะในสถานการณ์ดังกล่าว ยีลด์พันธบัตรก็มักต่ำมากหรือติดลบ ขณะที่มูลค่าของเงินแทบไม่ลดลงตามเวลา (ถือเงินสดไว้เฉยๆก็รวยขึ้นเมื่อเงินฝืด) นักลงทุนจึงอดทนรอ “กำไรในอนาคตอันไกลโพ้น” ได้ยาวนานยิ่งขึ้น

KT-EUROTECH หุ้นเทคโนโลยียุโรป ส่วนใหญ่เติบโตสูงและคุณภาพสูง แต่ก็มีบางส่วนที่ปรับตัวตามแนวโน้มเศรษฐกิจ (cyclical) จึงน่าจะทำได้ดีเมื่อ เศรษฐกิจเติบโตปานกลาง เงินเฟ้อค่อนข้างต่ำ

KT-EURO, KT-JAPAN หุ้นขนาดเล็ก (small cap) ใน 2 ตลาดพัฒนาแล้ว ปัจจัยขับเคลื่อนเฉพาะตัวของแต่ละบริษัทมีอิทธิพลมาก หุ้นวัฏจักร (cyclical) มีสัดส่วนสูง ราคาเฉลี่ยไม่แพง น่าจะชอบ เงินเฟ้อค่อนข้างสูง เศรษฐกิจโตค่อนข้างดี

KT-FINANCE, KT-JPFUND หุ้นกลุ่มการเงินโลก และ Nikkei 225 Index ซึ่งประกอบด้วยหุ้นญี่ปุ่นขนาดใหญ่และมีผู้ส่งออกจำนวนมาก น่าจะ outperform เมื่อ เงินเฟ้อค่อนข้างสูง เศรษฐกิจเติบโตสูง เพราะยีลด์พันธบัตรโลกปรับตัวขึ้น มักเป็นปัจจัยหนุนทั้งสองกองทุนดังกล่าวโดย เพิ่มอัตรากำไรจากส่วนต่างดอกเบี้ย และ กดเงินเยนอ่อนค่า ตามลำดับ

KT-OIL, KT-ENERGY, KT-MINING อิงสินค้าโภคภัณฑ์ที่ความต้องการใช้โดยภาพรวมแปรผันตามภาวะเศรษฐกิจโลก จึงมักชอบ เงินเฟ้อสูง เศรษฐกิจเติบโตดีถึงปานกลาง เป็นหลัก

KT-PRECIOUS, KT-GOLD สัมพันธ์กับทองคำและโลหะมีค่า ซึ่งความต้องการลงทุน (investment demand) น่าจะเพิ่มขึ้นเมื่อ เงินเฟ้อสูง (แซงดอกเบี้ย) เศรษฐกิจโตต่ำถึงถดถอย กองทุนเหล่านี้จึงน่าจะเป็นผู้ชนะในภาวะ stagflation

KT-AGRI, KT-HEALTHCARE หุ้นสไตล์ defensive (ไม่ค่อยอ่อนไหวต่อภาวะเศรษฐกิจ) มีสัดส่วนสูงในพอร์ต จึงมักเป็นที่ต้องการในภาวะ เศรษฐกิจโตต่ำถึงถดถอยแบบอ่อนๆ ทั้งนี้ KT-AGRI น่าจะรับมือเงินเฟ้อสูงได้ดีกว่า โดยเฉพาะเมื่อนักลงทุนกังวลเกี่ยวกับความมั่นคงด้านเกษตรและอาหาร (อ่านเพิ่มเติม “ลงทุนฝ่าวิกฤตอาหาร” 27 มี.ค.)

KT-BOND พอร์ตตราสารหนี้โลกซึ่งมีอันดับความน่าเชื่อถือเฉลี่ยสูง ดูเรชั่นเฉลี่ยค่อนข้างยาว เหมาะสำหรับใช้รับมือสถานการณ์ เศรษฐกิจชะลอตัวถึงถดถอย เงินเฟ้อต่ำถึงเงินฝืด

ไอเดียกองทุนรวมมีให้ทุกวัน ผู้สนใจเชิญรับชม Fund Today by KTAM ทุกเช้าวันทำการเริ่มเวลา 8:45 น. สามารถพิมพ์คำถามทางไลฟ์ Facebook: KTAM Smart Trade, Youtube: KTAM TV ONLINE หรือรับฟังและร่วมพูดคุยใน Clubhouse: KTAM Smart Trade สดพร้อมกันสามช่องทาง นอกจากนี้ดูคลิปย้อนหลังได้ทั้ง Youtube และ Facebook

#คุยทุกวันฟันทุกเช้า #ฟันทูเดย์845

คำเตือน: ความเห็นส่วนบุคคล ไม่ใช่คำแนะนำการลงทุน ผลการดำเนินงานในอดีต มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต ทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน คู่มือการลงทุน และความเสี่ยงก่อนตัดสินใจลงทุน