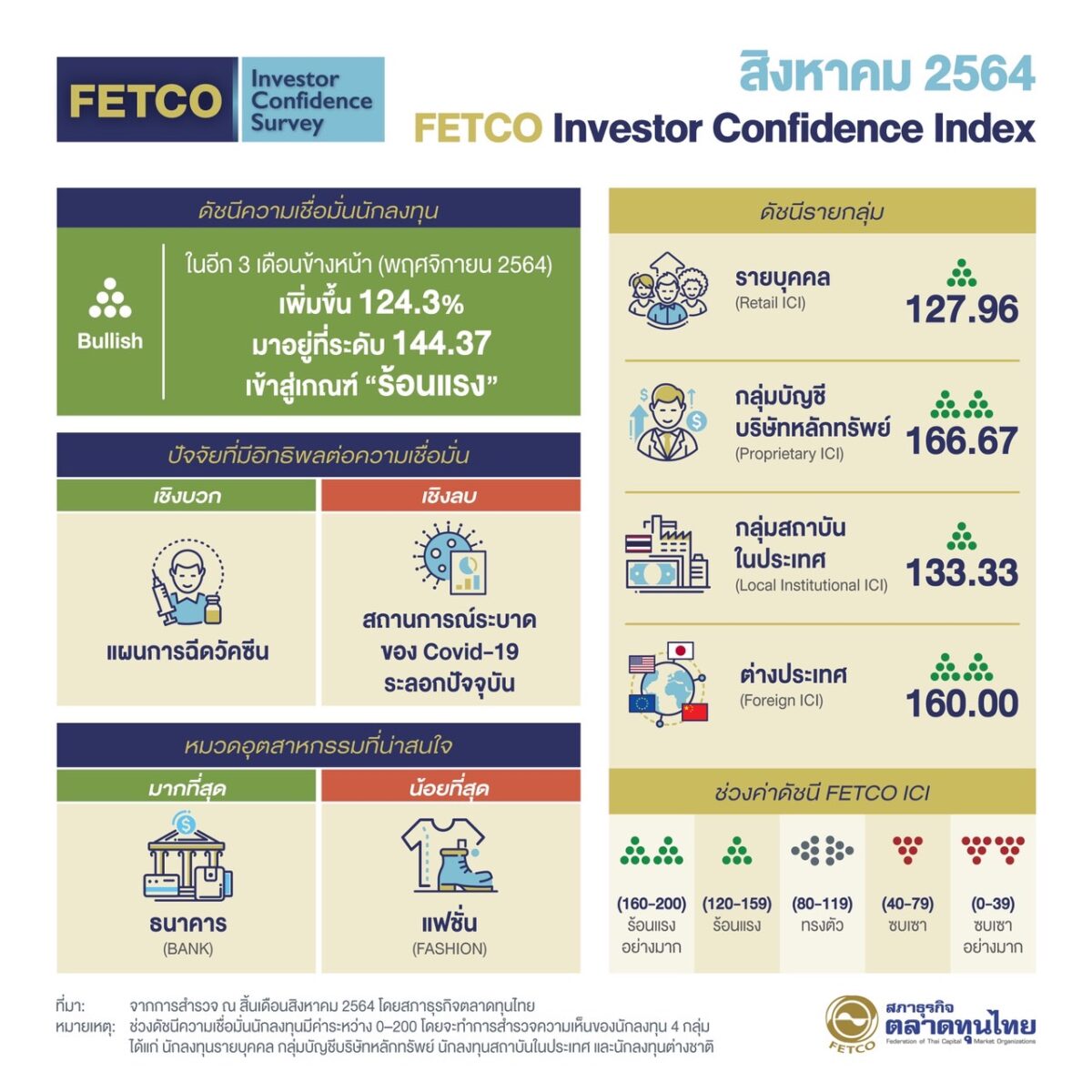

HoonSmart.com>> “สภาธุรกิจตลาดทุนไทย” เปิดผลสำรวจดัชนีความเชื่อมั่นนักลงทุนใน 3 เดือนข้างหน้าดีขึ้น 124.3% อยู่ที่ 144.37 อยู่ในเกณฑ์ “ร้อนแรง” หลังแผนจัดการและกระจายวัคซีนมีประสิทธิภาพ นักลงทุนหันมาชอบกลุ่มธนาคาร-ไม่ชอบแฟชั่น มองเป้าดัชนีสิ้นปียืนได้ 1,650 จุด มองไตรมาส 4 ต่างชาติซื้อสุทธิเป็นไตรมาสแรก ตลาดเกิดใหม่มีจุดขาย ลุ้นซื้อต่อถึงปีหน้า ส่งดัชนีทะยานไปถึง 1,800 จุด

นายไพบูลย์ นลินทรางกูร ประธานกรรมการสภาธุรกิจตลาดทุนไทย เปิดเผยถึงดัชนีความเชื่อมั่นนักลงทุน (FETCO Investor Confidence Index) ผลสำรวจในเดือนส.ค. 2564 พบว่า ในอีก 3 เดือนข้างหน้า (พ.ย.) อยู่ที่ระดับ 144.37 เพิ่มขึ้น 124.3% พลิกจากเกณฑ์ซบเซามาอยู่ในเกณฑ์ “ร้อนแรง” โดยในช่วงเดือน ส.ค.ที่ผ่านมาดัชนีปรับขึ้น 7.7% เมื่อเทียบกับเดือนก่อนหน้า เนื่องจากตัวเลขผู้ติดเชื้อในประเทศเริ่มลดลง และทิศทางของเม็ดเงินลงทุนจากต่างประเทศ (Fund Flow) ที่ไหลเข้า

สำหรับปัจจัยที่มีอิทธิพลต่อตลาดหุ้นไทยมากที่สุด นักลงทุนคาดหวังแผนการจัดหา และการฉีดวัคซีน เพื่อคลี่คลายสถานการณ์โควิด-19 รองลงมาคือการฟื้นตัวของเศรษฐกิจในประเทศ ตามการคลายล็อกดาวน์และเงินทุนไหลเข้า สำหรับปัจจัยที่ฉุดความเชื่อมั่นนักลงทุนมากที่สุด ได้แก่ สถานการณ์ระบาดของโควิด-19 ระลอกปัจจุบัน รองลงมาคือสถานการณ์ทางการเมือง และความขัดแย้งระหว่างประเทศ โดยให้หมวดธนาคารเป็นธุรกิจที่น่าสนใจมากที่สุด และหมวดแฟชั่นไม่น่าสนใจมากที่สุด

แนวโน้มตลาด คาดดัชนีสิ้นปี 2564 ยังสามารถยืนอยู่บริเวณ 1,650 จุดได้ แต่โอกาสในการปรับขึ้นค่อนข้างจำกัด ถึงแม้ว่าปัจจัยเสี่ยงจะมีไม่มากก็ตาม เนื่องจากต้องรอการปรับขึ้นของประมาณการเศรษฐกิจไทย ซึ่งต้องมีการกระตุ้นจากภาครัฐที่เพียงพอ ในการกระตุ้นการบริโภค ช่วยเหลือผู้ได้รับผลกระทบต่างๆ ลดอัตราการวางงาน ก็อาจจะทำให้ตลาดหุ้นไทยมีโอกาสปรับขึ้นต่อ

อย่างไรก็ตาม การลงทุนในช่วงระยะสั้นอยากให้นักลงทุนระมัดระวังการลงทุน แต่ในระยะยาว มองว่าในปี 2565 โอกาสปรับขึ้นมีค่อนข้างมาก และมีความเป็นไปได้ที่ดัชนีขึ้นสู่ระดับ 1,800 จุด คาดว่ากำไรบริษัทจดทะเบียนจะฟื้นตัวเฉลี่ยเพิ่มขึ้นประมาณ 15% และผลผลิตมวลรวมของประเทศ (GDP) ขยายตัวที่ 4% ทำให้ภาพการลงทุนยังเป็นขาขึ้นต่อเนื่อง

ขณะที่ทิศทางของเม็ดเงินลงทุนจากต่างประเทศ คาดว่าในไตรมาส 4/2564 จะเป็นไตรมาสแรกของปีนี้ ที่มียอดซื้อสุทธิ ด้วยความน่าสนใจของตลาดเกิดใหม่ที่เด่นกว่าตลาดที่พัฒนาแล้ว ทั้งการฟื้นตัวที่จะเริ่มดีขึ้น จากกลุ่มที่อิงกับเศรษฐกิจในประเทศ และความสามารถในการควบคุมโควิด-19 ที่ดีขึ้น ส่วนประเทศไทยก็มีการควบคุมโควิด-19 ที่ดีขึ้น และค่าเงินเริ่มดีขึ้น ซึ่งปี 2565 ภาพเงินทุนยังไหลเข้าอยู่ จากการฟื้นตัวของกลุ่มเปิดเมือง (Reopening) และอัตราดอกเบี้ยนโยบายยังไม่มีโอกาสปรับขึ้น

ด้านนางสาวอริยา ติรณะประกิจ รองกรรมการผู้จัดการ สมาคมตลาดตราสารหนี้ไทย เปิดเผยว่า ดัชนีคาดการณ์อัตราดอกเบี้ยนโยบายในการประชุม กนง. รอบเดือนก.ย.นี้ ยังอยู่ในเกณฑ์ “ไม่เปลี่ยนแปลง” ที่ 0.5% เนื่องจากธนาคารแห่งประเทศไทย (ธปท.) ได้กระตุ้นเศรษฐกิจผ่านมาตรการช่วยเหลือลูกหนี้และธุรกิจต่างๆเช่น สินเชื่อฟื้นฟู และพักทรัพย์พักหนี้ ประกอบกับรัฐบาลได้ผ่อนคลายล็อกดาวน์ ทำให้ธุรกิจต่างๆเริ่มทยอยกลับมาดำเนินการได้ ความจำเป็นในการปรับลดอัตราดอกเบี้ยนโยบายจึงลดลง อย่างไรก็ตามหากสถานการณ์โควิดแย่ลง ธปท. อาจปรับลดดอกเบี้ยนโยบายได้อีก

ส่วนดัชนีคาดการณ์อัตราผลตอบแทนพันธบัตรรัฐบาล 5 ปี ณ สิ้นไตรมาส 3 ยังคงอยู่ในเกณฑ์ “ไม่เปลี่ยนแปลง” จากระดับ 0.69% ในขณะที่อายุ 10 ปี ปรับตัวขึ้นมาอยู่ในเกณฑ์ “เพิ่มขึ้น” มีแนวโน้มปรับตัวสูงขึ้นจากระดับ 1.56% เนื่องจากอุปสงค์และอุปทานในตลาดตราสารหนี้ โดยสิ้นเดือน ก.ย.2564 จะหมดปีงบประมาณ ทำให้กระทรวงการคลัง จะเริ่มมีนำปริมาณอุปทานที่จะออกประมูลของงบประมาณปี 2565 ออกมา ซึ่งภาครัฐยังมีแผนที่จะต้องลงทุนต่อเนื่อง

ติดตามข่าว หุ้นเด่นระหว่างวัน ผ่านช่องทาง Line OpenChat : https://line.me/ti/g2/wEbsUcMaP2oP45XhK3vYhQ