โดย…ณัฏฐะ มหัทธนา

โดย…ณัฏฐะ มหัทธนา

ผู้อำนวยการอาวุโส

ฝ่ายกลยุทธ์การลงทุนและลูกค้าสัมพันธ์ บลจ.กรุงไทย

Jerome Powell ปาฐกถาในงาน webinar ของ Wall Street Journal พฤหัสฯ 4 มี.ค. สร้างความผิดหวังแก่นักลงทุน เพราะมิได้เผยมาตรการใดๆเพื่อหยุดยั้งการพุ่งทะยานของยีลด์พันธบัตร ประธานเฟดกล่าวเพียง อาจกังวลถ้าเกิด “ความไม่เป็นระเบียบ” ในตลาด หรือมีสภาวะตึงตัวทางการเงินอย่างต่อเนื่อง ซึ่งคุกคามเป้าหมายการจ้างงานและเงินเฟ้อ

Disorder (ความไม่เป็นระเบียบ) และสภาวะตึงตัวที่ Powell พูดถึงนั้นมีหน้าตาอย่างไร? เป็นคำถามสำคัญอันจะนำไปสู่ปฏิบัติการครั้งต่อไปของเฟด

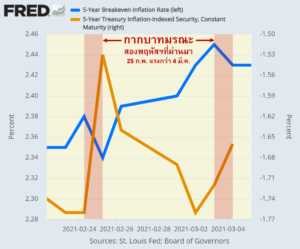

ยีลด์พันธบัตรสหรัฐ 5 ปี ซึ่งเป็นช่วงอายุที่สะท้อนท่าทีของเฟดชัดเจนสุด +4bps ในวันนั้น 5-Year TIPS +6bps ยีลด์แท้จริงพุ่งแรงกว่ายีลด์พันธบัตร ส่งผลให้ 5-Year Breakeven Inflation -2bps ปรับตัวลงครั้งแรกใน 5 วัน

ผมตั้งชื่อปรากฏการณ์นี้ไว้เรียกเองว่า “กากบาทมรณะ” ในตลาดพันธบัตรสหรัฐ (US Treasury Death Cross) หมายถึงการสวนทางของสองตัวแปร “ความคาดหวังเงินเฟ้อร่วงลง – ยีลด์แท้จริงพุ่งขึ้น” ก่อสภาวะตึงตัวใหญ่หลวง กดราคาสินทรัพย์ลงแรงทั่วกระดานคล้าย มี.ค. 2020

ไม่ต้องตกใจ เพราะสาเหตุความปั่นป่วนคราวนี้ต่างจากปีที่แล้วโดยสิ้นเชิง… สองพฤหัสฯล่าสุด (25 ก.พ. และ 4 มี.ค.) ตลาดพันธบัตรคล้ายตะโกนดังๆว่า ถ้าหากเฟดยังเฉยไม่เข้าแทรกแซงโดยเร็วอาจกลายเป็น ความผิดพลาดด้านนโยบาย (policy mistake) ตลาดหุ้นก็ส่งสัญญาณทำนองเดียวกัน เห็นได้จาก 9 ใน 11 sectors ของ S&P 500 ปิดลบ รวมถึงกลุ่มที่ไม่ควรลงเมื่อยีลด์เด้งอย่าง financials ความสัมพันธ์ระหว่าง 2 ตลาดผิดเพี้ยนในวันพฤหัสฯ ส่วนหนึ่งคงสะท้อนมุมมองที่ขัดแย้งกันระหว่าง นักลงทุนซึ่งกำลังโหยหามาตรการควบคุมยีลด์ (yield curve control / operation twist) กับผู้กำหนดนโยบายซึ่งยัง “นิ่ง”

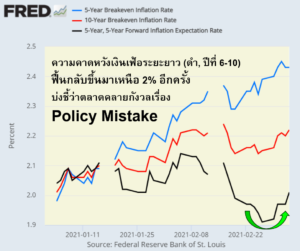

Mother of All Factors ดูดีขึ้นในสัปดาห์ที่ผ่านมา ความคาดหวังเงินเฟ้อระยะยาว 5 Year, 5 Year Forward Inflation Expectation ฟื้นตัวต่อเนื่องจนยืนเหนือ 2% ขณะหุ้นสหรัฐรีบาวด์แรงเมื่อวันศุกร์ ปิดบวกเกิน 1% ทั้ง 3 ดัชนีหลัก …ความเสี่ยงเรื่อง policy mistake จริงๆแล้วน่าจะกำลังคลี่คลายไปในทางที่ดีด้วยซ้ำ!

Reconciliation “กระบวนการคืนดี” ประนีประนอมกันระหว่าง “นักลงทุน” กับ “เฟด” อาจเป็นเหตุผลเบื้องหลังสภาวะตลาดที่ดูผ่อนคลายช่วงปลายสัปดาห์ …บางคนเถียง “YCC / Op Twist ยังไม่มา แล้วตลาดจะสงบได้อย่างไร?” ขออธิบายโดยยกตัวอย่าง เด็กเอาแต่ใจร้องไห้ลงไปดิ้นพราดๆบนพื้นกลางห้างฯเพราะอยากได้ของเล่น ถ้าพ่อแม่ยอมซื้อให้ง่ายๆเพื่อแก้ไขปัญหาเฉพาะหน้า สยบสถานการณ์ได้จริงแต่เกิดผลข้างเคียง “ลูกรู้ไต๋” ครั้งต่อไปมีหวังเรียกร้องหนักข้อขึ้น เทียบกับอีกวิธี “ใจแข็งไม่ยอมซื้อ” ปล่อยลูกออกฤทธิ์ทนอายชาวบ้านสักพักจนอ่อนแรงแล้วสงบไปเอง จากนั้นค่อยพูดค่อยจาทำความเข้าใจให้ยอมรับเงื่อนไขของพ่อแม่…

ในที่นี้ “ตลาดหุ้น” คือเด็กเล็กๆคนนั้น “บรรดาเจ้าหน้าที่เฟด” เปรียบเสมือนพ่อแม่ซึ่งกำลังประสานเสียงกันพร่ำบอกลูกว่า “อย่าเพิ่งคาดหวังให้เฟดควบคุมยีลด์ตรงนี้” เพราะมันขึ้นด้วยสาเหตุที่ดีคือเศรษฐกิจฟื้น และยีลด์พันธบัตร ณ ระดับปัจจุบันก็ยังต่ำกว่าสมัยก่อนวิกฤตอยู่มาก อนึ่ง เฟดชุดนี้มีระเบียบวินัยสูง แต่ละคนเวลาพูดเรื่องสำคัญแทบจะเหมือนกันคำต่อคำจนคล้ายนัดกันมา สื่อความชัดเจนสอดคล้องเป็นเนื้อเดียว ช่วยเร่งกระบวนการ reconciliation ส่งผลให้ตลาดหา “จุดสมดุลใหม่” ได้เร็ว

Correction สำหรับตลาดหุ้นคือ “ปรับฐาน” ราคาย่อลงชั่วคราวก่อนวิ่งต่อ คำนี้แปลได้อีกอย่างว่า “แก้ไข” (ให้ถูกต้อง) เราหยิบมาใช้เล็งถึงการปรับปรุง “ยกเครื่องพอร์ต” เพื่อให้เหมาะสมกับจุดสมดุลใหม่ ดังนี้

1. หยุดจ่ายเงินซื้อการเติบโตด้วยราคา “เท่าไหร่ก็ได้” (growth-at-any-price) หันกลับมาใช้ “เหตุผล” (growth-at-reasonable-price) เนื่องจากหลักการ “มูลค่าเงินตามเวลา” (time value of money) เริ่มทำงานชัดเจนขึ้นหลัง discount rates ฟื้นตามยีลด์พันธบัตร บั่นทอนความน่าสนใจของหุ้นราคาแพงมากๆที่มักฝันไกลถึงกำไรก้อนโตในอนาคต (แต่ธุรกิจปัจจุบันยังขาดทุน) จึงควร “เปลี่ยนตัวเล่น” ไปหา growth & quality เช่นกองทุนหุ้นเติบโตอย่างมีคุณภาพในเอเชีย KT-ASIAG

2. เลิก “กระจุก” แล้ว “กระจาย” โดยโยกย้ายออกจากการลงทุนที่ขอบเขตแคบและเสี่ยงสูงมากๆ ไปยังพอร์ตซึ่งนโยบายยืดหยุ่นลงทุนได้กว้างขวางหลากหลายธีม กระจายความเสี่ยงดี และมีความสมดุลในมิติของ sector อาทิ

KT-Ashares “สมดุลด้วยกรอบนโยบาย” กองทุนหลักเลือกเฟ้นหุ้น active ได้เต็มที่เพื่อสร้าง alpha โดยมี sector positioning กำหนดสัดส่วนแต่ละกลุ่มอุตสาหกรรม +/-5% เทียบกับดัชนีชี้วัด เรียกว่า sector neutral

KT-CHINA “สมดุลด้วยสไตล์ยืดหยุ่น” ลงทุนได้ทุก theme มุ่งแสวงโอกาสจากการเปลี่ยนแปลงเชิงโครงสร้างและปฏิรูปทั้งในกลุ่ม new economy และ old economy ของจีน

KT-WTAI “สมดุลด้วย Universe” หุ้นที่ได้ประโยชน์จาก AI มีมากมายหลาย sectors ไม่ใช่แค่กลุ่มเทคโนโลยี เราจึงมักติด hashtag กองทุนนี้ #เป็นมากกว่าหุ้นเทค

3. เติม REIT เข้าพอร์ต ยีลด์พันธบัตรพุ่งเสร็จแล้วจะเริ่มทรงตัวในระดับต่ำกว่าอดีตทำให้ dividend yield spread ของ REIT น่าดึงดูด ขณะปัจจัยพื้นฐาน occupancy และ ค่าเช่า ภาพรวมพ้นจุดต่ำสุด …ซื้อสะสม KT-PIF, KT-PROPERTY

4. “กลับบ้าน” ซื้อหุ้นไทย ตามการเปิดตัววัคซีนโควิดสู่เมืองท่องเที่ยวระดับท็อปของโลก พร้อมรับแนวโน้มเงินเฟ้อ และประโยชน์ทางอ้อมจากราคาโภคภัณฑ์ขาขึ้น (เสี่ยงน้อยกว่าไป commodities ตรงๆ) กองทุนหุ้นไทยมีหลายสไตล์ รอบนี้เลือก กองทุนเปิดกรุงไทย สมาร์ท อิควิตี้ ฟันด์ (KTEF) บริหารเชิงรุกเต็มสูบด้วยนโยบายกว้างและยืดหยุ่น เปิดทางผู้จัดการกองทุนหมุนเวียนเปลี่ยนธีม เตรียมทะยานไกลไปกับ “ขาขึ้นจริงจัง” ซึ่งน่าจะได้เวลาสิ้นสุดการรอคอย! เสริมทัพด้วยสิ่งคุ้นเคย KT-CLMVT ล่าสุดลงทุนเวียดนามราว 70% รับโอกาสโตและสตอรี่ MSCI จากนี้ไปได้ลุ้นสนุกแน่!

คำเตือน: ความเห็นส่วนบุคคล ไม่ใช่คำแนะนำการลงทุน ผลการดำเนินงานในอดีต มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต ทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน คู่มือการลงทุน และความเสี่ยงก่อนตัดสินใจลงทุน