HoonSmart.com>>ตลาดหุ้นวิ่งไปไกลถึง 1,500 จุด เมื่อวันที่ 9 ธ.ค.2563 ที่ผ่านมา ธุรกิจบริษัทหลักทรัพย์ (บล.) ได้รับประโยชน์เต็มๆ เห็นได้จากราคาหุ้นขยับ เก็งกำไรสุทธิในไตรมาส 4/2563 มีโอกาสเติบโตก้าวกระโดด ดังนั้นนักลงทุนควรจะมองหาจังหวะในการเข้าสะสมหุ้นบล.ไว้ในพอร์ตบ้าง เฟ้นหาบริษัทที่มีจุดเด่น หรือผู้นำในบริการ จะมีโอกาสได้กำไรเป็นกอบเป็นกำ….

ในปี 2563 ประเทศไทยและหลายประเทศประกาศล็อกดาวน์มาตั้งแต่เดือนมี.ค. เป็นต้นมา เพื่อควบคุมการแพร่ระบาดของไวรัสโควิด-19 กดดันดัชนีหุ้นไหลลงอย่างรวดเร็วจนดิ่งลงไปต่ำที่สุดของปีนี้ในเดือนเม.ย. ที่ระดับ 1,105.51 จุด ก่อนที่จะดีดกลับขึ้นมาป้วนเปี้ยนบริเวณ 1200-1300 จุด และลงไปต่ำสุดอีกครั้งเมื่อสิ้นเดือนต.ค.ที่ระดับ 1,194.95 จุด แต่ใครจะคิดว่าแรงซื้อของนักลงทุนต่างชาติจะไหลบ่าเข้ามาลุยหุ้นเดือนพ.ย.จนขึ้นไปสูงสุด 1437.78 จุด ก่อนจะทะลุ 1500 จุด ณ วันที่ 9 ธ.ค.ที่ผ่านมา สนับสนุนให้หุ้นใหญ่ปรับตัวขึ้นแรง ทั้งธนาคารพาณิชย์ พลังงาน ปิโตรเคมี และอิเล็กทรอนิกส์ รวมถึงหุ้นบริษัทหลักทรัพย์ ด้วยมูลค่าการซื้อขายหนาแน่นมากกว่า 1 แสนล้านบาท/วัน รวมเฉลี่ย 88,466 ล้านบาทในเดือนพ.ย.เทียบกับเดือนส.ค.-ต.ค.ที่มีการซื้อขายเฉลี่ย 4-5 หมื่นล้านบาทต่อวัน ที่สำคัญตลาดเสนอขายหุ้นให้ประชาชนครั้งแรก(IPO) ก็คึกคักตามไปด้วย

บริษัทจำนวนมากเดินหน้าเข้าตลาดหลักทรัพย์ ส่งผลให้มีบริษัทจดทะเบียนในตลาดหลักทรัพย์เพิ่มขึ้นเป็น 563 บริษัท ณ สิ้นพ.ย. 2563 เทียบกับจำนวน 555 บริษัทเมื่อสิ้นเดือนมี.ค.ในระหว่างทางมีบริษัทออกจากตลาดด้วยเช่นกัน หนุนให้บล.โกยรายได้และกำไรสุทธิในไตรมาส 4/2563 พุ่งขึ้นอย่างแน่นอน

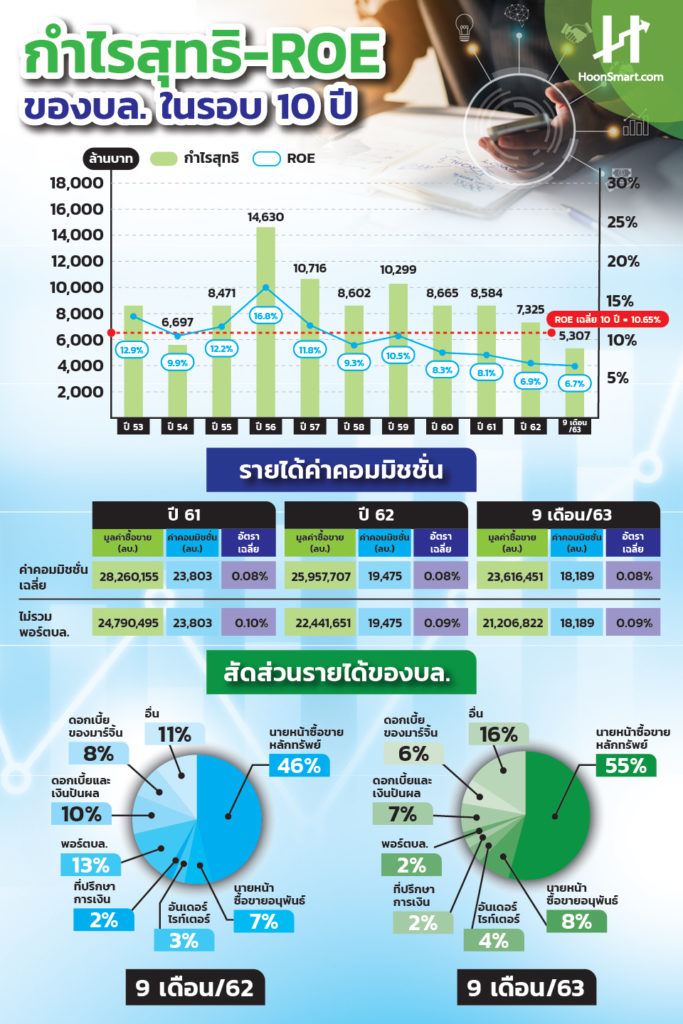

สมาคมบริษัทหลักทรัพย์รายงานว่า ในช่วง 9 เดือนแรกของปี 2563 บริษัทหลักทรัพย์ทั้งระบบมีกำไรสุทธิรวม 5,307 ล้านบาท มีอัตราผลตอบแทนจากส่วนของผู้ถือหุ้น(ROE) เท่ากับ 6.7% จากในปี 2562 มีกำไรสุทธิ 7,325 ล้านบาท และ ROE 6.9% ขณะที่ ROE เฉลี่ยอยู่ที่ 10.65% ในรอบ 10 ปีที่ผ่านมา (ปี 2553-2562)

ในช่วง 9 เดือนแรกปีนี้ บล.ทั้งระบบ มีรายได้จากค่านายหน้าซื้อขายหลักทรัพย์(คอมมิชชัน)จำนวน 18,189 ล้านบาท คิดเป็นสัดส่วน 55% ของรายได้ทั้งหมด จากปี 2562 มีรายได้ในส่วนนี้ 14,981 ล้านบาท สัดส่วน 46%

” บล.ทั้งระบบมีรายได้จากค่าคอมมิชชันหลักทรัพย์เพิ่มขึ้น 21.4% จากอัตราค่าคอมมิชชันเฉลี่ย 0.8% หากไม่รวมพอร์ตเทรดของบล.อัตราค่าคอมมิชชันเพิ่มเป็น 0.9% ส่วนรายได้จากค่าคอมมิชชันอนุพันธ์เติบโต 12.7% เป็น 2,586 ล้านบาท ธุรกิจจัดจำหน่ายและรับประกันการจำหน่าย(อันเดอร์ไรท์)เพิ่มมากถึง 36.2% เป็น 1,366 ล้านบาทเทียบกับจำนวน 1,003 ล้านบาทในปี 2562 ค่าที่ปรึกษาทางการเงินเติบโต 17.5% เป็น 767 ล้านบาท”

อย่างไรก็ตาม บล.มีกำไรจากการลงทุนในหลักทรัพย์-อนุพันธ์สุทธิเพียง 531 ล้านบาท ทรุดลง 87.6% เทียบกับทั้งปี 2562 ทำได้ถึง 4,294 ล้านบาท โดยเฉพาะทางด้านหลักทรัพย์ขาดทุนมากถึง 6,566 ล้านบาทหรือ-337.7% ขณะที่มีกำไรจากอนุพันธ์เพิ่มขึ้น 363.6% เป็น 7,097ล้านบาท รวมถึงรายได้จากดอกเบี้ยของการปล่อยสินเชื่อเพื่อซื้อหลักทรัพย์หรือมาร์จิ้นลดลง -23.5% เหลือจำนวน 1,999 ล้านบาท ดอกเบี้ยและเงินปันผลก็ลดลง -22.8% เป็น 2,489 ล้านบาท

ขณะที่ค่าใช้จ่ายส่วนใหญ่ยังคงเป็นเรื่องของพนักงานจำนวนทั้งสิ้น 14,155 ล้านบาท เพิ่มขึ้น 8.5% เทียบกับจำนวน 13,042 ล้านบาทในปี 2562 ค่าธรรมเนียและบริการเพิ่มขึ้น 18.5% เป็น 4,201 ล้านบาท ค่าใช้จ่ายของเงินกู้ยืมดีขึ้น 25.9% เหลือจำนวน 1,422 ล้านบาท

บริษัทหลักทรัพย์โดยรวมได้ประโยชน์จากภาวะตลาดร้อนแรง ส่วนธุรกิจ IPO บูม สร้างผลดีให้เฉพาะผู้นำในการให้บริการ ได้แก่ บล.ฟินันเซีย ไซรัส(FSS ) บล.เอเซียพลัส(ASP) ธนาคารไทยพาณิชย์(SCB) ธนาคารกรุงเทพ(BBL) ที่มีบริษัทลูกหลักทรัพย์เก่งทางด้านนี้

ส่วนตลาดอนุพันธ์ที่ได้รับผลดีจากความผันผวนของตลาดหุ้น ต้องยกให้บล.เคจีไอ(ประเทศไทย) ที่เป็นผู้นำธุรกิจ DW เช่นเดียวกับ บล.บัวหลวง ขณะเดียวกันบล.หลายแห่งยังมีการลงทุนในพอร์ตเทรด และมีการลงทุนหลากหลายทั้งในและต่างประเทศ อาทิ บล.เอเซียพลัส

บล.ดีบีเอส วิคเคอร์ส(ประเทสไทย) แนะนำ “ถือ” หุ้น ASP เพราะราคาในปัจจุบันปิดที่ 2.24 บาท สูงกว่าเป้าหมายที่ ปรับเพิ่มเป็น 1.86 บาท จากเดิมอยู่ที่ 1.68 บาท ถือเพื่อรับเงินปันผล คาดผลการดำเนินงานในไตรมาสที่ 4 ยังคงเติบโตจากช่วงเดียวกันปีก่อน คาดว่ากำไรสุทธิตลอดปีนี้จะทรงตัว2% ก่อนจะเติบโต +6% ในปี 2564 แม้ธุรกิจหลักทรัพย์อาจจะปรับตัวลดลง แต่ธุรกิจหลักอื่นๆน่าจะดีขึ้นส่งผลให้บริษัทสามารถรักษาระดับกำไรที่ดีได้ ทั้งนี้ในไตรมาสที่ 3 มีกำไรสุทธิ 108 ล้านบาท เติบโต 19.7%จากช่วงเดียวกันปีก่อนแต่หดตัว 30% จากไตรมาสที่ 2

“เราปรับประมาณการขึ้น 2%/3% ในปี 2563/2564 จากการปรับเพิ่มสมมติฐานมูลค่าซื้อขายเฉลี่ยต่อวันให้สูงขึ้น สะท้อนเหตุการณ์ในปัจจุบัน ส่วนราคาเป้าหมายตั้งอยู่บนเกณฑ์อนุรักษ์นิยม หากบริษัทสามารถทำกำไรได้อย่างที่คาดไว้หรือดีกว่า ราคาพื้นฐานจะมี Upside และยังคาดว่าบริษัทจะจายเงินปันผลระดับที่สูงมากโดยในปี 2563-2565 คาดการณ์อัตราปันผลจ่าย (Payout Ratio) ที่ 75% คิดเป็นอัตราเงินปันผลตอบแทนที่ 7.1%-8.2% ต่อปี”บล.ดีบีเอสระบุ

ด้านบล.เคทีบี (ประเทศไทย) แนะนำ “ถือ” เช่นเดียวกัน ปรับราคาเป้าหมายขึ้นเป็น 2.40 บาท จากเดิมให้เพียง 1.70 บาท หลังปรับประมาณการกำไรสุทธิปี 2563-2564ขึ้น +12% / +9% จากการปรับมูลค่าการซื้อขายเพิ่มขึ้นจากปัจจัยบวกเรื่องวัคซีนและกระแสเงินทุนที่ไหลเข้าตลาดเกิดใหม่หลังไบเด้นชนะการเลือกตั้งทำให้หมดกังวลเรื่องสงครามการค้า และเพิ่ม P/Eขึ้นเป็น 13 เท่า

บล.เอเซียพลัส กำไรไตรมาส 3 ดีกว่าคาด แต่ไตรมาสที่ 4 จะลดลงจากไตรมาสก่อน เพราะไม่มีค่าธรรมเนียมจากการออกกองทุนใหม่และไม่มีดีล IPO รวมกำไรสุทธิใน9 เดือนคิดเป็น 85% ของประมาณการทั้งปี ขณะที่คาดว่า ASP จะยังคงจ่ายเงินปันผลได้ในระดับสูงถึง 0.12 บาทต่อหุ้นในปีนี้และ 0.13 บาทต่อหุ้นในปี 2564 คิดเป็นอัตราผลตอบแทนปันผลที่สูงราว 6% เพราะมีสภาพคล่องอยู่ในระดับสูง