HoonSmart.com>> ศูนย์วิกจัยกสิกรไทย ประเมินเบี้ยประกันชีวิตปี 63 หดตัวลงลึกต่อเนื่องจากปีก่อน ลดลง -2 ถึง -6% เหลือ 5.74-5.99 แสนล้านบาท เหตุเบี้ยรับรายใหม่เสี่ยงหดตัวต่ำเป็นประวัติการณ์ที่ -10% ถึง -15% พิษโควิด-19 ฉุดเศรษฐกิจผลตอบแทนผลิตภัณฑ์ประกันหลักเหลือเฉลี่ย 1 เศษ ด้านธุรกิจประกันเร่งปรับตัว ลดทุนประกันแผนหลัก เพิ่มทุนประกันสุขภาพ

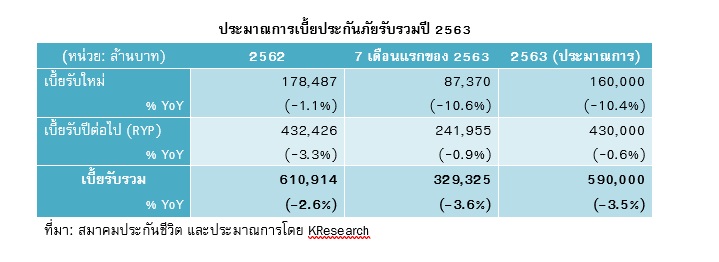

ศูนย์วิจัยกสิกรไทย เปิดเผยว่า ประกันชีวิตเป็นอีกหนึ่งธุรกิจที่ได้รับผลกระทบจากวิกฤตโควิดในช่วงที่ผ่านมา โดยในช่วง 7 เดือนแรกของปี 2563 นี้ ภาพรวมเบี้ยประกันชีวิตหดตัวลง -3.6% YoY เป็น 3.29 แสนล้านบาท ซึ่งถือเป็นการลดลงติดต่อกันเป็นปีที่ 2 เนื่องจากทั้ง 1) ปัจจัยเดิมด้านฐานธุรกิจเบี้ยจ่ายครั้งเดียว (Single Premium: SP) ที่สูง และบริษัทยังจำเป็นต้องปรับลดพอร์ตประกันประเภทจ่ายครั้งเดียวลงเพื่อลดภาระในการตั้งสำรองประกันภัยเมื่อเข้าสู่มาตรฐานบัญชีใหม่ และ 2) ปัจจัยใหม่จากอัตราผลตอบแทนการลงทุนที่ลดต่ำลงเป็นประวัติการณ์ ทำให้บริษัทประกันปรับลดอัตราผลตอบแทน (Internal Rate of Return หรือ IRR) ของผลิตภัณฑ์ใหม่ที่ขายในปีนี้ลงเหลือเพียงเฉลี่ย 1% เศษ ใกล้เคียงกับอัตราดอกเบี้ยเงินฝากในระบบสถาบันการเงินบางประเภทที่มีระยะเวลาการออมสั้นกว่า จึงลดแรงจูงใจในการออมผ่านการซื้อประกันลง โดยเฉพาะในกลุ่มลูกค้าระดับบน และกลุ่มลูกค้าระดับกลางบางส่วนที่ถูกกระทบจากวิกฤตโควิด-19 ซึ่งสุดท้ายแล้ว อาจกระทบให้เบี้ยใหม่ในภาพรวม (New Business) หดตัวแตะเลขสองหลัก

ในระยะที่เหลือของปีนี้ คาดว่าเบี้ยรับรวมจะยังหดตัวต่อเนื่อง ทำให้เบี้ยรับรวมของทั้งปี 2563 คาดว่าจะหดตัวในกรอบ -2% ถึง -6% เป็น 5.74-5.99 แสนล้านบาท จากปี 2562 ที่หดตัวลง -2.6% YoY ด้วยเบี้ยรับรวม 6.11 แสนล้านบาท นำโดยทิศทางการหดตัวของเบี้ยรับรายใหม่ (New Business) ที่คาดว่าจะอยู่ในช่วง -10% ถึง -15% ส่วนเบี้ยปีต่ออายุ (RYP) คาดว่าจะอยู่ในระดับประคองตัวหลังปรับฐานลงค่อนข้างมากในปีที่ผ่านมา ซึ่งมีประเด็นสำคัญ ดังนี้

เบี้ยจากแผนประกันชีวิตหลักมีแนวโน้มลดลงต่อเนื่อง โดยแม้ที่ผ่านมา บริษัทประกันชีวิตได้ปรับปรุงผลิตภัณฑ์ให้ตอบโจทย์และเพิ่มโอกาสการขยายฐานลูกค้า ทั้งแบบสามัญ (Basic Plan) บำนาญ ยูนิตลิงก์ และยูนิเวอร์แซลไลฟ์ (โดยส่วนแบ่งตลาดของผลิตภัณฑ์ประเภทยูนิตลิงก์และยูนิเวอร์แซลไลฟ์ อยู่ที่ระดับประมาณ 5% ปรับตัวลดลงในช่วงปี 2562-2563 จากระดับสูงสุดในปี 2561 ที่ระดับ 7.2%) แต่ด้วยอัตราผลตอบแทนจากการลงทุนถูกกระทบจากการปรับตัวลงของดัชนีตลาดหุ้นในช่วงปี 2562-2563 จึงทำให้ยากที่ใช้ผลิตภัณฑ์เหล่านี้ในการดึงความสนใจของผู้บริโภคในระยะที่เหลือของปีนี้

ขณะที่คาดว่าจะเห็นแนวโน้มที่แผนประกันชีวิตสัญญาหลัก อาจต้องปรับขนาดทุนประกันให้เล็กลง เพื่อลดอัตราค่าเบี้ยประกันรายปีให้สอดคล้องกับอำนาจซื้อของผู้บริโภค แต่ทว่า การดำเนินการดังกล่าวคงส่งผลย้อนกลับมาลดทอนโอกาสการเติบโตของธุรกิจในแง่ปริมาณเบี้ย

ประเด็นปัญหาผลตอบแทนจากการลงทุนที่อยู่ในระดับต่ำนี้ ยังน่าจะปรากฎต่อเนื่องในอีก 1-2 ปีข้างหน้า ตามทิศทางอัตราดอกเบี้ยที่จะยังอยู่ในระดับต่ำ ในระหว่างที่เศรษฐกิจไทยยังไม่กลับเข้าสู่ระดับช่วงก่อนการระบาดของไวรัสโควิด โดยแม้ คปภ.จะช่วยผ่อนคลายข้อจำกัดในการลงทุนลงเป็นลำดับ ทั้งการเพิ่มสัดส่วนการลงทุนในตราสารทุน การลงทุนในต่างประเทศ รวมถึงการลงทุนในธุรกิจอื่นที่มีความสัมพันธ์ต่อเนื่อง อาทิ โรงพยาบาล สถานพักฟื้น/ดูแลผู้ป่วย และสถานดูแลผู้สูงวัย แต่ความผันผวนของตลาดเงินและตลาดทุน รวมถึงอัตราดอกเบี้ยที่ต่ำเป็นประวัติการณ์นี้เป็นเหตุการณ์ที่เกิดขึ้นทั่วโลก ดังนั้น จึงทำให้บริษัทประกันชีวิตคงไม่ได้รับผลประโยชน์จากเกณฑ์ผ่อนคลายการลงทุนอย่างเต็มที่ ขณะที่การขยายธุรกิจไปสู่ธุรกิจเกี่ยวเนื่องคงใช้เวลากว่าจะเห็นผลตอบแทนที่ชัดเจน

เบี้ยประกันสุขภาพน่าจะผ่านจุดต่ำสุดไปแล้วในไตรมาส 2/2563 แต่ภาพรวมทั้งปีอาจยังโตในกรอบจำกัด ตราบใดที่ประกันสุขภาพยังผูกกับสัญญาหลักที่การซื้อสัญญาใหม่มีข้อจำกัดจากปัญหาอำนาจซื้อ โดยในช่วงครึ่งปีแรกเบี้ยประกันสุขภาพโตชะลอลงมาที่ระดับ 7% YoY จากเฉลี่ย 15% ในรอบทศวรรษที่ผ่านมา (2553-2562)

อย่างไรก็ตาม การปรับเพิ่มวงเงินค่าลดหย่อนภาษีเงินได้จากการซื้อประกันสุขภาพของผู้มีเงินได้ จากไม่เกิน 15,000 บาท เป็นไม่เกิน 25,000 บาท ที่ออกเป็นกฎกระทรวงฉบับที่ 365 โดยกระทรวงการคลังเมื่อ 10 มิถุนายน 2563 โดยให้มีผลย้อนหลังตั้งแต่ 1 มกราคม 2563 นั้น จะช่วยกระตุ้นตลาดประกันสุขภาพในระยะที่เหลือของปีนี้ให้มีแนวโน้มเร่งขึ้น โดยเฉพาะในกลุ่มข้าราชการที่ซื้อประกันเพิ่มขึ้นเพื่อรองรับการเข้ารักษาในโรงพยาบาลซึ่งสิทธิการเบิกราชการไม่เพียงพอ ตลอดจนกระแสการตระหนักถึงสุขภาพที่เพิ่มขึ้นจากการระบาดของไวรัสฯ รอบนี้ และความตื่นตัวต่อการเป็นโรคร้ายแรงที่เพิ่มขึ้น ซึ่งทำให้บริษัทประกันชีวิตหลายแห่งออกผลิตภัณฑ์ประกันภัยโรคร้ายแรงขึ้นเป็นการเฉพาะ

ประกอบกับภาวะที่ไทยกำลังก้าวเข้าสู่สังคมสูงวัยสมบูรณ์ในปี 2564 ล้วนมีส่วนช่วยกระตุ้นการซื้อใหม่และซื้อเพิ่ม ดังสะท้อนจากสัดส่วนเบี้ยประกันสุขภาพต่อเบี้ยประกันสัญญาหลักรายบุคคล ที่ปรับตัวสูงขึ้นตลอด 5 ปี และคาดว่าจะแตะระดับ 20% ในปีนี้ จากระดับ 10.3% ในปี 2558

นอกจากนี้ อีกประเด็นติดตามระยะต่อไปคือข้อเรียกร้องของบริษัทประกันชีวิต ที่ขออนุมัติให้สามารถขายประกันสุขภาพเดี่ยวได้โดยไม่จำเป็นต้องซื้อสัญญาหลัก เช่นเดียวกับการขายประกันสุขภาพของบริษัทประกันวินาศภัย ซึ่งหากได้รับอนุญาตน่าจะเป็นโอกาสสำคัญของบริษัทประกันชีวิต จากฐานลูกค้าจำนวนมากและความพร้อมในการเชื่อมโยงฐานข้อมูลกับสถานพยาบาล ขณะเดียวกันเป็นจังหวะที่ช่วยทลายข้อจำกัดของการทำประกันชีวิตสัญญาหลักที่มีความน่าสนใจลดลง จากข้อผูกพันในการนำส่งเบี้ยประกันระยะยาวที่ให้ผลตอบแทนต่ำใกล้เคียงกับการออมระยะสั้น ซึ่งคงเป็นตัวช่วยสำคัญสำหรับการเติบโตของธุรกิจประกันชีวิตในระยะถัดไป แม้จะแลกด้วยการแข่งขันที่สูงขึ้นก็ตาม

การบริหารจัดการต้นทุนยังมีความจำเป็นในภาวะที่รายได้ยังไม่มีสัญญาณฟื้นตัว โดยเฉพาะการบริหารจัดการรายจ่ายจากค่าคอมมิชชั่น ด้วยการปรับลดอัตราค่าคอมมิชชั่นของผลิตภัณฑ์ประกันประเภทออมทรัพย์ลงเพื่อลดแรงจูงใจในการเสนอขาย รวมทั้งปรับลดอัตราดอกเบี้ยที่จ่ายให้ลูกค้าที่คงเงินปันผลสะสมไว้ในบริษัทให้เป็นไปในทิศทางเดียวกับอัตราผลตอบแทนที่ได้รับจากการทำประกันใหม่ที่ต่ำลง ซึ่งจะช่วยลดแรงกดดันด้านการบริหารสภาพคล่องส่วนเกินและความเสี่ยงขาลงจากการลงทุนในภาวะตลาดที่ยังผันผวน

ขณะที่แม้ปีนี้จะมีตัวช่วยจากค่าใช้จ่ายจากการเคลมสินไหมที่ลดลง จากสถานการณ์การแพร่ระบาดของโควิด-19 ที่ทำให้จำนวนการเข้าใช้บริการในโรงพยาบาลลดลงตามไปด้วย ทำให้ครึ่งแรกปีนี้ธุรกิจประกันชีวิตมีรายจ่ายจากการเคลมสินไหมรวมลดลงกว่า 9%YoY เป็นประมาณ 2.28 หมื่นล้านบาท เทียบกับที่ปรับตัวเพิ่มขึ้นมาโดยตลอดโดยในปี 2562 มียอดจ่ายสินไหมที่ 5.06 หมื่นล้านบาท แต่เป็นปัจจัยบวกชั่วคราวท่ามกลางปัจจัยลบที่กดดันธุรกิจ

ศูนย์วิจัยกสิกรไทย คาดว่า เบี้ยประกันชีวิตสัญญาหลักโดยรวมทั้งรายใหม่และรายเดิม มีแนวโน้มปรับตัวลดลงต่อเนื่องเป็นปีที่สอง นำโดยเบี้ยรายใหม่ที่คาดว่าจะหดตัวลงแตะเลขสองหลัก ขณะที่เบี้ยรายเดิมอาจประคองตัวได้โดยเฉพาะเมื่อคำนึงถึงผลตอบแทนที่ดีซึ่งส่วนใหญ่เป็นอัตราคงที่ตั้งแต่แรกทำสัญญา ซึ่งต่างจากสัญญาใหม่ที่ผลตอบแทนไม่จูงใจ

อย่างไรก็ดี เพื่อสร้างการเติบโตให้ธุรกิจประกันชีวิต จึงต้องหันมารณรงค์ให้มีการซื้อสัญญาเพิ่มเติมด้านการประกันสุขภาพเพิ่มขึ้น รวมทั้งสัญญาประกันโรคร้ายแรงที่อยู่ในหมวดอื่น ๆ เพื่อประคองภาพรวมธุรกิจและสร้างรายได้ให้กับบริษัท ท่ามกลางแรงกดดันด้านรายได้จากการบริหารเงินลงทุนที่มีทิศทางลดต่ำลงอีก ขณะที่สัญญาเดิมมีการรับประกันผลตอบแทนไว้ค่อนข้างสูง

นอกจากตัวผลิตภัณฑ์แล้ว บริษัทประกันชีวิตยังมีโจทย์ในการปรับปรุงช่องทางขายและบริการผ่านดิจิทัลมากขึ้น เพื่อรองรับกระบวนการทำงานใหม่และวิถีชีวิตใหม่หลังโควิด ซึ่งมีผลกระตุ้นช่องทางขายหลักเดิมทั้งตัวแทนและแบงก์แอสชัวรันส์ ให้ตื่นตัวในการนำเสนอผลิตภัณฑ์และบริการหลังการขายบนดิจิทัลเพิ่มขึ้น เพื่อให้สามารถแข่งขันได้กับนายหน้ารายใหม่ที่เน้นเข้าถึงลูกค้าบนโลกออนไลน์เป็นหลัก

ขณะที่บริษัทประกันชีวิตเองเปิดกว้างในการรับพันธมิตรเพื่อเสริมช่องทางขายให้เข้าถึงกลุ่มลูกค้าระดับมวลชนมากขึ้น อาทิ การเพิ่มพันธมิตรนายหน้าในธุรกิจอีคอมเมิร์ซ นอกเหนือจากร้านสะดวกซื้อ จุดบริการเติมเงิน และเครือข่ายโทรคมนาคม ซึ่งเป็นทิศทางที่น่าจะตอบโจทย์ใหม่ของธุรกิจหลังจากนี้ ที่จำเป็นต้องพึ่งจุดเด่นของธุรกิจในด้านความคุ้มครองอย่างแท้จริง มากกว่าการกระจุกตัวอยู่ในกลุ่มลูกค้าที่ซื้อประกันเพื่อผลตอบแทนด้านภาษีและอัตราดอกเบี้ยอย่างที่เคยเป็นมา โดยเฉพาะอย่างยิ่งบนการคาดการณ์ว่าอัตราดอกเบี้ยในประเทศจะยังทรงตัวต่ำต่อเนื่องไปอีกอย่างน้อย 1-2 ปีข้างหน้า