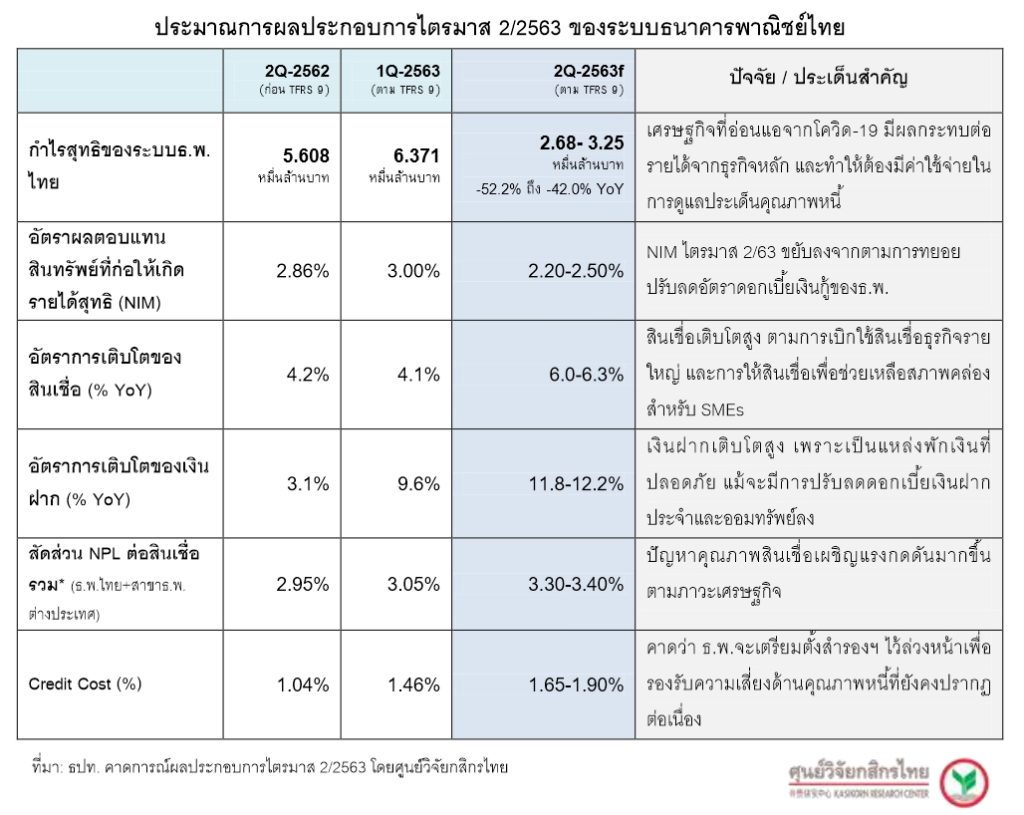

HoonSmart.com>>ศูนย์วิจัยกสิกรไทย คาดธนาคารพาณิชย์ทั้งระบบ ทำกำไรได้ 2.68-3.25 หมื่นล้านบาท ไตรมาส 2/63 ทรุด 52-42% จากช่วงเดียวกันปีก่อน สวนทางสินเชื่อโตเกิน 6% NIM ลดลงจาก 3 % เหลือ 2.20-2.50% รายได้ค่าธรรมเนียม-บริการหายไป 35% แบงก์แต่ละแห่งเร่งตั้งสำรองยาวไปถึงสิ้นปี 63

บริษัทศูนย์วิจัยกสิกรไทยวิเคราะห์กำไรของระบบธนาคารพาณิชย์ในไตรมาส 2/63 อยู่ที่ 2.68-3.25 หมื่นล้านบาท จะลดลง 52.2-42.0%จากช่วงเดียวกันปีก่อนที่มีกำไรสุทธิ 5.608 ล้านบาท และไตรมาสแรก/63 มีกำไรสุทธิ 6.371หมื่นล้านบาท

สาเหตุที่ทำให้กำไรลดลง เป็นผลจากการลดลงของรายได้จากธุรกิจหลัก โดยเฉพาะการปล่อยสินเชื่อ และรายได้จากค่าธรรมเนียมและบริการ รวมทั้งมีค่าใช้จ่ายในการตั้งสำรองหนี้สูงกว่าระดับปกติ เพื่อเตรียมการรองรับความไม่แน่นอนของคุณภาพของสินเชื่อในช่วงหลายไตรมาสข้างหน้า ขณะที่แนวทางการตั้งสำรองฯ ของแต่ละธนาคารจะมีความแตกต่างกันตามลักษณะของพอร์ตสินเชื่อ ซึ่งสถานการณ์การตั้งสำรองสูงจะยังคงเห็นต่อเนื่องในช่วงครึ่งหลังของปี 2563

ขณะที่การปล่อยสินเชื่อเร่งตัวขึ้น อาจเติบโตได้ไม่ต่ำกว่า 6.0% จากช่วงเดียวกันปีก่อน เทียบกับที่ขยายตัว 4.1% ในไตรมาส 1/63 นำโดยสินเชื่อธุรกิจขนาดใหญ่ ส่วนสินเชื่อ SMEs ได้อานิสงส์จากมาตรการภาครัฐ ในส่วนธุรกิจรายใหญ่นั้น มีสัญญาณการเบิกใช้สินเชื่อเพิ่มขึ้นตั้งแต่ช่วงปลายไตรมาส1-ต้นไตรมาส2 เพื่อทดแทนการระดมทุนผ่านการออกหุ้นกู้ในช่วงที่ตลาดมีความผันผวนสูง ขณะที่สินเชื่อธุรกิจ SMEs ทยอยเพิ่มขึ้นตามการอนุมัติสินเชื่อดอกเบี้ยต่ำของโครงการธปท. และธนาคารออมสิน ประกอบกับธนาคารแต่ละแห่งมีมาตรการสนับสนุนสินเชื่อเสริมสภาพคล่องแก่กลุ่มลูกค้าผู้ประกอบการของตนเองด้วยเช่นกัน

อย่างไรก็ดีคาดว่า รายได้ดอกเบี้ยสุทธิและผลตอบแทนจากการปล่อยสินเชื่อ จะชะลอลงในไตรมาสที่ 2/63 จากไตรมาสแรก เพราะธนาคารมีการปรับลดอัตราดอกเบี้ยเงินกู้ลง เพื่อช่วยลดภาระทางการเงินให้กับลูกค้าในยามที่เศรษฐกิจหดตัวลงอย่างมาก

ทั้งนี้ ศูนย์วิจัยกสิกรไทย คาดว่า อัตราผลตอบแทนจากการปล่อยสินเชื่อในไตรมาส 2/63 จะชะลอลงมาที่กรอบ 3.40-3.85% จาก 4.50% ขณะที่ NIM หรืออัตราส่วนรายได้ดอกเบี้ยสุทธิต่อสินทรัพย์ที่ก่อให้เกิดรายได้ดอกเบี้ยเฉลี่ยจะชะลอลงมาที่กรอบ 2.20-2.50% จาก 3.00% ในไตรมาส 1 ที่ผ่านมา

สำหรับรายได้ค่าธรรมเนียมและบริการไตรมาส 2/63 คาดว่าจะลดลงประมาณ 35.0% เมื่อเทียบกับไตรมาสแรก เนื่องจากบรรยากาศการใช้จ่ายภายในประเทศ และกิจกรรมทางเศรษฐกิจที่สะดุดลงในหลายภาคส่วน น่าจะมีผลกระทบต่อรายได้ค่าธรรมเนียมและบริการ โดยเฉพาะค่าธรรมเนียมจากบัตรเครดิต ซึ่งลดลงตามปริมาณการใช้จ่ายผ่านบัตร บริการบัตร ATM/บัตรเดบิต ค่านายหน้า โดยเฉพาะจากการขายผลิตภัณฑ์ประกัน ตลอดจนค่าบริการที่ปรึกษา และค่าธรรมเนียมจากการจัดการ/จำหน่ายหลักทรัพย์

อย่างไรก็ดี กำไรจากเงินลงทุนที่มีโอกาสฟื้นตัวขึ้น (ตามทิศทางตลาดหุ้นและตลาดพันธบัตรที่สามารถปรับตัวขึ้นมาได้บ้าง หลังจากที่ทรุดตัวลงอย่างหนักในไตรมาสแรก) น่าจะช่วยลดแรงกดดันต่อรายได้ที่ไม่ใช่ดอกเบี้ยในภาพรวมลงบางส่วน

ส่วนแนวโน้มกำไรของระบบแบงก์ในช่วงที่เหลือของปี 2563 นั้นยังคงมีความท้าทายไม่น้อยไปกว่าช่วงครึ่งปีแรก ความเสี่ยงของสถานการณ์การระบาดของโควิด-19 ที่ลากยาว จะยังคงเป็นอุปสรรคสำคัญสำหรับการฟื้นตัวของเศรษฐกิจ และมีประเด็นที่ต้องติดตามอย่างต่อเนื่อง โดยเฉพาะเรื่องการเร่งปรับโครงสร้างให้กับลูกหนี้ การวางแนวทางให้ความช่วยเหลือลูกค้าของธนาคารแต่ละแห่ง ภายหลังจากที่มาตรการพัก-เลื่อนชำระหนี้

ปัจจบันระบบธนาคารพาณิชย์ยังคงมีฐานเงินกองทุนที่สูงกว่าเกณฑ์ที่ทางการกำหนด โดยอัตราส่วนเงินกองทุนชั้นที่ 1 และอัตราส่วนเงินกองทุนทั้งสิ้น (BIS Ratio) ของระบบธนาคารพาณิชย์จดทะเบียนในประเทศ อยู่ที่ 15.68% และ 18.69% ต่อสินทรัพย์เสี่ยง ณ พ.ค. 63 ตามลำดับ ซึ่งฐานเงินกองทุนที่เข้มแข็งและการเตรียมความพร้อมในการตั้งสำรองฯ ในระดับสูง สะท้อนว่า ธนาคารพาณิชย์มีการดำเนินธุรกิจอย่างรอบคอบ และมีความสามารถในการดูแลให้ความช่วยเหลือลูกค้าตลอดระยะที่เหลือของปีได้